一、行情回顾 11月美豆指数延续震荡偏强的走势,10月已单边上行后美豆指数略有调整,进入11月后进一步上行,逼近1200整数关口,美国大豆(5494, -24.00, -0.43%)收割接近完成,中国买家采购约2800万吨美国大豆,市场预计后续将继续采买,另一方面,南美巴西、阿根廷大豆播种推进,10月末的降雨改善,支持巴西加速推进种植进度,阿根廷方面早期播种缓慢,进入11月末种植推进亦加快,拉尼娜现象有愈演愈烈的预期,巴西大豆后续将进入种植关键期,虽然巴西大部分地区墒情尚可,但天气预报显示中部和南部地区降雨量将低于往年同期。美豆指数呈震荡上行的走势,均线系统构成多头排列发散上行的形态,目前仍处于上升周期的主升浪,拉尼娜气候现象若持续发威,在巴西大豆种植关键期结束前,料美豆指数大概率将易涨难跌。 图1:美豆指数日K线图

数据来源:文华财经 国内豆粕(3103, -21.00, -0.67%)指数呈震荡偏强的走势,上行幅度不及外盘,受人民币升值压力压制涨幅,近期亦刷新今年来的新高,11、12月进口大豆到港量将偏高,油厂压榨量持续运行在高位,下游提货在11月中旬后有所放缓,豆粕库存压力回升,现货基差偏弱下降,豆油基差维持相对强势,油脂类处于需求旺季,豆油处于缓慢去库的阶段,棕榈(6488, 106.00, 1.66%)油因进入淡季,基差相对疲软,外盘原油价格持续反弹,棕榈油亦受到成本端的支撑,油脂延续偏强态势。拉尼娜现象若增强,巴西、阿根廷大豆将面临较严重干旱,料后市短期粕类将呈震荡偏强的走势。 图2:大连豆粕指数日K线

数据来源:文华财经 二、宏观经济 1)美联储观望且储备弹药,美国国内社会处于分裂时期 美联储纪要显示,联邦公开市场委员会(FOMC)的官员表达了对经济复苏步伐的担忧。他们指出,目前的经济增长仍旧远低于3月份新冠病毒大流行来袭之前的水平。纪要称,就金融市场的形势发展而言,在美联储两次政策会议之间,金融状况基本上没有发生变化,仍然是宽松的。尽管与会的联邦公开市场委员会成员们表示,目前的国债速度有助于保持宽松的金融状况,但他们指出,如果有必要的话,可能会出台改革措施。 近来围绕美国大选结果等问题,特朗普和拜登的支持者在美国多地集会持续对峙。当地时间13日,双方支持者再次来到华盛顿白宫外抗议示威,并发生激烈的言语冲突。此前美媒就曾报道称,大选会将美国两党之间存在的巨大分歧揭开,而这一分歧甚至定义了整个美国。报道还援引弗吉尼亚大学学者的观点称,这是自南北战争后,美国社会最分裂的时期。 2)国内规模化工业增加值平稳,央行强调稳健政策基调 国家统计局的数据显示,10月份规模以上工业增加值同比实际增长6.9%,增速与9月份持平,预期6.7%。从环比看,10月份规模以上工业增加值比上月增长0.78%。从累计看,1—10月份规模以上工业增加值同比增长1.8%。10月份,采矿业增加值同比增长3.5%,增速较9月份加快1.3个百分点;制造业增长7.5%,回落0.1个百分点;电力、热力、燃气及水生产和供应业增长4.0%,回落0.5个百分点。 人民银行的《2020年第三季度中国货币政策执行报告》传递出新的政策信号,同时提出了金融支持实体经济的具体政策要求。在货币政策的基调方面,报告表述为:稳健的货币政策要更加灵活适度、精准导向,更好适应经济高质量发展需要,更加注重金融服务实体经济的质量和效益。货币政策保持稳健基调不变的同时,报告明确提出,要完善货币供应调控机制。重视预期管理,保持物价水平稳定。 三、市场供求 (一)北美地区供需情况 1)美豆库存与库销比预期大幅调低,中国买家采购积极提振其出口 美国农业部预计今年美国大豆产量为41.7亿蒲式耳,比上月预测值高出9800万蒲式耳,也位于市场预期范围的下端。美国农业部还将大豆单产数据下调1.2蒲式耳,为50.7蒲式耳/英亩。美国农业部称,一些大豆主产区的大豆单产数据下调,其中包括伊利诺伊州、衣阿华州、印地安纳州、俄亥俄州和内布拉斯加州。大豆产量数据的调整造成大豆期末库存数据下调1亿蒲式耳,为1.9亿蒲式耳,这将是六年来的最低。 截止到2020年10月29日,2020/21年度美国对中国大豆出口装船量为1212.1万吨,高于去年同期的163.8万吨。当周美国对中国装运194万吨大豆,上周也是对中国装运194万吨大豆。迄今美国对中国已销售但未装船的2020/21年度大豆数量为1468.6万吨,低于一周前的1581.4万吨,高于去年同期的468.7万吨。2020/21年度迄今为止,美国对华大豆销售总量为2680.7万吨,同比增加275.1%。 (二)南美地区供需情况 1)巴西降雨改善播种,播种加速推进 巴西国家商品供应公司上周将2020/21年度巴西大豆产量预测提高了128万吨,达到1.35亿吨,尽管播种速度迟缓。几乎所有州10月份的降雨量都低于历史平均水平。头号大豆产区马托格罗索的播种延迟。气象局说9月和10月的降雨量不足。IMEA的数据显示,截至10月23日,马托格罗索的大豆种植仅完成24.9%,不到去年同期播种进度64.5%的一半。但是10月下旬巴西许多地区出现降雨,缓解了高温少雨的状况,使得种植速度加快,一些情况下农户24小时不间断作业。在马托格罗索州,大豆播种工作正在如火如荼进行中。许多农户挑灯夜战,24小时分班倒、连轴转。 2)阿根廷大豆产量预估下调,部分地区仍受干旱困扰 布宜诺斯艾利斯谷物交易所报告中,预计阿根廷农民将在2020/21年种植1720万公顷的大豆,约合4240万英亩,大豆产量预估为4650万吨。截至11月25日,阿根廷2020/21年度大豆播种面积达到677万公顷,相当于计划播种面积的39.3%,比一周前推进10.6个百分点,比去年同期高出0.4%。交易所报告称,降雨改善有助于达到播种进度加快。不过,尽管近些天潘巴斯平原部分地区出现强降雨,但是其他大部分地区依然干燥。播种进展最快的地区包括康多巴南部,拉潘巴北部以及布宜诺斯艾利斯西部,以及南部种植带的部分地区。 (三)中国地区供需情况 1)消费旺季将至,集团出栏持续增加 截止2020年11月20日,我国22个省市生猪平均价位29.39元/公斤,截止至11月11日,猪粮比为11.82:1。目前,全国生猪生产恢复形势总体向好,价格自国庆节后一路下行调整,预计今年第四季度供应紧缺的局面将好转。前期国家出台较多政策推动,鼓励养殖户补栏,年内各地复养与新投产的产能居多,虽疫情仍间或发生,新设产能防疫措施到位,整体疫情基本可控,生猪供应边际增加,施压价格。 图4:国内生猪价格

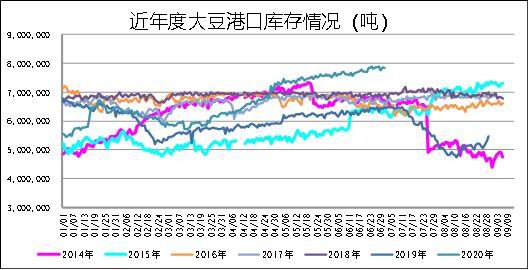

数据来源:Wind数据 2)港口库存升至峰值,边际增速在减缓 截止至当周周末,国内进口大豆港口库存为793.4万吨,与上周相比略有下降,四季度进口到港量并未如预期般下降,因压榨利润向好,11、12月进口大豆到港预报均超900万吨,四季度总体供应偏高,大豆库存后续回升速度仍偏快,国内大豆压榨开机率延续偏高水平,粕类油脂供应水平偏向充足,价格或将承压。 图5:大豆港口库存

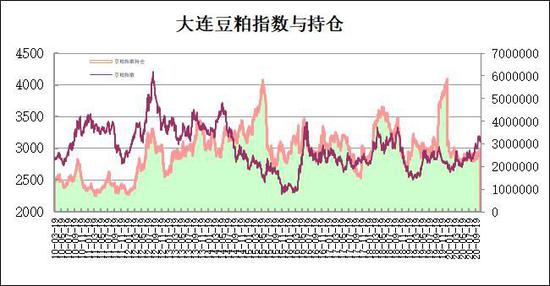

数据来源:Wind 四、盘面分析 根据CFTC持仓报告,截止至11月17日,CBOT大豆期货非商业多头持仓为320,400手,非商业空头持仓为44,057手,非商业净持仓为276,343手。国内豆粕指数,截止至11月27日,豆粕指数为3202,持仓量为279.0万手。 图6:CBOT大豆期货非商业净持仓

数据来源:CFTC 图7:大连豆粕指数与持仓

数据来源:文华财经 五、技术解盘 美豆指数本月呈震荡偏强的走势,均线整体重心逐渐上移,全球新型冠状病毒肺炎疫情感染情况再度恶化,可能影响全球大宗商品的需求与国际贸易秩序,美国总统大选几经波折,目前媒体报道已进入权力交接阶段,尘埃落定之后市场情绪趋于稳定。后续将进入南美大豆种植期,拉尼娜现象的影响短期削弱,南美雨季到来,但降雨并未完全覆盖产区,部分区域仍受到干旱的困扰,美国大豆基本收割完全,中国买家入市采购,出口销售数据表现良好。技术指标上,美豆指数呈高位上行的走势,整数关口的压力仍较为庞大,投机资金多头持仓量已创下近四年的新高,等待天气指引,MACD指标黏合调整后延续上升,KDJ指标在超买区内黏合有所钝化,料后市短期内美豆指数将呈振荡调整的走势。 图8:美豆指数

数据来源:文华财经 月内国内豆粕指数呈高位震荡的走势,落后于外盘的走势,外盘价格走强提供成本支撑,基差表现疲软,国内豆粕库存短期下滑后回升,油脂快速上行至高位后,盘面上此前挺油卖粕的套利基本解锁,油脂获利盘一度踩踏式离场,粕类油脂供应水平持续偏充足,豆油库存虽进入需求旺季但仍居高难下,终端养殖利润高企,粕类备货意愿受提振,但春节过后迎来短期的淡季。技术指标上,豆粕指数月内呈震荡调整的走势,均线系统整体重心上升,但尝试刷新年内新高后,并未有买盘跟进,短期国内基差表现疲软,库存累积,近月合约将进入交割,而远月合约将逐步进入养殖需求淡季,南美大豆种植距离关键期尚有时日,MACD指标自高位回落走平,KDJ指标承压于超买区,料豆粕指数后市大概率将呈振荡调整的走势。 图9:大连豆粕指数

数据来源:文华财经 六、行情预测 综合来看,中国买家采购美国大豆的节奏,是外盘美豆指数的重要支撑,市场资金活跃度较高,美豆指数有进一步冲高的动能,市场对于基本面预期强烈,外盘美豆指数仍在加速上行通道中,但照目前的到港预报,年内进口大豆总量将高达9800万吨,虽短期油脂油料下滑消化速度较快,四季度后期供需边际出现下降的可能性在提高,是最近豆粕价格弱于外盘的主要原因,近期生猪价格下跌,已经使得外购仔猪的养殖利润几乎归零,饲料涨价也在压缩利润空间,使得多头信心受挫。国内油厂前期有较好压榨利润,买船积极性得到较大提高,油厂开机率可能短期调整后回升,高压榨开机率导致豆粕豆油库存继续回升,期现货价格目前跟随外盘价格走高,外盘调头将打压内盘。下半年至今油脂类的基差维持高位,油厂进入消费需求旺季基差反而表现平平,豆粕价格短期受养殖需求旺季支撑,后续将进入南美大豆种植关键期,料后市短期内连豆粕指数大概率将震荡调整后反弹。仅供参考。 广州期货 刘宇晖 |

|

|  |

|