核心观点:6月国内废铜供应渐宽,进口废铜也在陆续到港,精废价差重回千元附近,原本精铜替代废铜的效应将越来越弱。叠加国内铜消费即将进入淡季,整体库存去化或放缓,基本面对铜价的支撑逐步减弱。与此同时,近期双方紧张关系升温,包括华为事件、美方制裁33家中国企业,以及涉及香港问题等。将进一步影响整体市场风险偏好,预计6月铜价大概率呈现先扬后抑走势,沪铜(47040, 350.00,0.75%)主力2007合约主波动区间42500-45000元/吨。 操作层面,单边建议45000上方轻仓试空。主要风险点,国内外需求持续向好。 套利建议多CU2009空CU2008,入场位“-100”,止盈位“+100”,止损位“-200”,主要风险点:降税预期。 一、5月行情回顾 5月铜价延续震荡上行态势。尽管海外疫情仍在蔓延,但其对铜价影响明显在减弱。原油暴涨,对铜价产生正向联动作用。产业面,国内库存加速去化,目前已回到疫情前的水平,上海保税区库存亦降到去年11月以来的地位,低库存支撑国内现货维持高升水结构,铜矿加工费维持低位,对铜期价形成支撑。宏观面,5月”两会“召开,政府工作报告中并未制定今年的GDP目标,有些低于市场预期,沪铜在44500附近遇到较强阻力。整体而言,5月伦铜收涨3.8%至5380美元,沪铜主力2007合约收涨2.54%至43940元。沪铜指数持仓量减少10209手至32万手,成交量减少59.5万至355.5万。 图:LME_S铜3

图:沪铜指数日K线

二、基本面情况 1.现货铜精矿TC维持低位,硫酸价格止跌企稳 图:铜冶炼粗炼费TC维持低位

图:硫酸价格止跌企稳

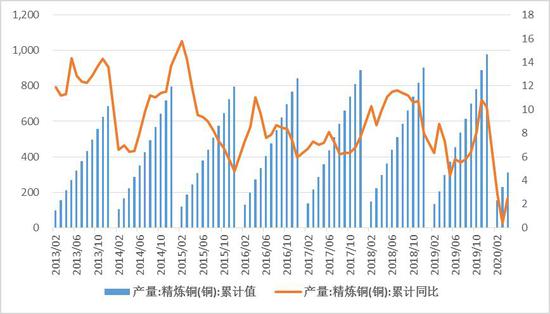

图:国内精铜产量累计值及同比增速

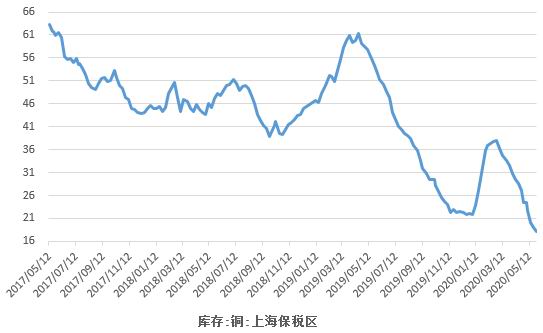

截止5月29日,SMM铜精矿指数(周)报53.40美元/吨,较上月末的57.42美元/吨,下降约4美元。反应5月的铜精矿现货供应依旧处于偏紧的状态。但随着海外疫情防控的放松,海外铜矿的生产及运输已经在逐步恢复,泰克资源27日发布公告称,秘鲁Antamina铜矿已恢复运营,目前运行产能的80%,预计将在三季度实现满负荷运转,意味着秘鲁地区铜矿产能进一步恢复。前期供应收缩推动价格上涨的支撑因素在逐步减弱,预计6月TC进一步下行空间有限。 硫酸方面,随着国内疫情的稳定,5月硫酸价格终于止跌企稳,截至5月20日,全国硫酸(98%)市场价为123.1元/吨,较4月底的110元/吨,上升13.1元/吨。 就目前铜矿TC及硫酸价格水平来看,两者均处于历史低位水平,对精铜冶炼厂利润不利,从成本端对铜价形成较强的底部支撑。 国家统计局官发布产量数据显示,中国4月精炼铜(电解铜)产量为81.9万吨,同比增长9.2%。中国1-4月精炼铜(电解铜)产量累计为311.0万吨,同比增长2.5%。 2.5月国内及保税区精铜库存依旧加速去化 图:三大交易所显性库存

图:上海保税区库存

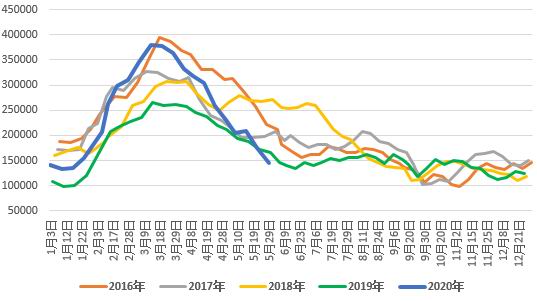

图:国内精铜库存季节性走势

图:三大交易所+上海保税区库存季节性走势

表:全球精铜库存变化

5月以来,国内及保税区库存延续加速去化态势,相对4月底,国内上期所库存减少约8.6万吨,保税区库存减少约6.2万吨。 海外库存包含LME及COMEX保持升势,尤其LME库存在5月中再次出现交仓行为,5月14日LME铜库存再度暴增25.8%(55650吨)至282675吨,本次增量主要来自高雄、釜山、鹿特丹等仓库,增量仍旧以亚洲仓库为主。进入2020年以来,LME铜库存有过几次大数量的交仓。2月26日,LME铜库存大增61175吨;3月17日,LME铜库存大增40600吨;4月8日,LME铜库存大增43350吨,侧面反映海外消费不好,积压库存交仓至LME仓库。进入6月,随着海外经济重启,预计消费会呈现一定恢复性好转。 3.升贴水情况及进口盈利情况 图:LME铜价及升贴水

图:沪铜价格及升贴水

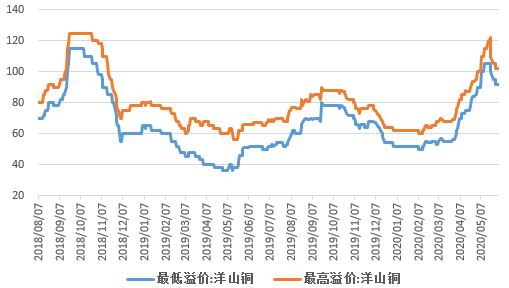

图:洋山铜仓单溢价

图:电解铜进口盈亏

5月LME现货依旧维持较大贴水结构,而国内现货保持较大升水结构,有利于进口盈利窗口的持续打开,月内洋山铜仓单溢价快速抬升,从月初的90美元上涨至高点113.5美元,临近月末,进口出现小幅亏损,洋山铜溢价随之回落97美元附近。预计6月期间,随着国内精铜消费转淡,现货升水或逐步走低,前期内强外弱格局大概率得以扭转。 4.废铜市场情况 图:精废价差

图:限制类废铜进口批文量

5月末精废价差继续修复,废铜杆的利润及价差优势也逐渐扩大,无疑将继续利好废铜杆订单,精铜替代废铜的效应越来越弱。马来西亚第四次延长行动管制至6月9日,但此次延期主要针对娱乐以及人员密集领域,工业制造业不再受到严格管制,废铜拆解企业复产继续推进,并且港口运作基本恢复正常,需持续关注后续进口废铜的到货情况,及对国内整体废铜供应的影响。 海关数据显示:4月废铜进口量为80597实物吨,环比减少1.76%,1-4月累计进口305680实物吨,累计同比减少44.37%。除了有供应的因素,也有去年同期进口商在废六类转限制类前抢进口从而造成基数较大的原因。 5月18日固废中心发放第七批批文10423吨,前七批批文合计540184吨,预期批文在7月前仍显得充足。关于再生铜资源标准实施问题,据SMM了解,再生铜资源进口标准将会在7月1日如期生效,但再生铜进口的商品税号以及进口流程等多个部门还在协调商榷中。 三、产业消息参考 1、广东铜期货交割库容扩至9万吨 5月21日,上海期货交易所分别批准国储位于增城、炬申位于丹灶的两个仓库成为铜期货指定交割仓库,核定库容各2万吨;在原有南储(2万)、国储黄埔仓(3万)的交割库容上,广东铜期货交割库容新增至9万吨。 2、中国进口商正在从美国进口至少两批铜精矿 据外媒报道,两位冶炼厂消息人士称,继中国允许该国公司寻求免除贸易争端征税后,中国进口商正在从美国进口至少两批铜精矿。据悉,中国铜业已经购买了约1万吨铜精矿,到货时间预计为6月中旬,货源可能来自波兰铜业公司KGHM旗下位于美国内华达州的Robinson矿,也可能来自Asarco铜公司位于亚利桑那州的Mission铜矿。而据大冶有色消息人士表示,该公司也从美国购买了1万吨铜矿,目前尚不清楚到货。 3、5月铜下游行业PMI综合指数终值为53.24,环比下降1.59 据上海有色网,5月铜下游行业PMI综合指数终值为53.24,环比下降1.59,同比上升2.3,下游行业PMI除家电行业外,其他行业仍处于扩张区域内,但增速普遍较4月下降。5月家电行业受出口受阻且进入生产淡季影响,PMI跌落至50以下;其他行业则得益于国内各行业全面复产复工,订单量维持在相对高位,PMI仍处于50以上。 4、赞比亚电力公司终止为韦丹塔子公司供电 赞比亚电力公司Copperbelt Energy Corp(CEC)从开始停止对韦丹塔资源公司子公司KCM(Konkola Copper Mines Plc)供电。由于KCM拖欠CEC一笔价值1.32亿美元的电费,双方关于再次延长供应合同期限的谈判破裂。早在3月31日,该电力供应合同便已到期,后来又延长至5月31日。据赞比亚能源部长Mathew Nhkuwa,目前国有电力公司Zesco将为KCM供电。 广州期货 许克元 |

|

|  |

|

微信:

微信: QQ:

QQ: