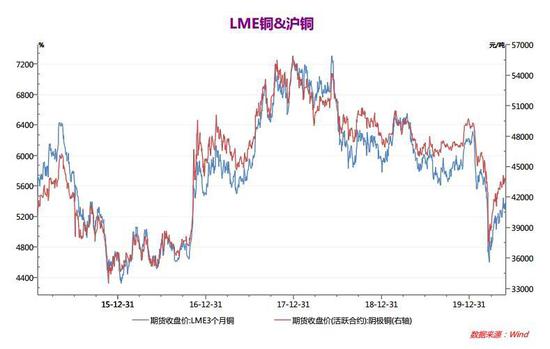

研究结论 从供需面来看,供给端来看,2020铜矿供应在疫情会有所收缩,6月迎来传统消费淡季,复工复产或许有所影响,国外方面复工复产情况整体仍存在不确定性。 从成本端,矿山可接受成本在3500美元/吨左右,矿山成本有进一步下滑空间不大,矿山对于现在铜价还有比较大的盈利空间,矿山产量短时间内不会大幅减少,甚至还有上升的区间,但是环保力度的加大和铜矿品质的下降也会提高矿山的成本。 从宏观经济,中国方面,国内疫情有所控制,6月短期复工速度会加快,货币整体相对宽松,国外方面刺激经济复苏政策不断,宏观环境有所回暖。 综合合上述,我们认为在国内复工复产有序进行和各国央行出台宽松政策刺激经济背景下,中美关系又生变数,6月是传统消费淡季,消费会有所疲软,料想6月将震荡为主,主要区间运行42000~46000元/吨,相对应LME铜5100~5600美元/吨。 一、行情回顾 图1:LME铜&沪铜(44760, -140.00, -0.31%)

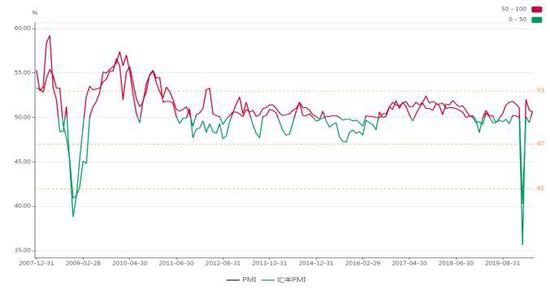

资料来源:WIND 2020年5月,“铜博士”延续四月反弹行情,月涨幅2.33%。主因是5月以来中国国内疫情中国国内疫情有所得到控制,复工复产进行比较良好,同时叠加疫情对于矿区复工影响,供给有所收缩,出现了这一波缓慢的上涨行情。 二、宏观方面 1、2020中国经济放缓,基建政策会有所托底 2020年,经济增长中枢或将继续下移、但下行斜率较2019年明显变浅;主要宏观指标,普遍缺少弹性与趋势。预计投资增速小幅下行,具体分项中,地产投资下行、制造业投资磨底;受制于债务压力和财政收支平衡等约束,基建对冲的空间可能相对有限。通胀对消费增速、基数对出口读数等,或有一定支持。 继续淡化总量、强化结构;“旧经济”总量缺乏亮点、结构优化中寻找机遇,新经济犹如“星星之火”、引领时代方向。其中,高新技术产业的高速增长、低线消费的结构升级等值得继续挖掘。新经济相关产业,投融资、盈利能力等方面,表现均明显好于传统产业。传统产业总量指标走弱的同时、结构优化持续推进。 12月10-12日,中央经济工作会议召开,会议提出引导资金投向先进制造、民生建设、基础设施短板等领域。2020年“大基建”托底,或成为稳增长重要推手。 国家统计局数据显示,2003-2011年,我国累计完成全社会固定资产投14.4万亿元,年均增长25.6%。2020年,中央定调“大基建”作为稳增长推手此次“大基建”。 2、美国经济或已见顶 2020年美国经济:预计先降后稳,增长2%左右,股市调整概率偏大。减税政策对消费的刺激效应还会继续弱化,但减税导致财政赤字率提高,国债余额增速高于名义GDP增速,财政对经济的扩张能力受限。此外,消费下降引致去库存周期尚未结束,投资增速仍将降低,预计最快年中企稳。就业增长和消费借贷增长率达到峰值后的下降,往往是经济最繁荣时期的结束和股市调整的开始。 图2:中国PMI

数据来源:WIND 图3:美国制造业PMI

数据来源:WIND 图4:国内工业增价值与LME月均价关系

数据来源:大越期货整理 图5:制造业和基础设施建设月度投资

数据来源:WIND 三、供需分析 1、供需平衡表 图6:ICSG全球供需平衡表

资料来源:ICSG 大越期货整理 图7:WBMS全球供需平衡表

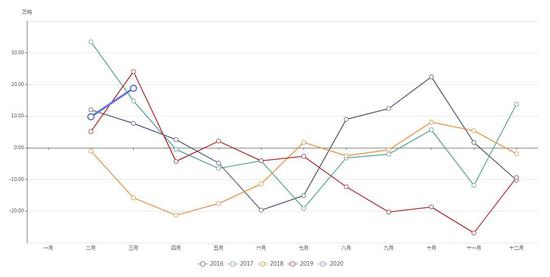

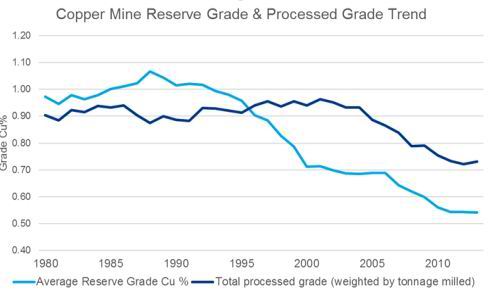

资料来源:WMBS 全球精炼铜供需现状:第二季度将供给有所收缩,全年有所过剩 世界金属统计局(WBMS)周三公布的月报显示,2020年1-3月,全球铜市供应过剩18.8万吨,2019年全年为短缺26.8万吨。1-3月期间,可报告库存较2019年12月底高31.6万吨。2020年1-3月全球矿山铜产量为524万吨,较上年同期增加8%。全球精炼铜产量为593万吨,同比增加8.1%,其中中国产量增加24.3万吨,智利产量增加6.1万吨。1-3月,全球铜需求量为574万吨,去年同期为550万吨。中国表观需求量为285.7万吨,较上年同期增加7.7%。欧盟28国产量减少5.8%,需求量为81万吨,同比略有下降。2020年3月,全球精炼铜产量为200.58万吨,需求量为195.67万吨。 国际铜业研究组织(ICSG)在其最新月报中表示,2020年2月全球精炼铜市场供应过剩131,000吨,1月为短缺2,000吨。ICSG表示,2020年1-2月全球精炼铜市场供应过剩129,000吨,上年同期为过剩29,000吨。2月全球精炼铜产量约为180万吨,消费量约为167万吨。2月中国保税仓库铜库存过剩161,000吨,1月为过剩58,000吨。 2、供应端 (1)铜矿品位下降明显,未来仍将呈下降趋势 矿业情报公司的一项研究显示,下一代铜矿不仅储量将减少,而且铜矿品位也将大幅下降。目前已开采的矿山平均品位为0.53%,而正在开发的铜矿项目的平均品位为0.39%。2006-2020年开采的铜矿石平均品位持续下降。 图8:铜矿品位

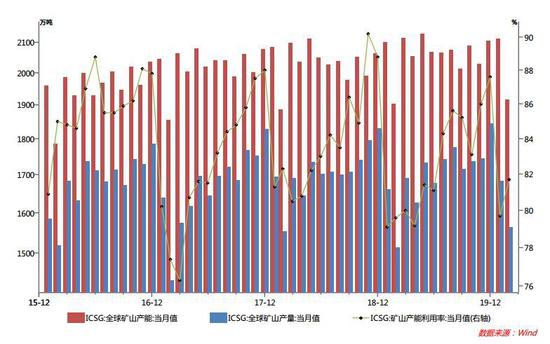

资料来源:Wood Mackenzie,MI (2)铜矿产能增速放缓,铜矿利用率将维持高位 铜价领先资本支出1-2年变化,而资本支出领先于精矿产量5-7年。2012年资本支出见顶,铜矿产能增速也于2016年见顶。未来主要增产矿山情况统计,2019年、2020年分别增加60万吨、43万吨;以当下基准看,增量在逐渐缩小。 预计未来2年全球铜精矿产能年增长速度仍保持在1.0%以上。2018年以来,矿山利用率一直维持在80%以上,位于历史高位,高价铜价导致矿产恢复快速回升。 图9:铜矿投资与产能

资料来源:大越期货整理 图10:全球矿产产能及产量,利用率

资料来源:WIND (3)国内精炼产能延续扩张,精炼铜产快速增长 2018年计划投放产能157万吨,多数部分产能投放在下半年,产出量不会对2018年市场造成影响。而2018年虽然冶炼产能启动,但是因各种因素并未实际达产,因此产能释放延后至2019年。 另外,2020年后续的冶炼产能也将释放,新增冶炼产能的力度比较强。不过,另外一方面,由于环保力度的增加,微小冶炼企业也在加速淘汰,冶炼产能的集中度快速增加。 图11:2020国内主要冶炼企业计划检修情况

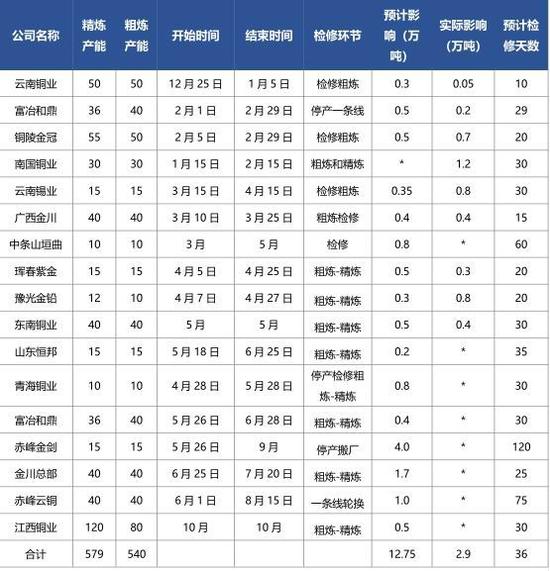

资料来源:我的有色网 图12:中国精炼铜供应量

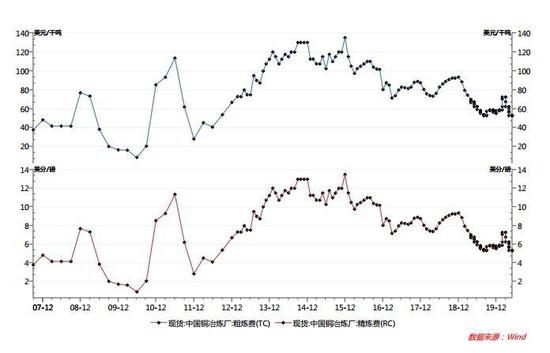

资料来源:WIND (4)疫情来袭,海外产量放缓,TC维持低位 海外矿山的干扰率继续提高,更多的海外矿山陆续开始限产运行,包括全球第一的铜矿企Codelco也缩减了业务规模。随着海外疫情的扩散,智利秘鲁等国家陆续进入紧急状态,南非港口关闭,赞比亚铜矿发运可能受限。“担心发运受限,远洋货物没什么报价”,市场参与者反馈。近洋货物TC报盘下行,而近洋货物选择性较少,在疫情没有好转的情况下,预计近洋货物的TC会继续下行。 图13:中国铜冶炼厂粗炼费TC

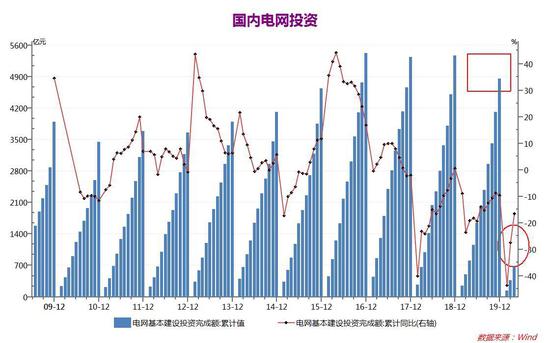

资料来源:WIND 3、需求端 (1)电网投资下滑,特高压来袭 从终端需求来看,电缆行业需求缺乏亮点2020年累计完成电网投资670亿元,同比下降16.5%。20年在特高压政策刺激下,电网消费会有所企稳。 图14:中国电网投资

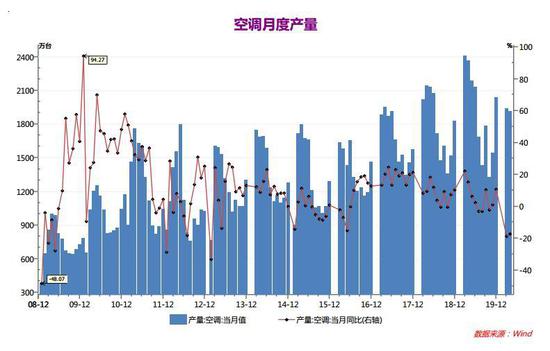

来源:WIND (2)19年空调增速放缓,担忧2020增速会有所下滑 空调方面,4月累计空调产量增速同比下滑24.8%,产量5581.5万台。2019年空调数据还是保持相对强劲。家电费在房地产滞后,2019房地产市场销售有所放缓,料想2020年空调消费将有可能放缓。 图15:中国空调当月值和当月同比

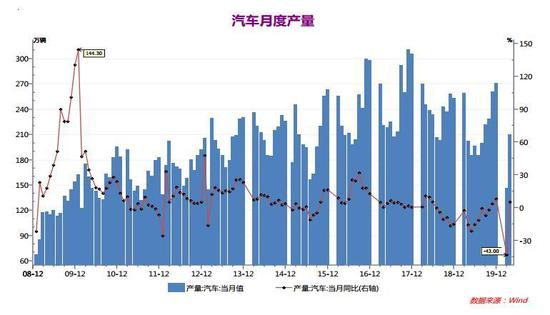

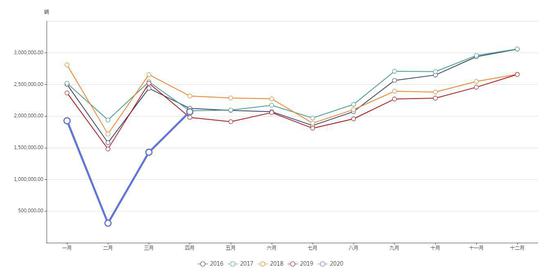

来源:WIND (3)汽车寒冬依旧 汽车方面,2019年全年产量2522万辆,同比下滑8%。2020在疫情下,旺季汽车消费大幅疲软,4月累计产量559.6万台,同比下滑32.3%。中国汽车市场饱和率越来越高和居民储蓄率下降,2020年汽车消费将继续保持低迷,政策刺激效果不会太明显。 图16:中国汽车当月值和当月同比

资料来源:WIND 图17:中国汽车销量当月

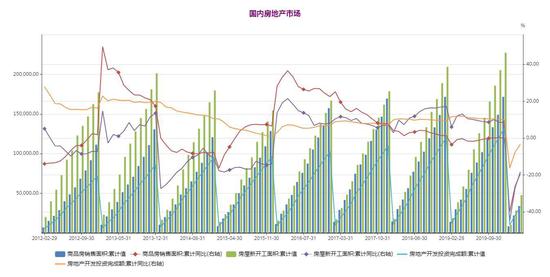

资料来源:WIND (4)房地产提前透支,2020年后期动力不足 房地产方面,4月,商品房累计销售面积33972.58万平方米,同比下降19.3%,去年同比增速-0.3%,增速大幅下滑,房地产新开工面积47767362万平方米,同比下滑18.4%,房地产投资额33102.84亿,同比下滑3.3%。2019年房地产市场相对平稳,料想2020年房地产增速有可能下滑明显。 图18:国内房地产市场

资料来源:WIND 4、成本端 铜精矿企业生产成本下滑的空间减缓,2019年全球主要矿商铜矿成本平均成本变化不大,对于铜价格而言,已经很难依赖矿商降低成本来带来利润,并且随着时间的推移,铜矿品位下降是较为普遍的问题,这对于整体原生精炼铜的成本变化是有抬升趋势的其中,我们认为智利铜矿山的成本应该大致相似,多数矿山成本可以降低至3500美元/吨以下,因此是可以受3500美元/吨的价格。 预计2020年,由于环保的监控趋严和智利矿的品质降低,铜精矿的成本有所提高。 图19:全球铜成本曲线

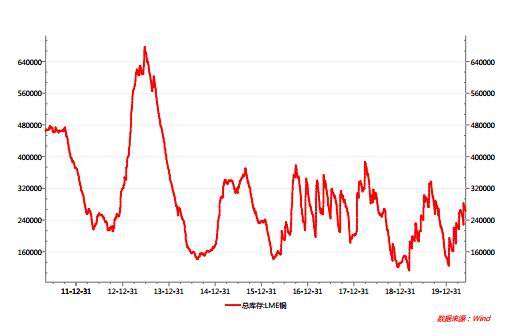

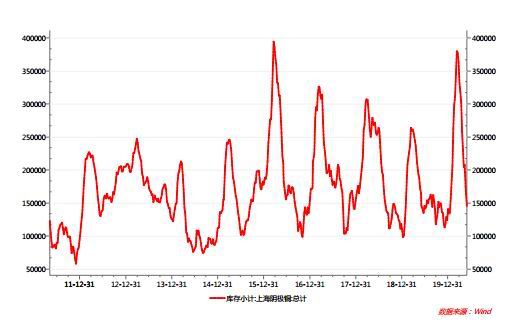

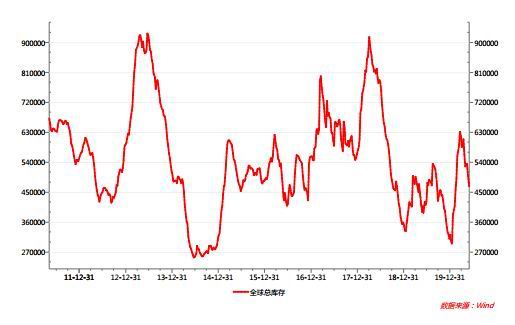

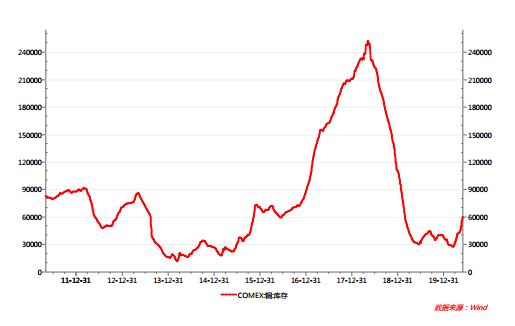

资料来源:Wood Mackenzie 5、库存 全球铜库存情况:国内去库存明线,LME有所增加 截止5月29日,全球大交易所库存,LME库存26.2万吨,SHFE库存14.5万吨,COMEX库存6万吨,全球显性总库存46.8万吨,保税库库存18.2万吨。8月全球显性库存继续出现下滑。 图20:LME铜库存

数据来源:WIND 图21:SHFE铜库存

数据来源:WIND 图22:全球铜库存

数据来源:WIND 图23:COMEX铜库存

数据来源:WIND 图24:上海保税库库存

资料来源:WIND 四、铜材市场 2019铜材市场整个开工率较去年多出现了下滑,铜板相对表示强劲,整体下游消费相对还是比较疲软,2020年除了铜板在5G基站建设和手机消费井喷环境下,将继续保持快速增长,其他铜材消费或许将继续保持低迷下滑走势。 图25:铜杆产能利用率

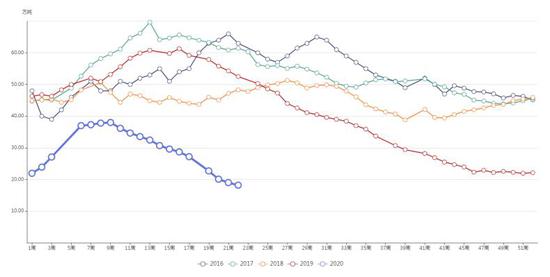

数据来源:我的有色网 图26:铜管产能利用率

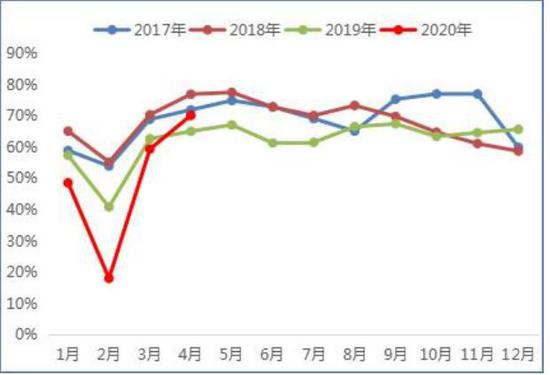

数据来源:我的有色网 图27:铜板带产能利用率

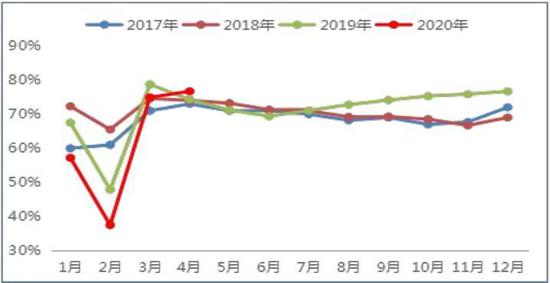

数据来源:我的有色网 图28:铜棒产能利用率

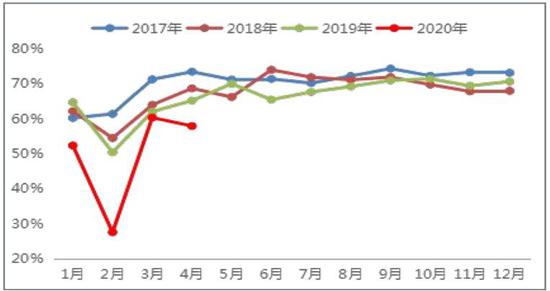

数据来源:我的有色网 五、技术分析 图29:沪铜指数周K线

资料来源:博易大师,大越期货整理 目前从沪铜指数周k线来看,从2018年初到现在沪铜走了一个区间震荡下行行情,波动率逐步降低,目前跌破下行区间支撑位,目前沪铜收回前期的震荡区间内,下方支撑在42000左右,上方压力在48000附近。 六、总结 1.从供需端和供给端来看,2020铜矿供应在疫情会有所收缩,6月迎来传统消费淡季,复工复产或许有所影响,国外方面复工复产情况整体仍存在不确定性。 2.从成本端,矿山可接受成本在3500美元/吨左右,矿山成本有进一步下滑空间不大,矿山对于现在铜价还有比较大的盈利空间,矿山产量短时间内不会大幅减少,甚至还有上升的区间,但是环保力度的加大和铜矿品质的下降也会提高矿山的成本。 3.从宏观经济,中国方面,国内疫情有所控制,6月短期复工速度会加快,货币整体相对宽松,国外方面刺激经济复苏政策不断,宏观环境有所回暖。 4.综合上述,我们认为在国内复工复产有序进行和各国央行出台宽松政策刺激经济背景下,中美关系又生变数,6月是传统消费淡季,消费会有所疲软,料想6月将震荡为主,主要区间运行42000~46000元/吨,相对应LME铜5100~5600美元/吨。 大越期货 祝森林 |

|

|  |

|