期货公司日子继续“难过”:上半年5家净利腰斩 3家亏损

|

- UID

- 2

- 积分

- 2733394

- 威望

- 1316693 布

- 龙e币

- 1416701 刀

- 注册时间

- 2009-12-3

- 最后登录

- 2024-5-14

|

期货公司日子继续“难过”:上半年5家净利腰斩 3家亏损

期货公司日子继续“难过”,上半年5家净利腰斩,3家亏损,永安、中信期货抢食行业一半净利。

随着半年报的密集披露,期货公司上半年的经营情况也浮出水面。

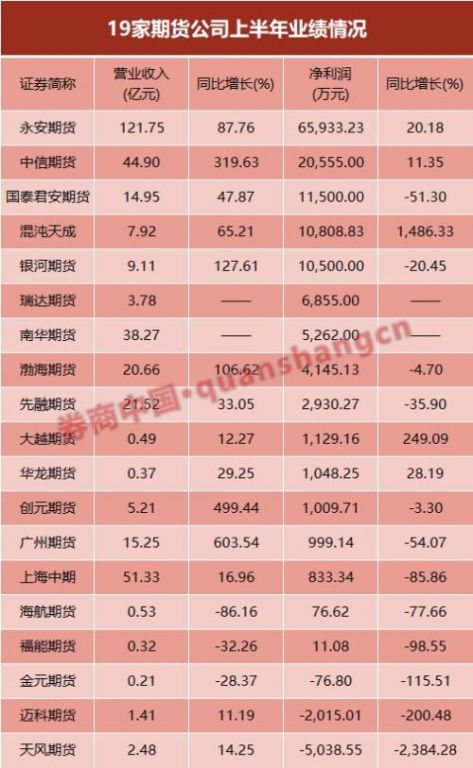

从半年报的数据来看,行业整体盈利情况有所欠佳。记者统计了19家期货公司的半年报(南华期货(603093,诊股)、瑞达期货(002961,诊股)新上市,暂无同比数据),有12家盈利同比下滑,其中有8家净利下滑幅度超过50%,3家出现亏损,行业仍旧艰难度日。

相比而言,两大龙头期货公司——永安期货和中信期货,却交出了一份亮眼的成绩单,行业马太效应明显。

此外,期货市场经纪业务手续费率持续下滑是行业的大趋势,而今年上半年更为明显,这使得期货公司的转型尤为迫切。

业绩普遍下滑,中小期货公司艰难度日

2019年上半年,期货市场累计成交量为17.35亿手(单边),累计成交额为128.56万亿元(单边),同比分别增长23.47%和33.79%。

虽然期货市场的成交量和交易额双双出现了增长,但期货公司的经营情况却不容乐观。

截至目前,共有14家新三板挂牌期货公司、2家A股上市的期货公司发布了半年报。此外,记者还梳理了中信期货、国泰君安期货、银河期货等3家券商系期货公司的盈利情况,共19家。

相比去年,19家期货公司的半年报(南华期货、瑞达期货新上市,暂无同比数据),有12家盈利同比下滑,占比达70%。

其中,国泰君安期货、广州期货、海航期货、上海中期、福能期货、金元期货、迈科期货以及天风期货等8家期货公司的净利下滑幅度超过50%。

金元期货、迈科期货以及天风期货等3家期货公司出现亏损,天风期货的亏损额度最大,达到5000万元。

对于净利润的大幅变动,天风期货在半年报中指出,是营业支出增长大幅超过营业收入增长造成。

迈科期货则表示,公司经营业绩下滑有四个方面原因:第一,受到经济大环境影响,市场利率总体呈现下降趋势,同时客户保证金下降明显,保证金利息收入大幅下降;第二,市场竞争进一步加剧,市场拓展费用增加明显,同时经纪业务交易量、成交额下降,经纪业务手续费收入有所下降;第三,公司管理费用增加明显,职工薪酬增长近15%;第四,公司风险管理子公司业务拓展乏力,亏损 1193.34 万元。

南方一家期货公司负责人表示,保证金利息收入下滑、手续费下降、管理费用增加、风险管理业务亏损等几大因素无疑是行业净利下滑的主要原因,尤其是风险管理业务亏损,更是击破了部分期货公司的经营防线。而中小期货公司则艰难度日,叫苦不迭。

两大龙头业绩亮眼,混沌天成净利大增14倍

在行业利润整体下滑的背景下,两大龙头期货公司却交出了一份亮眼的成绩单。

上半年永安期货实现营业收入121.75 亿元,同比增长87.76%;归属于母公司所有者的净利润6.59亿元,同比增长20.18%,依旧是行业最赚钱的期货公司。

中信期货上半年营收44.9亿元,同比大增319.63%;净利润为2.05亿元,同比增长11.35%。

永安期货收入的增量主要来自风险管理业务的发展。上半年,永安期货其他业务(主要包括风险管理业务)收入为106.03亿元,较去年同期增长100.57%。

中信期货上半年收入同比大增,大概率也与风险管理业务不断开拓和做大有关。

值得注意的是,期货大佬葛卫东的混沌天成期货业绩极为突出,上半年净利润突破1亿元,净利润同比大增14.86倍。对于净利润的大幅增长,混沌天成在半年报中指出,主要原因是母公司股票投资盈利。

此外,大越期货净利润1129.16万元,同比增加249.09%。

银河期货、国泰君安期货上半年的利润也超过1亿元,不过上述两家券商系期货公司上半年净利同比均出现较大幅度的下滑,分别下滑51.3%和20.45%。

手续费下滑明显,期货公司急待转型

随着期货公司经纪业务竞争的加剧,期货市场经纪业务手续费率持续下滑是行业大的趋势,今年上半年则更为明显。

作为行业龙头的永安期货,今年上半年经纪业务手续费收入约1.71亿元,较去年同期下滑约24%。上海中期的经纪业务手续费收入为3296.65万元,较去年同期下滑27.83%;大越期货上半年手续费收入1762.11万元,较上年同期下降39.50%,主要原因均是因手续费费率持续下降,交易所调整返还政策导致返还大幅减少。

值得注意的是,虽然手续费收入下滑,但永安期货的利息净收入却增长近20%,达到3.08亿元。这再度凸显了行业龙头效应显著。

对诸多期货公司而言,在经纪业务手续费收入下滑的大趋势下,转型尤为迫切,不少期货公司均将眼光瞄准了风险管理业务。

以永安期货为例,上半年其他业务收入为106.03亿元,其他业务成本103.39亿元,盈利2.64亿元。

中期协数据显示,今年上半年风险管理公司累计净利润为4.42亿元,较去年同期增长126%。

不过,风险管理业务对期货公司的业务能力和风控要求严格,今年就有数家期货公司因客户场外期权业务爆仓而遭到不小的损失,如何提高风险管理业务的利润值得期货公司思考。 |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

- UID

- 2

- 积分

- 2733394

- 威望

- 1316693 布

- 龙e币

- 1416701 刀

- 注册时间

- 2009-12-3

- 最后登录

- 2024-5-14

|

2#

发表于 2019-8-29 13:32

发表于 2019-8-29 13:32

| 只看该作者

|

|

|

|

|

|

|

|

|  |

|

发表于 2019-8-29 13:32

|

发表于 2019-8-29 13:32

|

微信:

微信:

:

: :

:

2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html

2024年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html