美国6月非农数据削弱了美联储大幅降息理由,但这并不意味着降息大门将就此关闭。 美联储本月降息概率升至94.1% 据美国劳工部公布的数据显示,美国6月新增非农就业人口录得22.4万,远超预期的16.5万;同时失业率小幅上升至3.7%,较预期和前值高0.1%。 数据公布后,市场人士一致认为强劲的就业数据说明美国经济仍有韧性,减轻了美联储降息的压力。广发证券研报点评称,新增非农就业人数大超预期表明,在居民部门和金融部门低杠杆、美股尚未出现泡沫化迹象的背景下,美国或暂无经济衰退风险。 不过,尽管非农数据亮眼,美联储官员已表示,不会因为单独一份数据而改变他们的政策计划。目前市场仍预计美联储本月降息25个基点是大概率事件。 据芝商所最新“美联储观察工具”显示,美联储7月降息25个基点的概率升至94.1%,一周前为80.1%;9 月降息25个基点的概率为 28.9%。

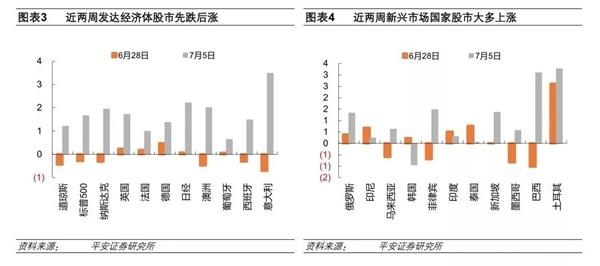

对此,中银国际证券分析称,这意味着市场对于本月降息概率几乎是确定的事情。而假设如果本月因经济数据表现较好而不降息,那么资产价格可能会继续承压,但此概率较小。从降息幅度来说,25个基点是当下更为合适的选择。 7月30日-7月31日,美联储将召开为期两天的议息会议。北京时间8月1日凌晨2点,美联储将公布7月议息决议,届时美联储主席鲍威尔将在会议结束后举行新闻发布会。 鲍威尔证词或将再掀“风雨” 北京时间周三(7月10日)和周四(7月11日)的22:00,鲍威尔将分别在国会两院对半年度货币政策报告作证词陈述,预计他将回答有关经济和美联储政策的问题,届时将为市场再一次提供寻找美联储相关政策线索的机会。 美联储上周五(7月5日)发布的半年度货币政策报告表示,近几个月来美国经济前景面临的不确定性有所增加,但经济基本面仍相对稳固。同时,报告还重申了美联储近期发出的警告,即贸易不确定性、全球经济增长放缓等因素对经济前景构成的风险日益加剧。 此外,还值得一提的是,美国总统最近又开始“盯上”鲍威尔了。据悉,这位总统最近养成了每月与鲍威尔通话的习惯。在6月底时候,美总统又一次批评鲍威尔,将他与欧洲央行行长德拉吉作比较,称鲍威尔不及德拉吉,并称美国不再与全球竞争对手处于公平的竞争环境。美总统还表示,为了让美国与中国竞争,鲍威尔必须降息。 美联储降息后应如何投资? 在美联储降息预期影响下,近来欧美、巴西和印度等国家的股市都在上涨。投资者认为,通过降低消费者和企业的借贷成本,降息将刺激消费,并可能延长美国历史上最长牛市。那么,事实果真如此么?

有分析称,历史证明,美股在美联储1995年和1998年从加息转向降息后上涨,但在2001年和2007年出现类似转变时,股市却连续多年下跌。 那么,今天的美国经济状况究竟更像上世纪90年代由市场推动的经济低迷,还是更像2007年的房地产市场危机? 一些投资者称,目前的情况与美联储1995年和1998年的降息情况相当,当时美联储放松了政策,经济衰退没有发生。目前美国失业率接近50年来的最低水平,一些分析师预计,经济增长将从第一季度折合成年率的3.1%放缓,但仍将保持稳定。 对此,平安证券在其研报中也表示,从经济走势看,美国经济高位回落趋势已现,货币政策转向宽松也已成为趋势,美联储年内降息是大概率事件。但是降息的开启时点是否在7月底尚存不确定性,即使美联储在7月底开启降息,也有可能给市场充足的降息预期进行降温。 在这种预设下,美元指数在7月可能震荡企稳,甚至有所回升,而美股则可能加剧震荡,甚至有结束长牛开启熊市的可能性。与此同时,美国以外的债市整体仍具备向好基础,黄金等避险资产在短期回调后仍具中期配置价值。 民生证券也认为,考虑到美国经济在 2020 年存在衰退风险,实际利率有望下行,以及英国硬脱欧等风险事件仍可能发生,黄金作为避险资产也有望受益,中长期继续看好黄金价格上涨。 |

|

|  |

|

微信:

微信: QQ:

QQ: