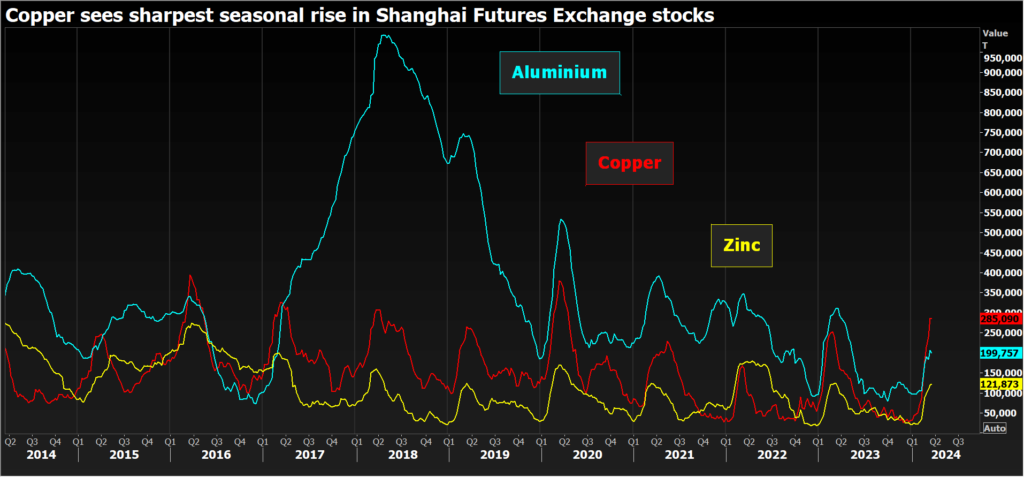

来源:上海金属网 SHMET 03月26日讯: 据外媒3月22日消息,上海期货交易所(ShFE)金属库存春节假期期间的激增似乎已达到顶峰,铜、铝和铅的注册库存均在上周出现下滑。 这是一种一年一度的现象。虽然许多金属加工商在假期期间停工,但大多数冶炼厂仍在运营,导致可见库存激增。 今年铜的季节性库存增幅最为显著,使交易所库存达到自2020年以来的最高水平。 上期所锌库存的增幅与去年的模式非常接近,而铝的库存重建按历史标准来看则非常平缓。 镍库存在假期前就一直在增加,目前已达到四年来的最高点。锡的库存则是自上期所2015年推出锡合约以来的最高点。

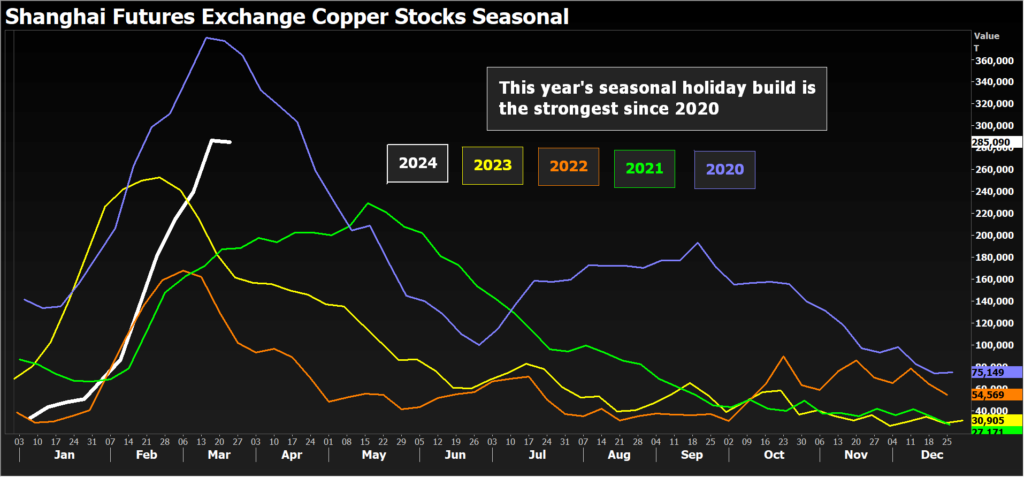

上期所铜、铝和锌库存(上期所铜库存季节性增长最为显著) 铜库存激增 上期所的铜库存从12月底的仅30905吨猛增至285090吨。 今年季节性激增的规模是自2020年以来最强的,当时注册库存达到380085吨的峰值。那一年的新年假期恰逢新冠疫情的第一波封锁,以及由此导致的中国制造业活动大幅下滑。 今年交易所库存的跳增可能反映了国内生产快速增长和进口增加的这两方面因素的结合。 据当地数据提供商SMM称,1月至2月,中国精炼铜产量同比增长9.0%,相当于增加了15.9万吨。同期进口增长了2.6%。 在上海国际能源交易中心注册的库存也从去年年底的9760吨跃升至目前的40511吨。然而,今年3月中旬的45298吨峰值低于去年的82575吨峰值。

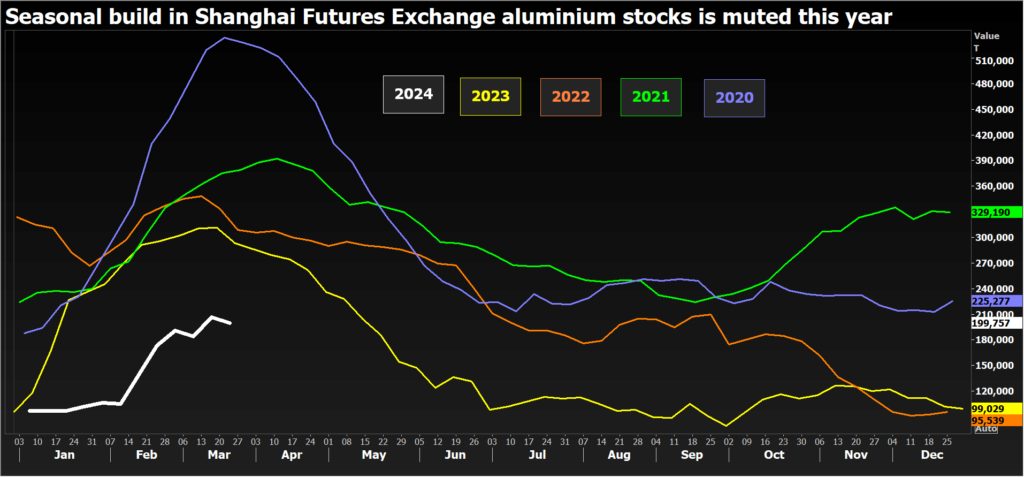

上期所铜库存季节性变化图 铝库存增幅平缓 上期所的铝库存从上周的年内高点206417吨降至本周的199757吨。 如果这成为今年的季节性峰值,那么与过去四年相比,今年铝库存的重建力度极其微弱。 库存自1月初以来仅增加了100728吨。去年同期,库存增加了22.9万吨。在2020-2022年期间,季节性影响甚至更为显著。 在去年超过150万吨的高进口量之后,可见库存仍然非常低,而这种看涨的前景则强化了国内市场紧俏的论调。

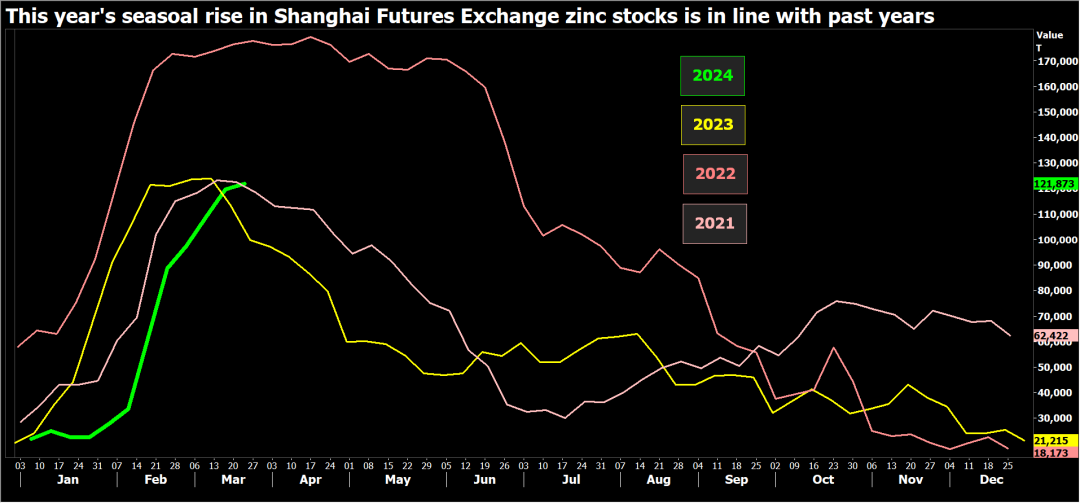

上期所铝库存季节性变化图(今年上期所铝库存季节性增幅平缓) 锌和铅库存符合季节性常态 上期所锌库存本周略有上升,至121873吨,自1月初以来增加了100658吨。 这与去年的季节性增幅103441吨和2021年的增幅非常接近。 上海铅库存为53631吨,自2024年初以来仅增加了747吨,这与去年前三个月的333吨增幅相当。 铅受新年假期影响较小,其自身的季节性主要体现在北半球冬季月份的汽车电池报废率(变化)。 同时,中国还在出口越来越多的精炼铅。2023年,出口量同比增长62%,至18.8万吨,为自2007年以来的最高年度水平。 稳定的出口流量使得上海铅库存在过去两年中一直保持在10万吨以下。

上期所锌库存季节性变化图(今年上期所锌库存季节性增幅与往年持平) 镍库存达四年高点 去年5月,上海镍库存减少至仅560吨,这反映了国内生产从在上期所交易的精炼镍转向用于电动汽车电池的硫酸镍的转变。 在过去的一年里,这一动态发生了巨大变化。新一代的中国镍冶炼厂已经开始运营,以利用印尼原材料不断增长的进口流量(进行生产)。 上期所的库存已增至20713吨,为自2020年12月以来的最高水平。伦敦市场也出现了类似的库存增加情况,伦敦金属交易所(LME)一直在加快推进希望上市其品牌的中国公司的审批流程。今年迄今为止,伦敦金属交易所的库存增长了21%。 锡库存创历史新高 相比之下,全球锡的交易所库存则呈现出不同的趋势。 今年伦敦的库存下降了三分之一,降至5000吨以下,因为印尼的出口延迟限制了供应。 自12月初以来,上海锡库存一直在稳步上升,目前已达到12021吨,为该合约九年交易历史中的最高库存。 近几个月来,中国一直在囤积精炼锡,去年进口量创下33470吨的历史新高。 |

|

|  |

|

微信:

微信: QQ:

QQ: