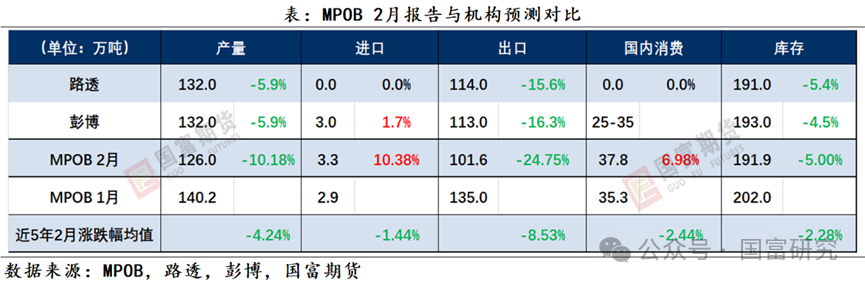

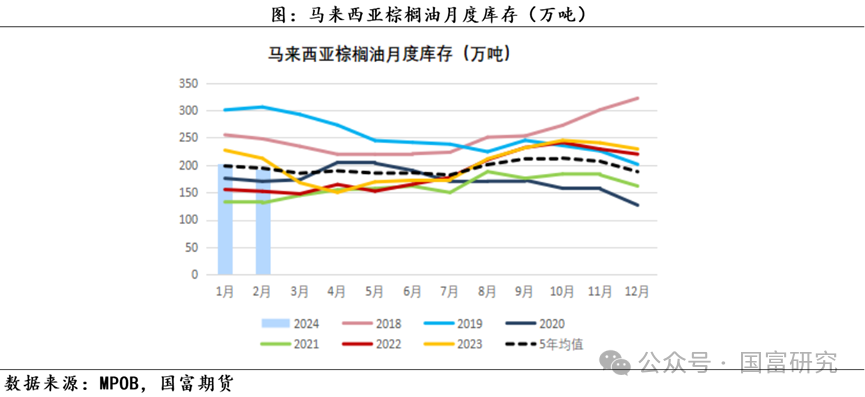

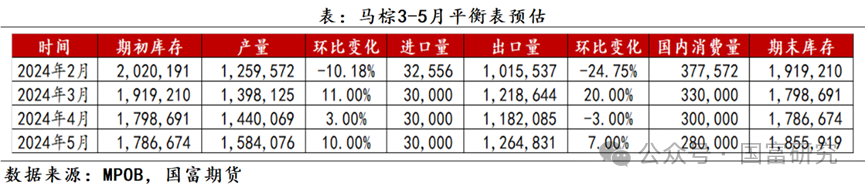

随着2月马棕传统减产季的结束以及斋月的到来,3-4月将成为观察马棕库存拐点的重要窗口期,但拐点能否出现取决于斋月题材对马棕产需的影响程度以及国内旺盛消费能否延续。虽然棕榈(8392, 166.00, 2.02%)油相对其他油脂价格优势不断削弱以及产地生柴消费旺盛挤占出口,但是马棕3月出口季节性反弹、主要销区低库存以及斋月带来的补库需求料形成部分对冲,马棕3-4月预计延续去库,棕榈油盘面或在一季度继续维持强势,不过在斋月结束、马棕季节性增产季到来和阿根廷豆油(7954, 132.00, 1.69%)供应恢复后,棕榈油上涨或面临较大阻力。 马来西亚棕榈油局(MPOB)2 月棕榈油供需数据显示,马来西亚棕榈油 2 月期末库存减 5%至 191.9 万吨。报告显示当月产量较上月减少 10.18%至 126 万吨;出口环比大降 24.75%至 101.6 万吨;进口环比增 10.38%至 3.3 万吨;消费环比增 6.98%至 37.8 万吨。与此前路透和彭博发布的预估值相比,国内消费略高于市场预期,产量和出口显著低于市场预期,尤其是出口的大幅下滑最终导致期末库存基本与市场预期持平。整体来看,虽然本次报告显示马棕减产去库,但是出口端疲软导致期末库存仅仅与市场预期持平,加之前期棕榈油价格上涨已经对此有部分计价,在没有更多超出预期的利多支撑下,本次报告影响中性偏空。

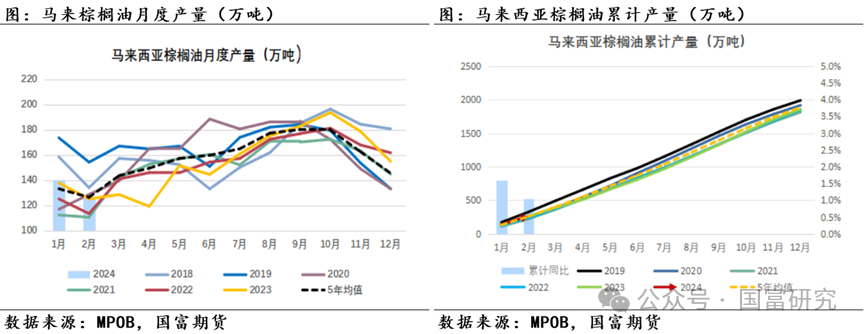

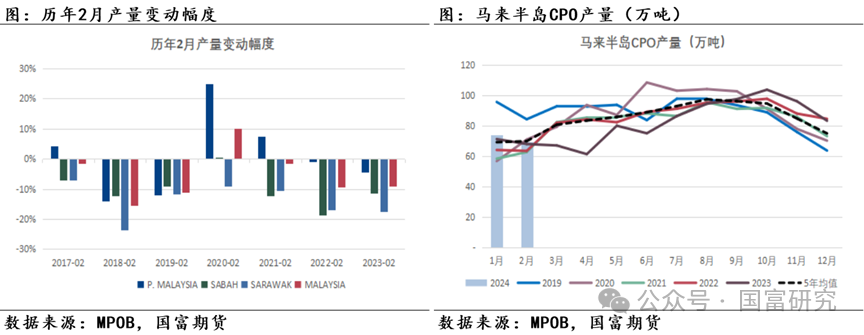

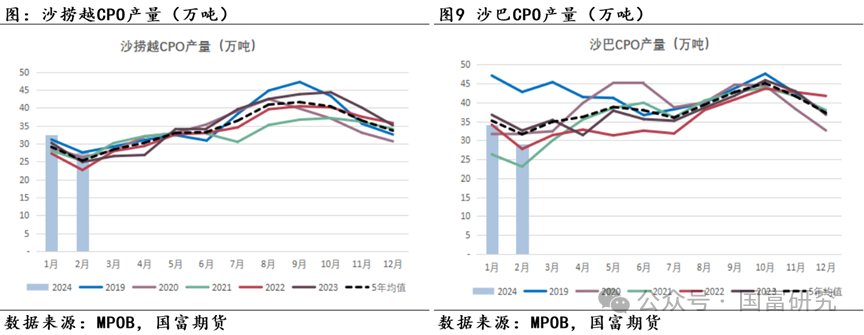

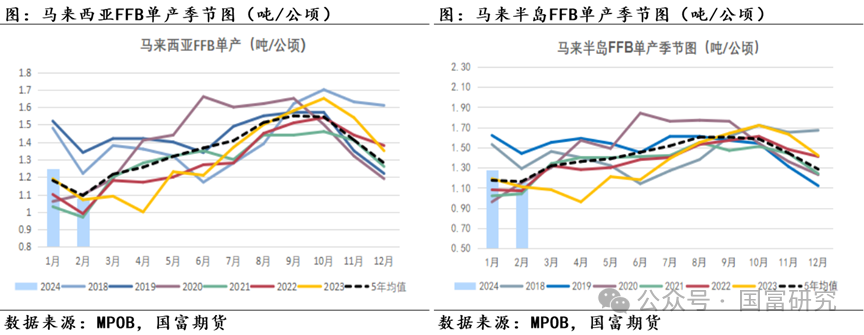

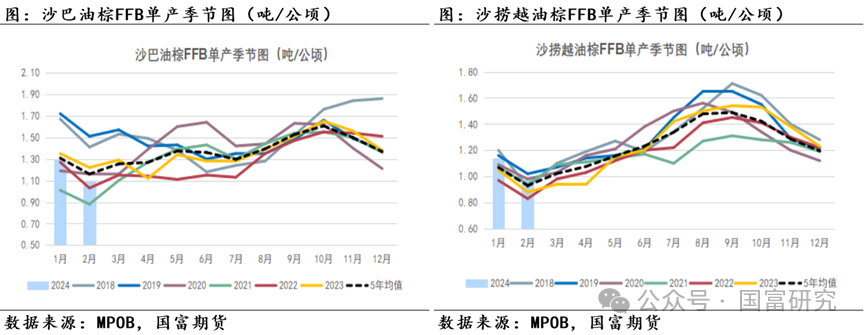

01 产量:传统减产季结束,但增产节奏或受斋月扰动 2024年2月,马来西亚棕榈油产量公布为126万吨,环比减少10%,同比增长0.5%,产量数据低于机构预估的132万吨(减产6%左右),同时本月产量略低于5年均值水平。从累计产量来看,1-2月马棕累计产量为266万吨,较去年同期增长1.06%。 分地区来看,沙巴、沙捞越和马来半岛产量分别环比下滑14.8%、14.9%和6%,不过沙捞越和马来半岛产量问题其实并不大,较去年同期分别增长11%和2%,其产量水平与五年均值相当或优于五年均值。对比来看,沙巴产量同比减少11%,且显著低于五年均值。因此,马棕2月减产幅度高于市场预期主要是由于沙巴产量异常下滑导致的。 将产量拆分来看,我们发现导致沙巴产量较低的原因在于其FFB单产偏低,而出油率并方面并未表现出异常。单产方面,环比来看,马来半岛、沙巴和沙捞越单产分别下降9%、16%和15%;同比来看,马来半岛和沙巴分别增长5%和10%,而沙捞越单产下降11%,且沙巴2月FFB单产明显低于五年均值水平。出油率方面,全马出油率均较上月有所增长,且明显高于五年均值水平。

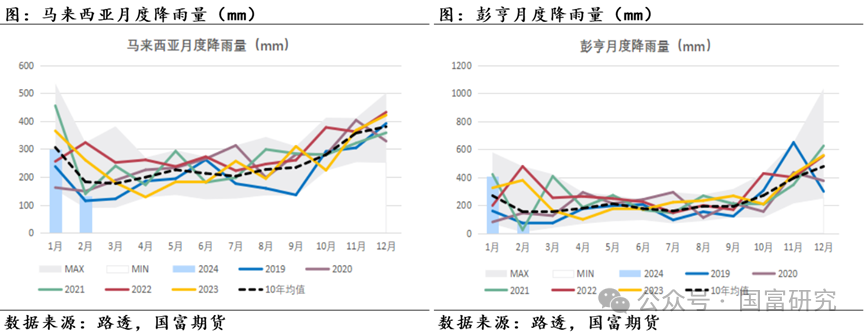

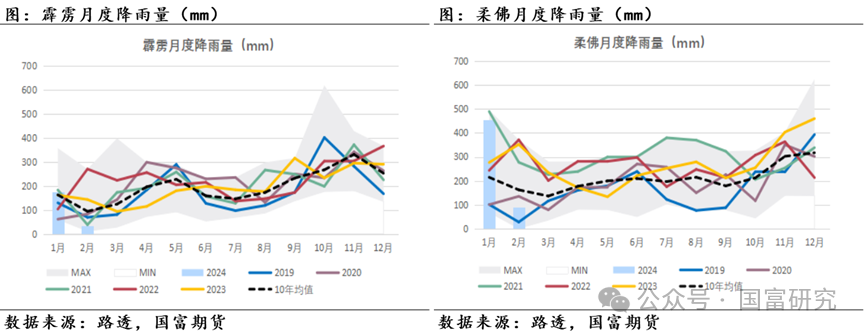

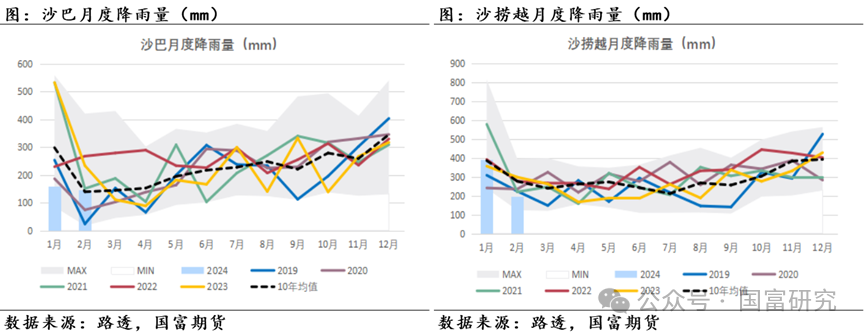

从影响单产的诸多因素来看,降水无疑是其中最重要的一环。从前期降雨来看,沙巴在去年8月和10月遭遇极端干旱天气,其降雨低至近10年来最低水平。而从当月降雨来看,2月沙巴地区降水总体处于五年均值的正常水平。因此综合来看,我们更倾向于认为是前期8月和10月降雨较少造成了本月沙巴产量的明显下滑。

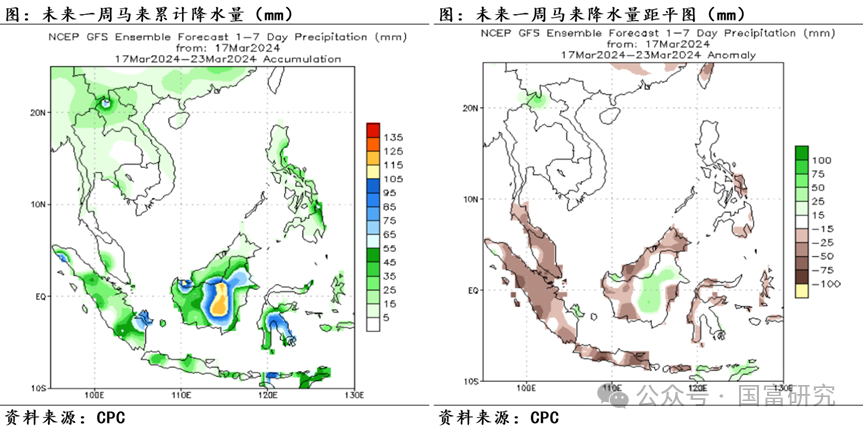

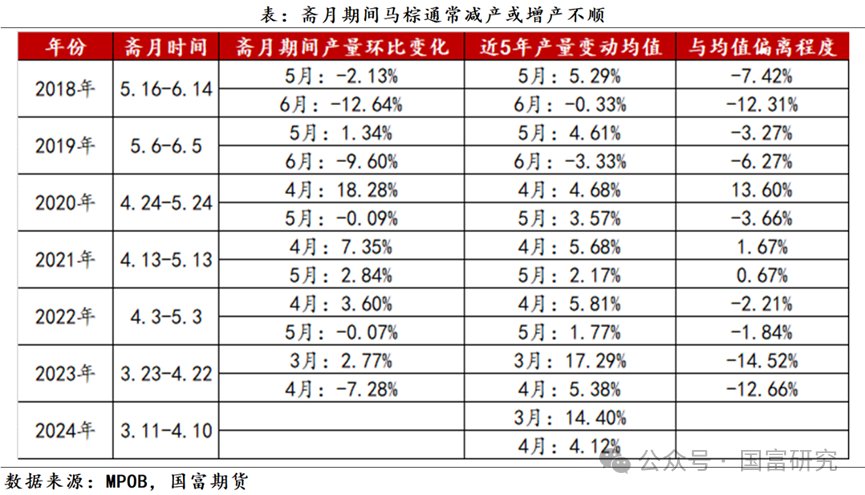

随着2月雨季的结束,3月份马棕也即将进入传统增产季。未来一周(0317-0324),除沙捞越南部等少数地区外,马来整体正在变得更为干燥。除却天气对产量的影响外,3月斋月来临也将为马棕增产添加新的变数。如下表所示,斋月期间马棕通常减产或增产不顺,目前SPP(7575, -51.00, -0.67%)OMA数据显示3月1-15日马棕产量环比增长38.8%,因此我们预估3月马棕产量或将增加8%-14%,中位数11%,即增产至140万吨左右。

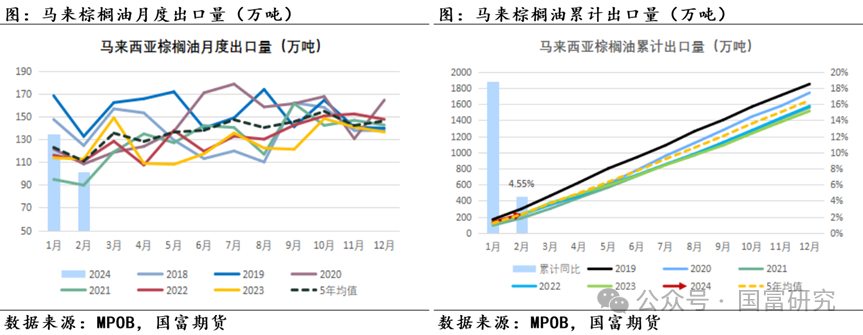

02 出口:油脂替代效应渐显,但斋月需求或有所提振 从单月来看,2月份马来棕榈油出口102万吨,环比减少25%,同比减少10%,不仅远低于机构预期的113-114万吨,也低于近五年均值水平。从累计出口来看,马棕1-2月累计出口237万吨,同比增长4.55%,出口进度有所放缓。

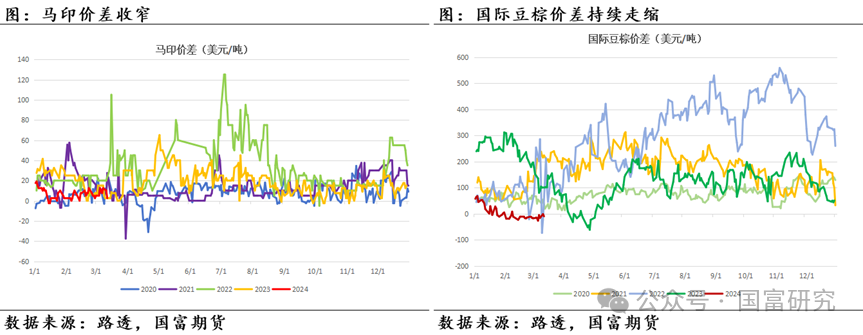

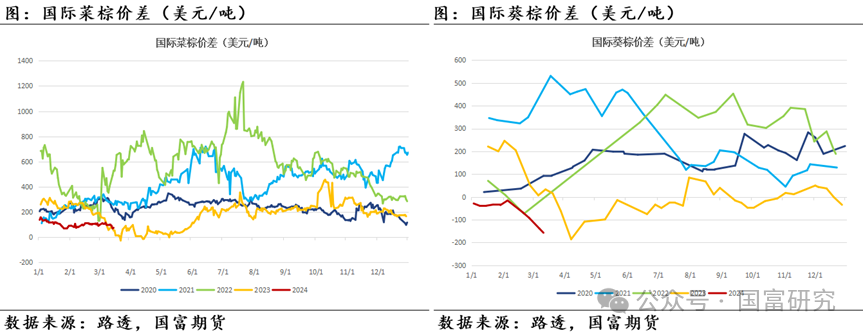

马棕本月远低于市场预期的出口表现,或许表明不断上涨的棕榈油价格正在使其在国际市场上失去性价比优势。一方面,从马印价差来看,目前马印价差已走缩至低位,按理说有利于马棕出口,但是2月马棕出口数据却依然疲软,暗示印尼出口可能也并不理想。由此来看,马棕本月出口下滑并不是由于印尼棕榈油对其出口的挤占,而是整体棕榈油需求的萎缩。另一方面,国际豆棕、葵棕和菜棕价差持续走缩也进一步证明了竞争油脂的替代效应正在逐步显现,棕榈油性价比削弱促使主要需求国减少采购。

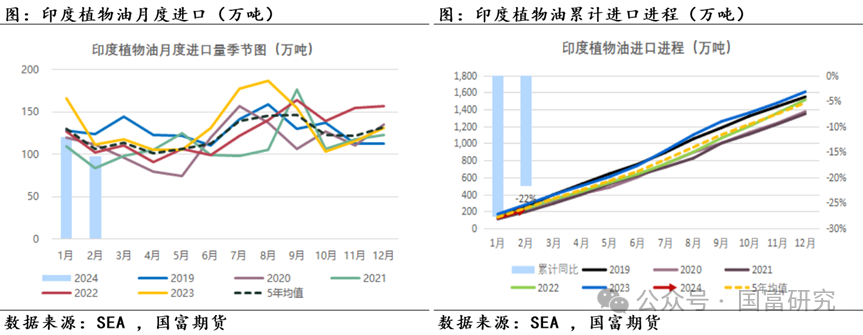

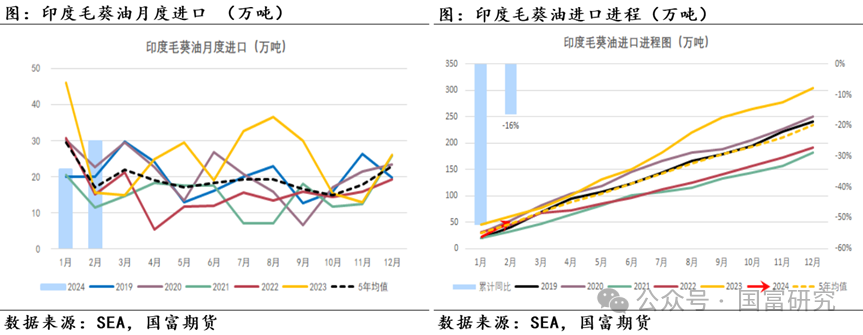

印度:国内植物油延续去库,棕榈油低库存下或存补库需求 印度1-2月植物油进口需求下滑。根据SEA的数据,印度2月进口植物油总量为98万吨,环比减少19%,同比减少13%。2024年1-2月,印度植物油累计进口218万吨,同比减少22%。

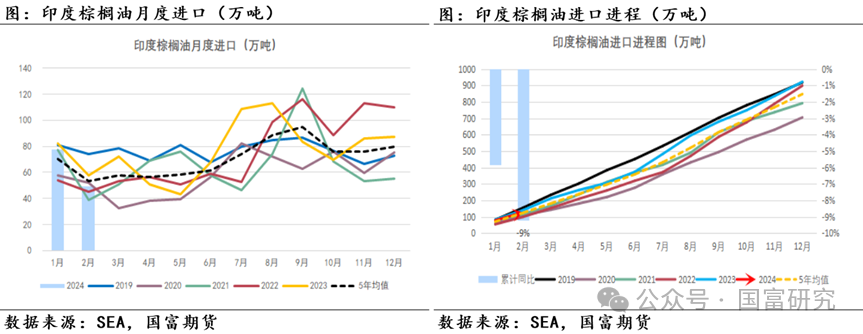

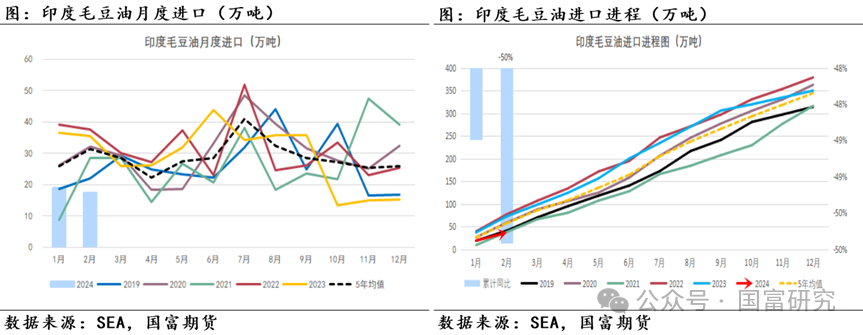

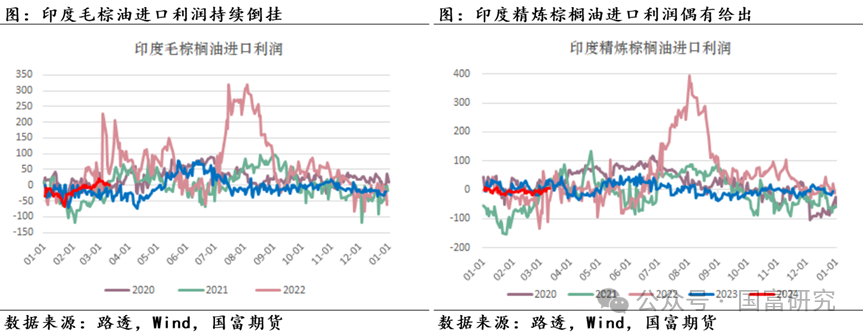

豆油、葵油进口利润打开,棕榈油消费市场面临进一步挤占。分油脂种类来看,印度2月棕榈油进口49万吨,环比减少36%,同比减少14%。2024年1-2月印度累计进口棕榈油127万吨,较去年同期减少9%;印度2月进口豆油17万吨,环比下滑8%,同比减少51%,2024年1-2月印度累计进口豆油36万吨,同比减少50%;印度2月进口葵油30万吨,环比增长35%,同比大增90%,2024年1-2月印度累计进口葵油52万吨,同比减少16%,但显著高于五年均值水平。与此同时,豆油+葵油占印度食用植物油进口比例由上月的34%上升到49%,而棕榈油进口占比则相应地从66%下降至51%。印度豆油和葵油消费的增加主要是由于马来和印尼供应减少和国内生柴需求旺盛导致的价格上涨令棕榈油性价比优势不断削弱,而豆油和葵油进口利润打开导致印度加大对豆油和葵油的采购力度。

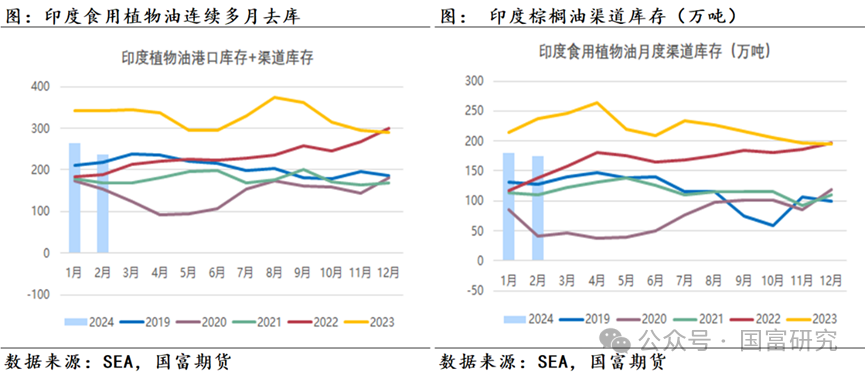

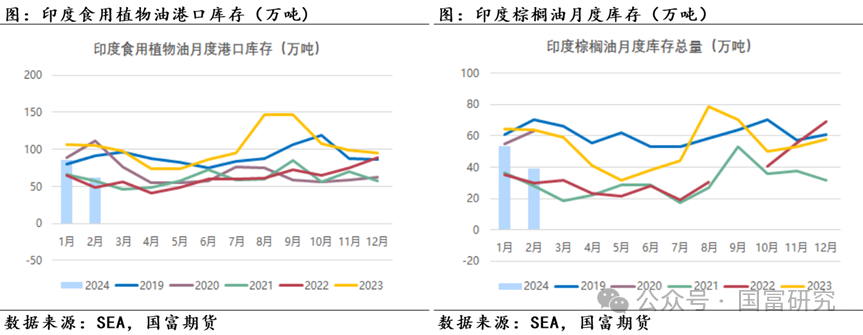

从库存端来看,印度植物油持续去库,棕榈油低库存叠加斋月到来或存补库需求。截至2024年2月,印度植物油港口+渠道库存为238万吨,环比下降10%,同比减少31%。其中,植物油渠道库存环比下滑2%至176万吨,港口库存环比下降27%至62万吨。而在港口库存中,2月棕榈油、豆油和葵油港口库存分别为39万吨、8万吨和15万吨,环比分别下滑26%、下滑58%和上升16%,其中棕榈油库存已经下滑至历史同期低位水平。虽然印度植物油整体库存依然处于中性略高水平,不过受产地生柴消费旺盛导致可供出口减少、印度国内棕榈油低库存以及斋月到来影响,印度后续存在补库需求。

总的来说,由于棕榈油较其他油脂溢价不断扩大,令其在国际市场上的竞争力有所削弱,而豆油和葵油进口利润打开促使印度选择进口更加廉价的豆油和葵油。不过,受产地生柴消费旺盛导致可供出口减少、印度国内棕榈油库存偏低以及斋月到来影响,印度存在一定补库需求,而印度对棕榈油的采买无疑将对棕榈油价格进一步形成支撑。

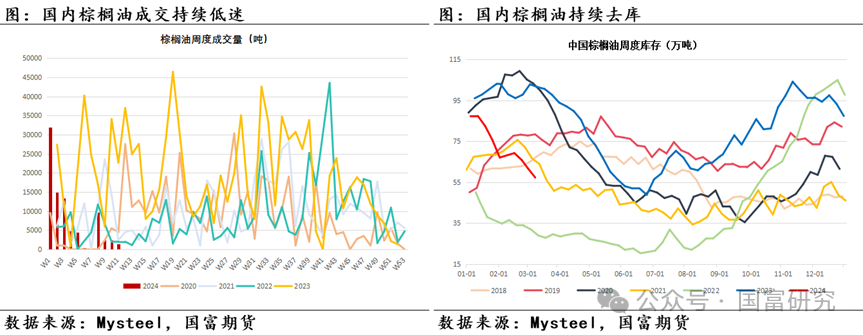

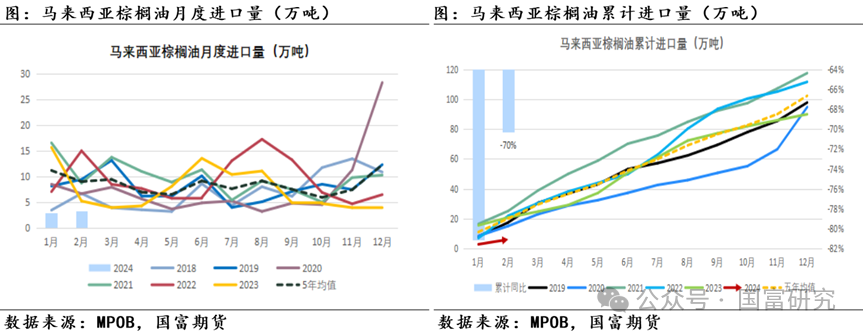

中国:进口利润尚未打开,3月预计延续去库 进口利润持续倒挂,近月买船偏少。据下图所示,随着马棕价格一路上涨,产地报价亦变得十分坚挺,进口利润持续倒挂,买船窗口迟迟无法打开。根据Mysteel统计,2月份棕榈油预估到港20万吨左右,在产地供给阶段性收紧的情况下市场传出的洗船消息加剧了国内供应紧张形势。

下游维持刚需采购,供弱于需下棕榈油持续去库。需求方面,国内下游仍以刚需采购为主,对于高价棕榈油接受程度较低,市场成交较为清淡。此外,豆棕价差收窄下部分棕榈油需求也被豆油需求所替代,供弱于需下棕榈油持续去库。根据Mysteel数据,截止2月末,中国棕榈油库存为62万吨,较上月减少5万吨。 与印度的处境类似,中国同样面临着国内进口利润倒挂下棕榈油近月进口偏少的局面,而不同的是,印度国内棕榈油表观消费需求尚可,而国内下游仅维持刚需采购,成交低迷,供弱于需下国内棕榈油预计3月延续去库。

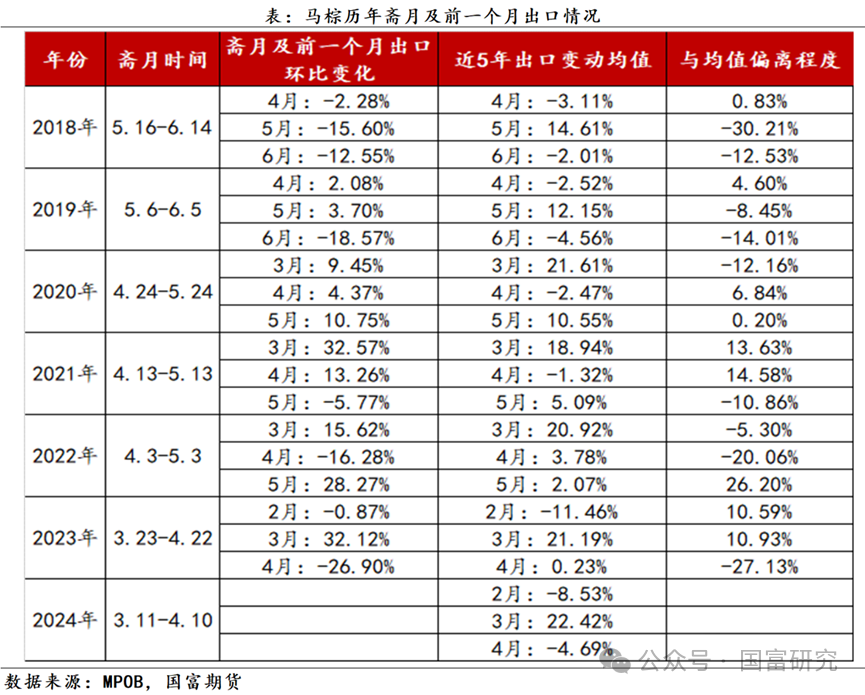

综合来看,高企的棕榈油价格导致中印两个需求国进口利润未能打开,进口较少下只能以消耗国内库存为主,不过国内棕榈油低库存和斋月到来或使得印度、巴基斯坦、孟加拉等国家面临不得不补库的局面。通过下表可以看出,马棕出口在斋月前一个月呈现出的一定节前备货效应,但是在需求国备货完成后马棕出口也会相应回落。并且,可以发现,马棕历年3月出口呈现季节性反弹,主要因增产季到来导致可供出口棕榈油增加以及气温回升后需求增加所致。目前机构高频数据显示3月马棕出口有所改善,近5年马棕出口平均增幅为22%,考虑到目前棕榈油价格处于高位,且国内生柴需求旺盛,因此我们预计3月马棕出口较2月增长20%,即出口增长至122万吨。

03进口:马印价差收窄下进口仍处低位 马来2月进口棕榈油3.3万吨,环比增长10%,同比减少38%。2024年1-2月,马来累计进口棕榈油6.2万吨,同比减少70%。目前马印价差收窄且处于低位,印尼卖压不大下马来进口预计有限,因此预计3月马棕进口或维持在3万吨左右的低位水平。

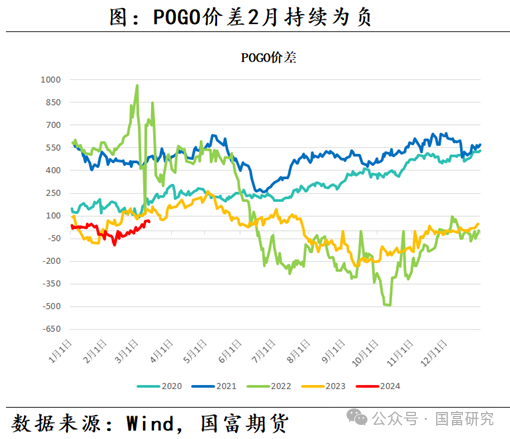

04 消费:国内旺盛生柴消费挤占出口 从单月来看,马来2月消费量为37万吨,环比增加7%,同比增长15%。从累计消费来看,马来1-2月累计国内消费为73万吨,同比增长11%。马来旺盛的国内消费需求与国内生柴消费增加紧密相连,整个2月POGO价差持续为负,刺激以棕榈油为原料的生柴掺混积极性,产地生柴消费增加在传统减产季进一步挤占了棕榈油对外出口,激化了产区和销区的供需矛盾。 不过,随着POGO价差走阔以及3-4月斋月的来临,产地的国内消费能否延续以及对出口挤占是否加剧将成为市场关注的重点。目前来看,我们预计马棕3月消费将维持刚性增长,3月消费料为30-35万吨,中位数为33万吨,较2月减少14%,但仍处于历史同期高位。

总的来说,3-4月可以作为观察马棕库存拐点的重要窗口期,但拐点能否出现取决于斋月题材对马棕产需的影响程度以及国内旺盛消费能否延续。一方面,斋月及后续的开斋节带来的劳动力缺失问题将扰动3-4月的增产节奏,同时棕榈油的高溢价导致中印等主要需求国进口减少,而南亚、中东和非洲的部分穆斯林国家的斋月备货需求能否提振马棕出口将显得尤为重要;另一方面,产地生柴用需较大挤占了减产季的棕榈油出口,主要销区库存不断走低支撑棕榈油价格上涨,而后续产地生柴消费能否延续也将成为扰动棕榈油价格的噪音。因此,虽然棕榈油相对其他油脂价格优势不断削弱以及产地生柴消费旺盛挤占出口,但是马棕3月出口季节性反弹、主要销区低库存以及斋月带来的补库需求料形成部分对冲,马棕3-4月预计延续去库,棕榈油盘面或在一季度继续维持强势,不过在斋月结束、马棕季节性增产季到来和阿根廷豆油供应恢复后,棕榈油上涨或面临较大阻力。

|

|

|  |

|

微信:

微信: QQ:

QQ: