|

- UID

- 2

- 积分

- 2728654

- 威望

- 1314323 布

- 龙e币

- 1414331 刀

- 注册时间

- 2009-12-3

- 最后登录

- 2024-5-9

|

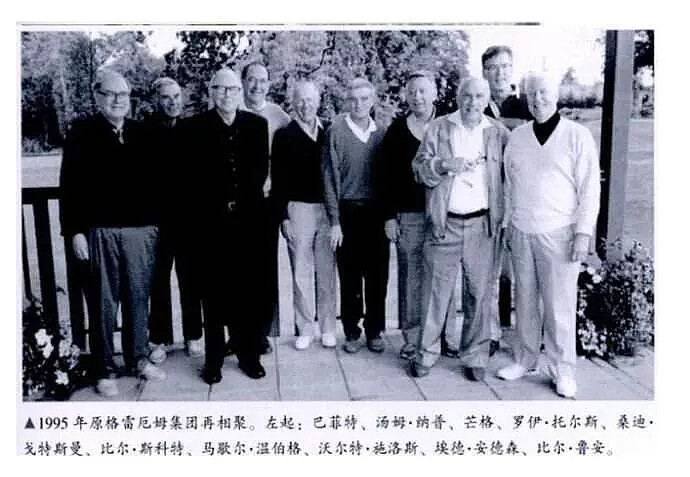

长寿的价值投资者 —— 格雷厄姆九大门徒

投资之道

格雷厄姆的门徒不仅在投资行业都取得了丰功伟绩,更厉害的是门徒们都拥有长寿之命,而其他耳熟能详的价值投资大师,同样也都很长寿。

欧文·卡恩,格雷厄姆的大徒弟,巴菲特的大师兄,生于1906年,卒于2015年,享年109岁。

沃尔特·施洛斯,本·格雷厄姆工作的弟子与雇员,忠实践行格雷厄姆的价值投资理念,是巴菲特眼中最伟大的投资人之一,生于1916年,卒于2012年,享年96岁。

约翰‧邓普顿,全球投资之父,知名的逆向投资大师,生于1912年,卒于2008年,享年96岁。

安德烈·科斯托拉尼,德国最负盛名的投资大师,被誉为“20世纪的股票见证人”和“20世纪金融史上最成功的投资者之一”,生于1906年,卒于1999年,享年93岁。

菲利普·费雪,成长股价值投资策略之父,巴菲特的学习榜样,生于1907年,卒于2004年,享年97岁。

目前还健在的价值投资大师中,股神巴菲特已经88岁了,依然生龙活虎;查理.芒格已经94岁,依然思维活跃,两人都有望成为百岁寿星。老师,价值投资的鼻祖格雷厄姆生于1894年,卒于1976年,活了82岁。在他那个年代,也算长寿的了。

价值投资,需要拥有自律、耐心、理性、独立、诚信、乐观等品性,而这些品性都是有利于长寿的。从事价值投资,主要依靠个人的智慧赚钱,不需要介入复杂的人际关系与政治斗争,自然容易长寿。

如果一个人做商业,由于复杂的人际关系与商业竞争,即使当老板,也经常面临巨大的压力与挑战,经常身心俱疲,容易积劳成疾。作为价值投资者,可以堂堂正正当好人,买好股,赚合法的钱,吃得香,睡得着,不媚人,不求人,生活好,心情好。

看看巴菲特,还每天“跳着踢踏舞”去上班。

格雷厄姆的9大门徒

1.沃伦·巴菲特 1930-

巴菲特是伯克希尔哈撒韦公司董事长,被誉为”美国股神“,“价值投资”理念最伟大的践行者。他是格雷厄姆的学生,他认为自己的投资理论中,有85%来自于格雷厄姆。他甚至给自己的儿子取名为霍华德·格雷厄姆·巴菲特,以纪念恩师。

他说:“57 年来,我一直遵循着两位恩师阐述的投资路线图。对我而言,没有任何理由再去寻找其他的投资方法。”

1965~2006年的42年间,伯克希尔哈撒韦公司净资产的年均增长率达21.46%,累积增长361156%,而同期标准普尔500指数成分公司的年均增长率为10.4%,累积增长幅为6479%。

2.约翰·内夫 1931-

约翰·内夫是市盈率鼻祖、价值发现者、伟大的低本益型基金经理人。他是格雷厄姆学生的学生,非常重视“价值投资”。

他执掌温莎基金长达30余年,期间创造了让人瞠目的记录。在承担远小于市场平均风险的情况下,温莎基金在超过30年的时间里平均每年领先市场超过3%,能够长期取得这样成绩的只有巴菲特等少数几人。

他是对格雷厄姆的“投资者应该在牛市开始时就抛出股票”这一观点实践得最好的投资大师。他认为卖出股票不能等到股价涨到顶点,要给其他投资者留有赚钱的余地。

3.约翰·博格 1929-2019

约翰·博格是基金业先驱,世界第二大基金管理公司先锋集团创始人,第一只指数型共同基金建立者。他被誉为为“指数基金教父”。他被《财富》杂志评选为“20世纪四大投资巨人”之一;被《时代周刊》杂志评选为”全球最右影响力和感召力的100人“之一。

截至2010年6月,先锋集团旗下共有160只基金,规模最大的4只基金都是指数基金;先锋集团管理的净资产规模达1.4万亿美元,居美国各基金管理公司之首。

格雷厄姆曾提出:“金融分析师只要恪守相对不神复杂的良好投资规则即可,并不需要成为挑选股票或预示市场走势的行家。”

约翰·博格非常赞同格雷厄姆的观点,他本人也是遵循平衡、多样化和着眼长远的简单原则。

4.欧文·卡恩 1906-2015

欧文·卡恩是华尔街最长寿的投资人,他在107岁的高龄依然担任卡恩兄弟集团主席,投资者如果在1978年向卡恩兄弟投资100万美元的话,如今这笔资金已经上涨至4000万美元。

他与沃伦·巴菲特一样,是直接受教于格雷厄姆的硕果仅存的几位投资大师之一。他曾经担任格雷厄姆的助手长达27年之久。

他是格雷厄姆提出的“净流动资产价值”概念的严格实践者。他将自己的成功归因于格雷厄姆。他认为自己从格雷厄姆身上学到的最重要的东西是抵御赚取快钱诱惑的能力。

5.马里奥·嘉贝利 1942-

马里奥·嘉贝利被华尔街称为基金业“超人马里奥”。他是嘉贝利公司的董事长兼总裁,在1997年被晨星公司评选为“最佳基金管理人”。

他是一位坚定的价值投资者,从1977年创立嘉贝利资产管理公司开始就执著于价值投资理念,公司的王牌基金嘉贝利资本基金在成立后的20多年时间里保持了优异而稳定的业绩,平均年利润率超过20%。

他一贯秉承价值投资理念,他认为价值投资的精髓,并不在于发现价值,而在于发现价值的变化,这对于剧烈变动的新兴市场更有借鉴意义。

6.沃尔特·施洛斯 1916-2012

沃尔特·施洛斯是沃尔特·施洛斯有限合伙公司的创立者,该公司在经历了18次经济衰退后,仍为所有股东赢得了20%的年复合回报率。

沃尔特师从格雷厄姆,是比巴菲特更坚定的“格雷厄姆”追随者。他被巴菲特称为“超级投资人”。他长期坚守简单的价值投资原则,在九十岁高龄时仍保持着高度机敏的投资嗅觉。

沃尔特说;“我们的投资方式关键在于,我们的买入是与市场反向的,正如格雷厄姆所说的,如果你买股票,就像你买杂货店,不是买香水,那就对了。”

7.迈克尔·普莱斯 1953-

迈克尔·普莱斯是美国价值型基金经理人中的传奇人物,他于2006年入选“全球十大顶尖基金经理人”。

他1976年开始成为共同股份基金的基金经理人,当时基金管理资产只有500万美元,截至1996年,他管理的四支基金资产达130亿美元,20年间成长了2600倍。2001年,他创建了自己的基金。现在他管理着16亿美元的资金,其中大部分是自己的钱。

他是典型的价值投资者,他认为只要做对三件事,价值投资即可成功:

股价低于资产价值 ;

公司经营阶层持股越高越好 ;

干净的资产负债表,负债愈少愈好。

8.塞思·卡拉曼 1957-

塞斯·卡拉曼是Baupost基金公司总裁,是目前市场上最受投资者尊敬的人物,他的代表作《安全边际》已成为重要的投资经典著作。他还是《证券分析》第6版的首席编辑。

他仿效沃伦·巴菲特和本杰明·格雷厄姆,专注于购买低估的股票和破产或者出现财务危机企业的证券,并且通常不会使用杠杆和做空。他相信,格雷厄姆和多德学说的基本原理在如今不确定的市场环境中仍然能起到指路明灯的作用。

他的基金从建立起到2009年12月的27年间年均收益率为19%,同期的标准普尔500指数收益率仅为10.7%。1998—2008年,这只基金的年均收益率为15.9%,而同期的标准普尔500指数收益率为1.4%。

9.约翰·邓普顿 1912-2008

约翰·邓普顿是邓普顿集团的创始人, “全球投资之父”,2006年,他被《》评选为“20世纪全球十大顶尖基金经理人”。

他的投资特点,是在全球范围内梳理、寻求已经触底但又具有优秀远景的国家以及行业,投资标的都是被大众忽略的企业。他经常把低进高出发挥到极致,在“最大悲观点”时进行投资。

他强调:“拒绝将技术分析作为一种投资方法,你必须是一位基本面投资者才能在这个市场上获得真正成功。”

在长达70载的职业生涯中,他创立并领导了那个时代最成功的共同基金公司,每年盈利高达7000万美元。

文章来源于网络

作者:杨天南财务健康谈

链接:https://xueqiu.com/1175857472/123760199

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。 |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|  |

|