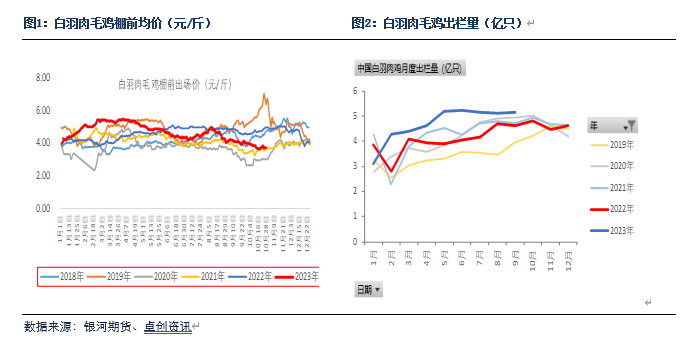

2023年10月毛鸡、鸡苗和鸡产品价格回落后反弹,其中毛鸡和鸡产品跌到年内低点。饲料成本下降较多,但毛鸡也在下跌,养殖利润继续亏损,屠宰利润继续上升。10月终端消费低迷,屠宰企业库容率维持高位,分割品反弹较弱,预计11月随着毛鸡供应的减少以及下游消费的改善,毛鸡养殖利润会有所恢复,毛鸡和鸡产品价格会走强。 白羽肉鸡方面,由于下游消费低迷,分割品下跌以及库存较高,10月毛鸡加工跌至年内新低。但11月毛鸡供应减少,屠宰企业维持较高开工率,养殖利润仍亏损,毛鸡价格会偏强。 鸡苗方面,由于孵化利润相对稳定,孵化企业淘汰种鸡增多,鸡苗供应继续减少,预计鸡苗价格相对稳定,波动较小。 鸡产品方面,10月终端消费低迷,鸡产品跌至年内新低。但毛鸡价格供应减少,生猪和毛鸡价格下跌空间有限,且屠宰企业库容率仍在下降,下游开始进入传统消费旺季。预计11月毛鸡价格会相对偏强。 2023年10月分割品消费低于预期,毛鸡价格跌至年内新低。截至10月27日,白羽肉鸡棚前成交均价3.66元/斤,较上月跌5.1%,同比去年跌21.8%,其中山东棚前收购价3.7元/斤。山东白羽肉鸡从10月初的3.9元/斤下跌到10月中旬的3.5元/斤,创下年内新低,然后下旬反弹到月底的3.7元/斤。上半月白羽肉鸡下跌的逻辑:1、节后下游消费低迷,屠宰企业库容率较高,分割品价格持续下跌,屠宰企业下压毛鸡价格。2、毛鸡供应供应充足,部分地区供应过剩。但下旬毛鸡价格跌到年内新低后,开始企稳反弹,主要原因是:终端分割品库容率持续下滑,价格开始企稳,毛鸡供应开始减少,经销商出现抄底,屠宰企业开工率上涨,支撑毛鸡价格。由于毛鸡供应仍在下跌,养殖企业持续亏损,毛鸡价格底部抬升,预计11月毛鸡价格在3.6-4.2元/斤,11月低点要高于10月低点的3.5元/斤,毛鸡价格会持续走高。 出栏量方面,2023年9月出栏量同比和环比均上涨。2023年9月出栏5.14亿只,环比增加0.6%,同比增加11.7%。由于9月鸡苗出苗量持续下滑,预计10月毛鸡出栏量会低于9月。预计10月毛鸡出栏量在5.1亿只左右。

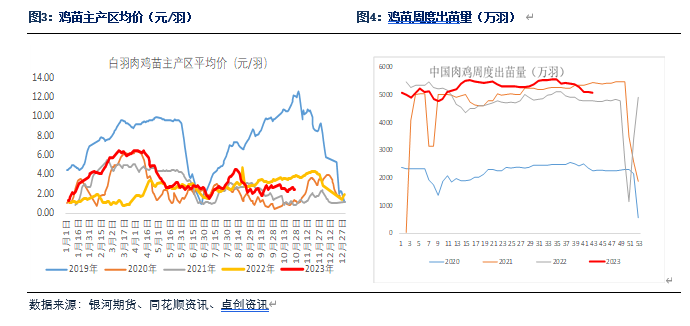

价格方面,白羽肉鸡鸡苗跟随毛鸡回落后触底反弹。截止10月26日白羽鸡苗均价2.1元/羽,环比跌9.4%,同比跌幅36.7%。其中10月山东大厂鸡苗价格从3.2元/羽下跌到中旬的2.7元/羽,然后跟随毛鸡反弹至2.9元/羽,鸡苗价格相对抗跌。10月上半月下跌主要原因有:毛鸡价格下跌,养殖利润亏损较大,补栏情绪变弱,鸡苗价格下跌。但下半月由于孵化企业出苗量减少,毛鸡价格开始企稳反弹,养殖户补栏年前两批鸡行情,鸡苗成交转好,鸡苗价格底部反弹。预计11月鸡苗价格会持续走高,山东大厂鸡苗价格预计在2.6-3.6元/羽。 10月种蛋价格相对平稳,波动较小。2023年10月种蛋价格底部窄幅震荡,波动很小,截止10月26日,白羽肉鸡种蛋均价1.39元/枚,同比跌45.3%。10月份孵化企业淘汰大周龄种鸡增多,但在产父母代种鸡仍处于高位,市场多以合同蛋成交为主,种蛋相对稳定。预计11月种蛋价格在1.4-2.5元/枚偏强运行。 出苗量方面,10月肉鸡出苗量继续下滑。根据卓创25家大型孵化企业数据,10月鸡苗出苗量低于9月,前4周出苗量为20593.94万羽,每周出苗均在下滑。部分原因是养殖利润亏损较大,鸡苗价格较低,出苗量减少,同时10月是淡季。但11月预计养殖利润会转好,毛鸡和鸡苗价格会偏强,出苗量会高于10月。

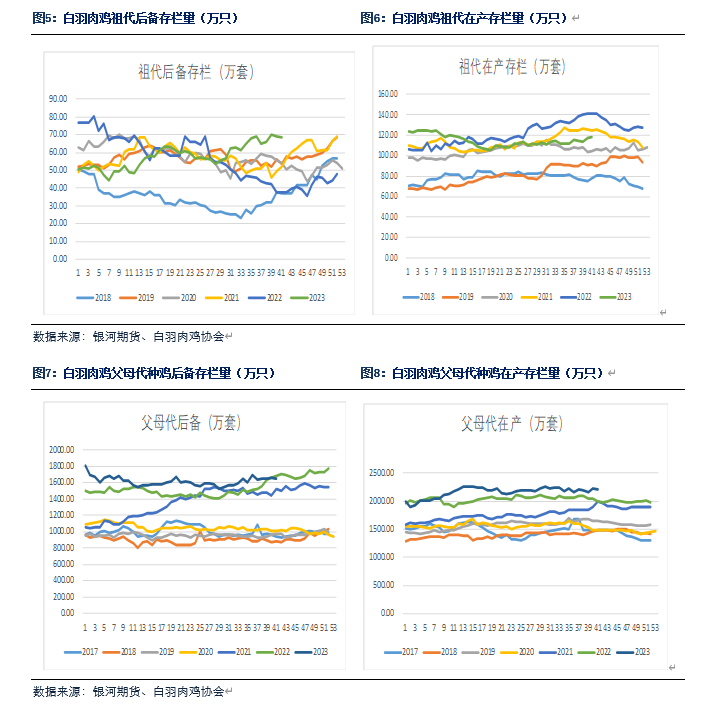

种禽端国产祖代增幅较大,父母代在产存栏增加。2023年我国祖代引种国及引种品种为美国的AA+/罗斯308、利丰、新西兰的科宝以及国内自繁品种为圣泽901、广明2号、沃德188。国内3个自主培育的白羽鸡品种,打破了国外企业的肉鸡垄断,在国内市场占比大幅增加。1-9月父母代鸡苗销量AA+/罗斯308占比35.35%,利丰占比24.45%,科宝占比19.13%,圣泽901占比15.02%,沃德188占比3.11%,广明2号占比2.94%。 10月份后备祖代鸡存栏量环比增加,在产祖代鸡也在上升。在产父母代存栏相对稳定,高于去年同期。根据白羽肉鸡协会数据,截止10月15日,父母代在产存栏为2203.75万套,父母代后备存栏为1654.35万套。

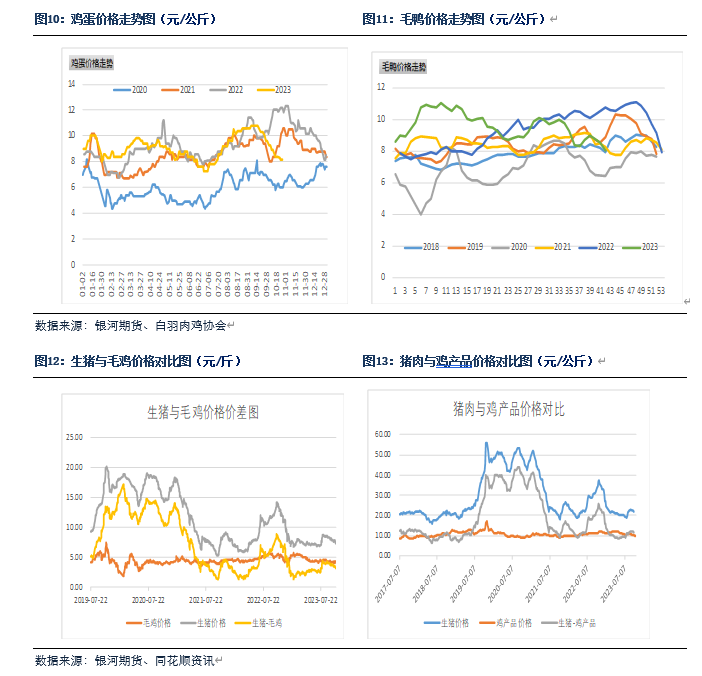

10月板冻大胸和琵琶腿先跌后反弹。截止到10月26日,板冻大胸均价9.14元/公斤,较上月持平,同比去年10月下跌18.8%。大规格琵琶腿均价9.6元/公斤,较去年10月下跌23.8%。板冻大胸和琵琶腿从10月初下跌到中旬,价格也创了年内新低,然后随着库存的下降,板冻大胸和琵琶腿价格开始反弹。上半月下跌主要原因:1、节后终端消费比较低迷,走货较慢,屠宰企业库容率达到年内高点,各地出现爆库及外租冷库情况,市场情绪悲观,同时毛鸡供应增多,猪肉价格也在下跌,导致板冻大胸和琵琶腿下跌到年内低点。但随着库存率下降,毛鸡供应的减少,鸡产品开始企稳反弹。预计11月板冻大胸价格在9.0-10.6元偏强运行。

9月鸡肉进口同比和环比均下跌。根据海关总署数据统计,2023年9月份鸡肉产品进口量为9.69万吨,同比跌幅12.23%,环比跌幅8.58%。1-9月份合计进口102.74万吨,同比去年增1.86%。由于禽流感暂停部分国家进口,鸡肉来源国仅5个国家。从鸡肉产品进口国来看,巴西4.70万吨,美国2.11万吨,俄罗斯1.19万吨,白俄罗斯0.54万吨,泰国1.15万吨。由于国内需求增长,预计10月进口量仍会较高。从进口鸡肉品类来看,冻鸡爪占据进口量最大份额,达到4.33万吨,占据总进口量的44.7%,环比涨幅5.74%,同比跌幅30.5%。带骨的冻鸡块进口1.65万吨,占比17.04%,同比涨幅97.64%。冻鸡翼(不包括翼尖)进口2.76万吨,进口占比28.52%,环比跌幅13.41%,同比跌幅11.75%。鸡肉产品出口量方面,2023年9月份鸡肉产品出口量为4.82万吨,环比涨幅2.34%,同比涨幅6.87%。2023年1-9月份合计出口量为39.25万吨,环比下跌2.44%。 替代品生猪和鸡蛋价格下跌较多。由于10月节后消费低迷,叠加部分地区有猪瘟影响,部分养殖场抛售生猪,鸡蛋现货也在下跌,10月替代品全线下跌,带动鸡产品价格也会偏弱。但11-12月消费旺季,生猪和鸡蛋仍有上涨可能,鸡产品也会偏强。

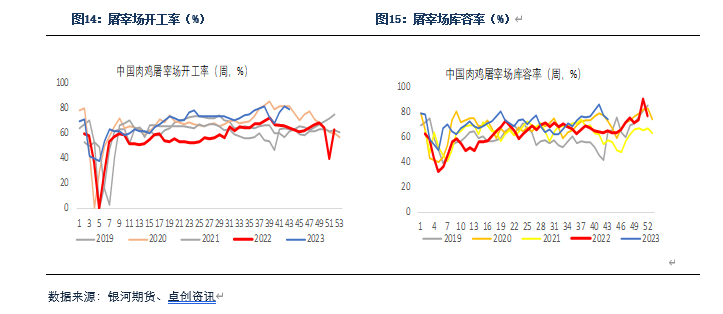

10月屠宰场开工率继续上升,但库容率冲高回落。卓创资讯(301299)数据显示,10月底国内重点白羽肉鸡屠宰企业平均开工率为79.47%,较上月上涨6.41%,较去年10月上涨15.1%;冻品平均库容率74.41%,较上月下跌2.18%,较去年同期上涨9.2%。10月毛鸡出栏量虽然低于上月,但毛鸡出栏仍处于高位,且库容率在下降,10月开工率处于高位。由于11月毛鸡供应仍较高,11月开工率会继续维持高位。10月由于消费低迷,终端走货偏慢,部分企业出现爆库和租厂外库情况,屠宰企业库容率处于高位,但随着鸡产品价格企稳,下游开始备货,库容率下降。由于11-12月传统消费旺季,且毛鸡供应也在减少,预计11月库容率仍会回落。

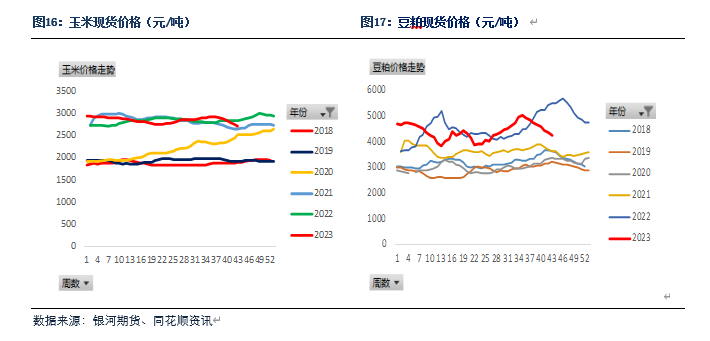

饲料方面:由于10月华北玉米及东北玉米陆续上市,玉米现货下跌较多。华北玉米跌到2700元/吨附近,黑龙江部分地区跌破2200元/吨,10月的玉米均价在2622元。对于豆粕,10月豆粕节后持续下跌,豆粕均价已跌至4218元/吨,对于饲料价格,10月饲料价格也大幅下跌。11月由于玉米仍有下跌空间,但空间相对有限,豆粕现货相对稳定,预计11月饲料价格波动较小,相对稳定。

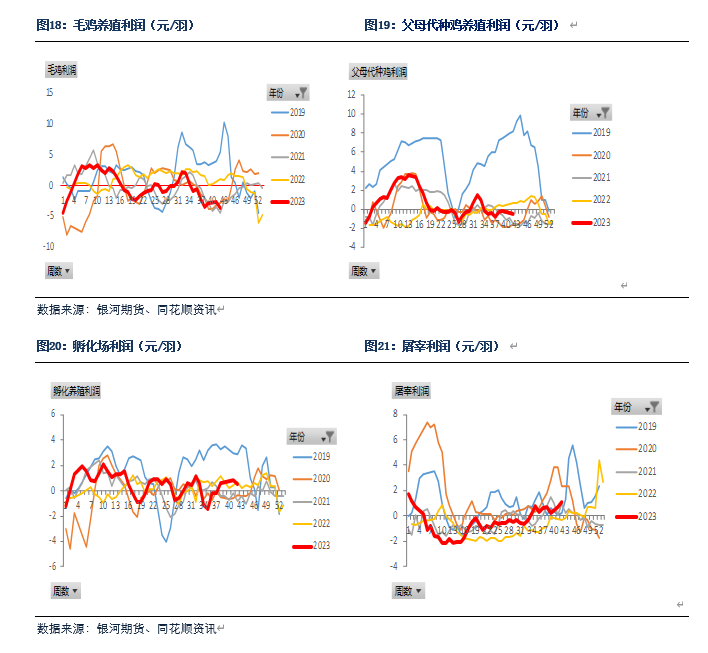

利润方面,2023年10月利润继续亏损。截止10月26日,白羽肉鸡平均利润为-2.1元/只,较上月下跌0.1元/只。10月虽然饲料成本下跌,鸡苗价格也在小幅下跌,但由于毛鸡价格下跌,10月养殖利润仍继续亏损。但10月由于毛鸡价格下跌,屠宰利润较高,截止10月26日,屠宰利润为1.97元/只,高于9月底的1.4元/只。由于11月饲料成本维持低位,毛鸡供应减少,预计11月毛鸡利润会走高,预计11月毛鸡利润在-2到1.5元,屠宰利润可能由于毛鸡上涨会下跌,屠宰利润为0-2元。

白羽肉鸡方面,10月白羽肉鸡跌至年内新低,养殖企业仍继续亏损。进入11月毛鸡供应减少,鸡产品开始企稳反弹,屠宰企业开机率也处于高位,预计白羽肉鸡养殖利润有希望转正,白羽肉鸡价格会继续偏强运行,预计白羽肉鸡价格在3.7-4.2元/斤的价格偏强运行。 鸡苗方面,在产父母代种鸡处于高位,鸡苗供应仍充足,10月补栏年前两批鸡行情接近尾声,鸡苗价格下跌。但11月市场淘汰种鸡增加,鸡苗供应稍有下滑。毛鸡价格相对偏强,预计11月鸡苗价格会跟随毛鸡偏强运行。 鸡产品方面,10月消费低迷,鸡蛋和生猪价格也在下跌,鸡产品价格跌跌至年内新低。但进入11月,生猪和毛鸡价格开始企稳,毛鸡供应也在减少,屠宰企业库容率仍继续下降,四季度是传统消费旺季,预计生猪等替代品价格也会走强,鸡产品价格会继续走强。 |

|

|  |

|