报告目录 有市场消息称中粮集团获得了增发100万吨进口配额用于2023年进口。受此影响,目前盘面定价逻辑发生变化,变为用配额内进口成本进行定价。 国内库存去化速度明显放缓,而且广西11月中旬即将开启新榨季生产,近期糖业集团主动降价清库存。期现基差走弱,以及郑糖1-5价差走反套,也反映出现货市场较前期有所走弱。 9月份进口食糖54万吨,虽同比减少24万吨,但环比8月增加17万吨。在配额外进口利润严重倒挂的情况下,仍预期四季度进口继续回升,总进口量超过100万吨。另一方面,2022/23榨季糖浆以及预拌粉进口折算吨糖供应预计达到108万吨,同比增加35万吨。糖浆和预拌粉进口增量在一定程度上补充了配额外进口的缺失。 10月18日印度对外贸易总局发布通知宣布,印度所有食糖品类的出口限制已延长至10月31日以后,未来需要获得许可的情况下才允许重新出口。印度在过去四个榨季中出口数量排在世界第二或第三位置。今年四季度至明年一季度,出口市场主要依靠泰国和印度供应,印度禁止新榨季出口,对于国际贸易流是沉重的打击。 总体而言,印度官方正式宣布禁止出口,叠加泰国减产预期,使得今年四季度至明年一季度国际食糖贸易流预期将非常紧缺,原糖价格仍谨慎看涨。国内方面,目前盘面价格已经跌破配额内生产成本,在巨大的内外价差修复前,国内供应缺口将一直存在,继续单边下跌的概率可能不大。当前盘面价格估值低,但国储抛储,低关税配额增发使得四季度大量进口到港,政策压力明显。以及国内已开始新榨季生产,短期供应增加,库存去化速度已明显放慢,市场情绪悲观,策略上建议区间交易,低买高平。 增发配额导致定价逻辑发生改变 10月20日当日配额外巴西进口加工成本估算为8671元/吨,配额内巴西进口加工成本估算为6831元/吨。郑糖主力合约(SR2401)当日收盘价为6825元/吨,盘面价格较配额外进口成本倒挂1846元/吨,较配额内进口成本基本持平。可以看出目前盘面价格主要是以配额内进口成本来定价,这种情况在国内糖市出现的次数很少,我国配额内进口配额每年仅194.5万吨,数量并不算多,并且进口关税为15%,在正常情况下配额内进口是成本最低的糖源。但今年以来,随着原糖上涨,配额外进口成本持续大幅倒挂限制进口,国内糖价跟随外盘上涨,郑糖主力合约价格一度突破7000点大关,触及历史高位。在此背景下,为更好保障国内食糖市场供应和价格平稳运行,华储交易所在2023年9月27日第一次抛储食糖12.67万吨,并且公告称将根据市场情况,持续进行公开竞卖食糖。随后有市场消息称中粮集团获得了增发100万吨进口配额用于2023年进口。目前猜测这批进口糖可能用于国内后续抛储,或者是轮入国库。另一方面,ICE原糖10月合约到期交割287万吨,创下历史最高记录,其中交割糖源全部来自巴西,亚洲贸易商丰益国际为最大接货方,共接受276万吨,预计丰益国际将向中国出口100-150万吨原糖,该消息也从侧面验证了配额增发的传闻。受到配额增发的影响,目前盘面定价逻辑发生变化,变为用配额内进口成本进行定价。

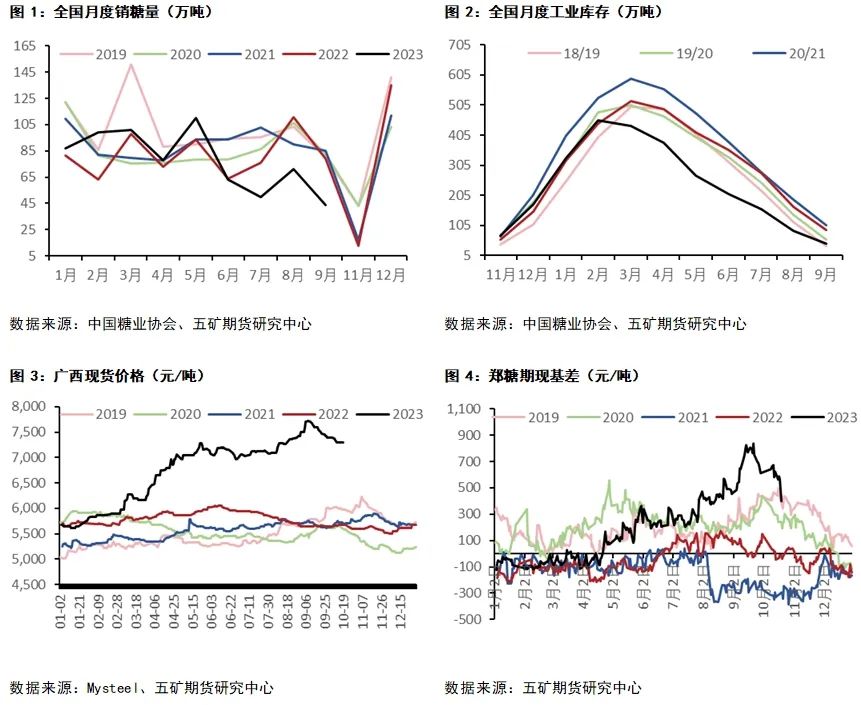

现货市场较前期有所走弱 “ 去库速度放缓,基差持续走弱 据中国糖业协会数据显示,9月份全国单月销糖44万吨,同比减少35万吨。在今年6月以前,全国月度销量均同比去年增加,但随后销量持续下滑。6-9月全国单月销量分别为63万吨、50万吨、71万吨以及44万吨,同比去年下降0.72万吨、26万吨、40万吨以及35万吨。库存方面,9月全国工业库存为44万吨,同比减少45万吨。而在今年6月,全国工业库存仅209万吨,同比减少146万吨。可以看出6月以后,国内库存去化速度明显放缓。 因去库速度放缓,而且广西11月中旬即将开启新榨季生产,近期糖业集团主动降价清库存,国庆节后两周内集团现货报价降幅超过300元/吨。节前期现基差一度走强至800元/吨以上,目前走弱至400元/吨左右。另一方面,郑糖1-5价差从前期150元/吨下跌至30-40元/吨附近,也反映出现货市场走弱。

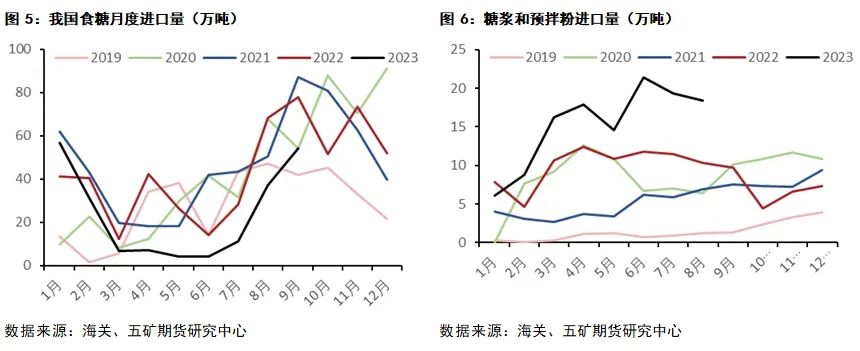

“ 预计进口持续回升,糖浆及预拌粉进口增加补充供应 由于配额外进口利润长时间倒挂,今年3-7月国内进口量一直维持在低位,总体进口量同比大幅下滑。据海关总署公布的数据显示,2023年1-9月中国累计进口食糖212万吨,同比减少138万吨。22/23榨季截至9月底中国累计进口食糖389万吨,同比减少145万吨。但随后中国开始用低关税配额采购,8-9月进口开始回升,8月进口食糖37万吨,9月份进口食糖54万吨,虽同比减少24万吨,但环比8月增加17万吨。在配额外进口利润严重倒挂的情况下,仍预期四季度进口继续回升,总进口量超过100万吨。 另一方面,2022/23榨季糖浆以及预拌粉进口折算吨糖供应预计达到108万吨,同比增加35万吨。其中2022/23榨季糖浆进口110万吨,同比增加26万吨,折算吨糖供应约74万吨,同比增加17万吨。2022/23榨季预拌粉46万吨,同比增加20万吨,折算吨糖供应约40万吨,同比增加17.6万吨。糖浆以及预拌粉进口增量在一定程度上补充了配额外进口的缺失。

国际市场仍谨慎看好 “ 印度官宣禁止出口 10月18日印度对外贸易总局发布通知宣布,印度所有食糖品类的出口限制已延长至10月31日以后,未来需要获得许可的情况下才允许重新出口。印度在过去四个榨季中,分别出口了565万吨、719万吨、1120万吨以及610万吨,出口数量排在世界第二或第三位置。今年四季度至明年一季度,出口市场主要依靠泰国和印度供应,目前印度直接禁止新榨季出口,对于国际贸易流是沉重的打击。 “ 印度和泰国预期减产 当前市场对于泰国食糖产量预期普遍在800万吨左右,较2022/23榨季的1102万吨下降至800万吨左右,减产约27%。主要是因为木薯收益对于其形成竞争的优势,其次年初的干旱影响期作物前景,今年3-8月泰国降水短缺,不利于甘蔗生长。印度方面,当前市场对于印度产量预期有一定分歧,但总体而言是预期持平或减产。部分机构维持早前的预估,印度产量为3200-3300万吨,同比减产0-100万吨。也有部分机构预估印度产量进一步下降,将同比减少400-500万吨至2800-2900万吨。泰国和印度预期减产,会使得国际贸易流进一步紧缺。

盘面价格估值低,但政策压力大 总体而言,印度官方正式宣布禁止出口,叠加泰国减产预期,使得今年四季度至明年一季度国际食糖贸易流预期将非常紧缺,原糖价格仍谨慎看涨。国内方面,目前盘面价格已经跌破配额内生产成本,在巨大的内外价差修复前,国内供应缺口将一直存在,继续单边下跌的概率可能不大。当前盘面价格估值低,但国储抛储,低关税配额增发使得四季度大量进口到港,政策压力明显。以及国内已开始新榨季生产,短期供应增加,库存去化速度已明显放慢,市场情绪悲观,策略上建议区间交易,低买高平。 |

|

|  |

|