来源:和合期货 作者:和合期货 研报正文 一、本周行情回顾

本周天胶主力 RU2401 震荡上涨。截止本周五收盘,主力合约收盘价14455元/吨,周涨幅 1.40%。 现货市场,国内天然橡胶(14325, -100.00, -0.69%)市场价格维稳运行。截至9 月14 日,云南国营全乳胶价格为 12950 元/吨,较上周五下降 100 元/吨;泰三烟片报价14400 元/吨,较上周五下降 100 元/吨;越南 3L 报价 12000 元/吨,较上周五下降50 元/吨。青岛主港橡胶到港价为 1600 美元/吨,较上周五下降 10 美元/吨。

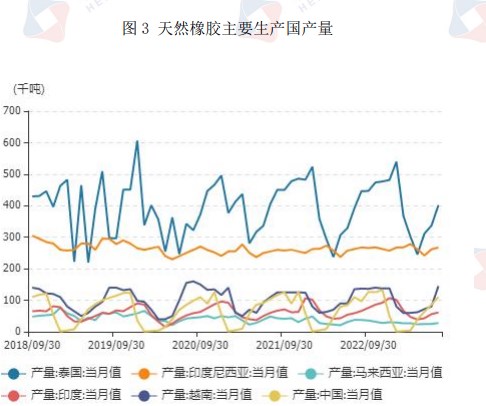

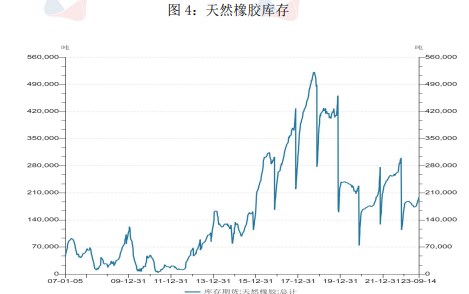

二、橡胶供应不及预期,库存继续下降 国内外主产区降雨偏多,供应产能不及预期;九月车市传统淡季逐渐过去,进入 9 月后,下游需求预计将迎来好转;库存方面,近期天然橡胶到港量较少,库存持续去库。上周青岛地区一般贸易及保税库存继续呈现去库态势,近期标胶及混合到港货源维持偏少态势。截至 2023 年 9 月 10 日,青岛地区天胶保税和一般贸易合计库存量 85 万吨,较上期减少 2.09 万吨,环比减少2.4%。保税区库存环比减少 2.88%至 13.14 万吨,一般贸易库存环比减少2.32%至71.87 万吨。

三、美国 CPI 数据略超预期,国内稳经济政策不断出台 美国 8 月 CPI 同比录得 3.7%,略超预期 3.6%,已连续第二次回升,环比录得 0.6%;核心 CPI 同比录得 4.3%,为 2021 年 9 月以来新低,已连续六个月下降,环比 0.6%,为 2022 年 6 月来新高。伴随着稍显强劲的通胀数据,市场对美联储在 11 月和 12 月加息的押注上升。市场定价显示美联储在11 月加息25BP 的概率为 52% 我国国家统计局公布数据显示,8 月制造业 PMI 录得49.7,高于7 月0.4个百分点,连续五个月处于收缩区间,但最近三个月连续攀升。中国8 月金融数据“强劲反弹”,总体超出市场预期,新增贷款创历史同期峰值。为巩固经济回升向好基础,保持流动性合理充裕,决定于 9 月 15 日下调金融机构存款准备金率 0.25 个百分点。

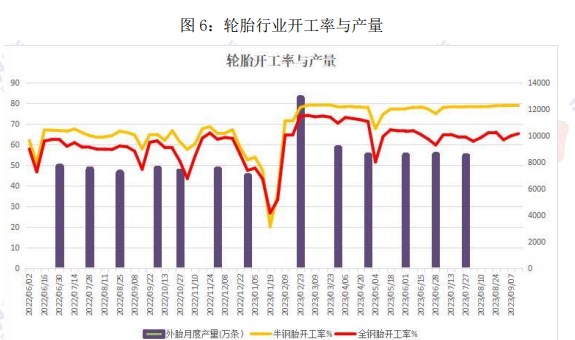

一系列稳经济政策出台,政策的积极基调已经明确,宏观情绪有所提振。 四、轮胎厂开工率稳定上行 周内半钢胎样本企业产能利用率仍处于高位,雪地胎订单处于排产高峰期,内销订单增多。本周半钢胎样本企业开工率为 79.08%,环比提升0.08%,同比提升 21.18%;全钢胎样本企业开工率为 65.27%,环比提升1.06%,同比提升17.29%。

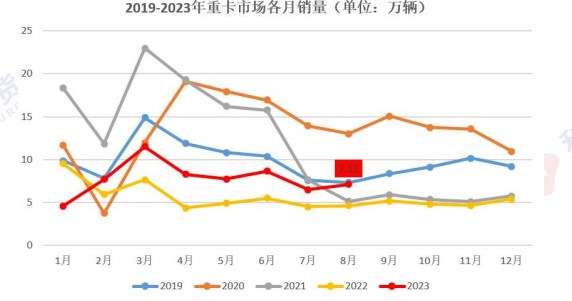

上半年我国轮胎产量、出口量高位运行。海关总署数据,2023 年1-6 月,我国轮胎出口量达到 428 万吨,同比提升 13.8%。同时上半年,我国轮胎生产的开工率及产量均处于高位。全球轮胎市场是万亿级的赛道,国内部分轮胎企业已在海内外占据一定份额。 五、汽车产销向好 据中汽协最新数据(企业开票口径,非终端销量),2023 年8 月份,国内重卡市场销 7.1 万辆,同比增长 54%,环比增长 16%。前8 月,国内重卡累销62.1万辆,累计同比增长 31.7%。

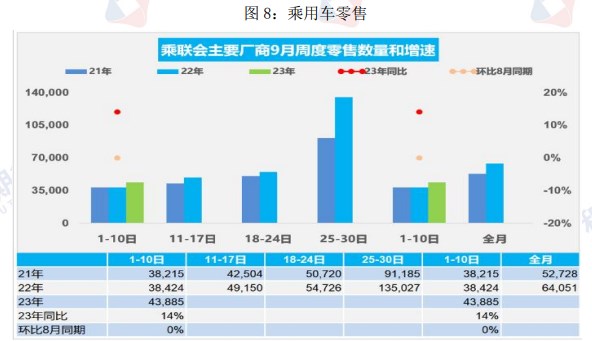

乘用车:9 月 1-10 日,乘用车市场零售 43.9 万辆,同比去年同期增长14%,较上月同期增长 0%,今年以来累计零售 1,365.1 万辆,同比增长2%;全国乘用车厂商批发 46.0 万辆,同比去年同期增长 9%,较上月同期增长13%;今年以来累计批发 1,582.7 万辆,同比增长 7%。 新能源:9 月 1-10 日,新能源车市场零售 17.2 万辆,同比去年同期增长40%,较上月同期增长 9%,今年以来累计零售 461.5 万辆,同比增长36%;全国乘用车厂商新能源批发 17.2 万辆,同比去年同期增长 12%,较上月同期增长13%,今年以来累计批发 525.2 万辆,同比增长 37%。

六、天然橡胶市场综述及后市展望 产区受间断性雨水较多影响,国内外产出量减少,供应不及预期,价格获得支撑。同时 8 月汽车产销向好,轮胎外贸需求提升,轮胎加工厂开工率高位运行,加之“金九银十”传统旺季即将到来,需求端亦有回暖趋势。青岛保税库和一般贸易库存持续去库,宏观面偏暖,短期有望呈现震荡上行的趋势,谨慎偏多对待。 风险点:宏观风险、橡胶收储炒作、汽车政策 |

|

|  |

|