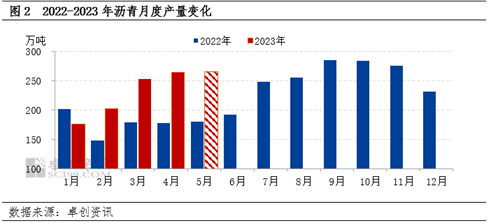

卓创资讯分析师 李海宁、耿雯 【导语】2023年1-4月份的中国沥青(3709, 28.00, 0.76%)产量为888.95万吨,同比上涨了25.89%。尽管2023年沥青终端需求表现欠佳,但截至5月份,国内沥青生产厂家的沥青排产总量大约在265万吨,较4月份实际产量264.78万吨环比上涨了约0.22万吨,国内沥青供应实现了持续增加。 炼厂陆续投产沥青 沥青产能逐步增加 首先,从产能来看,由于目前直馏沥青的市场份额最大,而直馏沥青主要是原油通过常减压装置进行生产,生产工艺较为简单,一般来讲具有常减压装置的炼厂便具备生产沥青的能力。因此沥青的潜在产能相对较大。 而由于稀释沥青不占用原油配额,可以作为常减压原料来生产沥青,弥补了部分炼厂配额不足的状况,保证了炼厂的开工率,因此,进一步提高了炼厂生产沥青的意愿。 截至2023年5月份,河北地区、山东地区的沥青产能均逐步增加。 开工负荷高于去年同期,产量同比增幅明显

从沥青装置开工负荷率同比来看,截至5月24日,1-5月份中国沥青装置平均开工负荷率在42.29%,较去年同期水平的35.2%上涨了7.09个百分点。2022年上半年,国内炼厂受到特殊因素的影响,开工稳定性有所减弱,上半年开工负荷率整体维持在低位。 而从今年整体来看,炼厂生产的稳定性和持续性有所提高,沥青装置开工负荷率从1月末春节期间的季节性低点反弹以后,维持震荡上行,4月上旬涨至52.42%的年内开工负荷率高点。随后,沥青开工负荷率延续震荡走势,除1月份受到春节假期影响,沥青装置月度平均开工负荷率降至34.02%以外,上半年月度平均开工负荷率基本维持在40%以上,带动了上半年沥青产量持续增加。

1-4月份,中国沥青产量为888.95万吨,较2022年同比上涨了25.89个百分点。从区域上来看,华北、华东、华中、山东以及西北地区同比均出现了上涨,东北、华南以及西南地区同比出现了明显的下降。但是4月份东北、华北、华中、西北以及西南地区沥青产量较3月份环比出现了不同幅度的上涨,东北产量涨幅较大。5月份国内沥青生产厂家的沥青排产总量大约在265万吨,较4月份实际产量264.78万吨上涨了约0.22万吨,虽然产量涨幅较小,但仍然延续增加趋势。 尽管2023年沥青终端需求受到道路项目资金不到位等因素的影响,上半年始终表现平淡,但2023年炼厂生产沥青的积极性与去年相比,存在一定的提高。在需求平淡的背景下,供应除了受到需求方面的影响以外,也受到其他方面因素的影响。 国际油价走势偏弱 利润同比有所修复

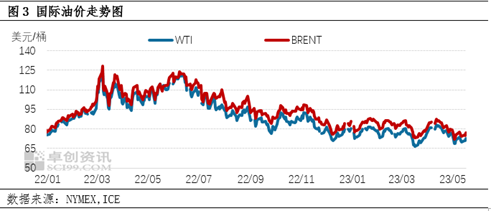

2022年国际油价由于地缘政治的原因,自三月份以来,一直处于震荡走高的趋势。布伦特原油最高逼近130美元/桶,国际油价在2022年上半年始终维持高位震荡。 而2023年第一季度,尽管欧佩克+减产政策始终提供托底支撑,但由于第一季度美联储再度两次加息,3月份欧美出现银行业危机,加重了市场对全球经济衰退的担忧,国际油价3月中下旬出现宽幅下跌,美原油跌破70美元/桶支撑位,虽然随后出现反弹,但涨幅有限,油价整体维持波动行情。随着5月初美国银行再度出现问题,加之5月3日美联储利率决议,宣布加息25个基点,原油价格再度下跌,5月4日当日开盘,美原油一度跌至63.64美元/桶。 整体来看,2023年1-5月份,国际油价与去年相比整体走势偏弱,2023年沥青生产利润同比有所修复。

截至5月24日,2023年江苏主营炼厂沥青生产理论综合利润均值为529.46元/吨,环比上涨835.46元/吨;山东综合型独立炼厂为84.07元/吨,环比上涨602.72元/吨;河北简单型独立炼厂为110.97元/吨,环比上涨678.66元/吨。 2023年炼厂生产沥青的利润空间同比出现了一定的改善,有利于提高炼厂生产沥青的积极性,为供应持续增加提供了一定的支撑。 整体来看,虽然2023年上半年需求表现稍显平淡,但沥青供应增加受到了利润、开工率、产能等多维度因素的共同影响,仍然呈现持续增加的趋势。而随着京博海南炼厂、中海外以及齐成等炼厂计划投产沥青,预计未来沥青供应仍存在继续增长的可能性。 |

|

|  |

|