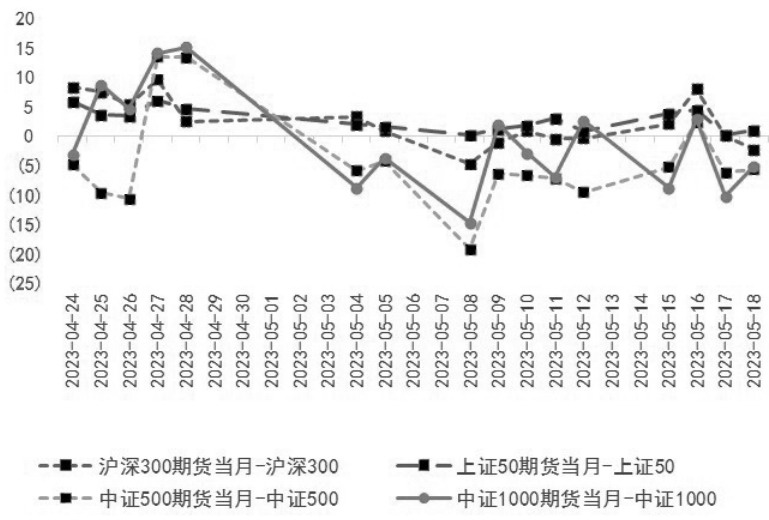

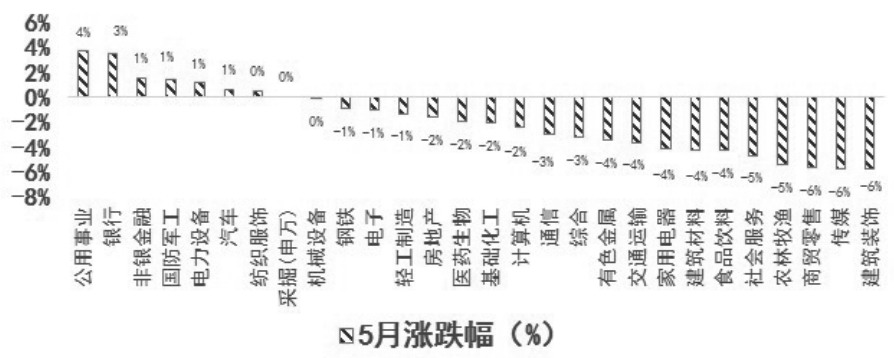

期货日报 从行业数据来看,5月以来股指行情主要靠银行和非银金融板块支撑,而食品饮料、家用电器、有色金属、建筑材料板块跌幅较大。 本周股指上涨后有所回落。截至5月18日,上证50、沪深300、中证500指数、中证1000指数分别上涨0.50%、0.46%、0.60%、0.73%。其中,国防军工和通信领涨。资金方面,本周北向资金流入5.35亿元,杠杆资金流入17.31亿元。近期公布的经济数据略不及预期,市场需求仍然不足,股指面临方向选择。  图为股指期货当月合约升贴水走势

经济修复斜率放缓 今年以来,我国物价涨幅逐步回落,主要受食品、能源价格拖累。其中,食品 CPI 一季度环比持平,明显低于往年1%的水平,车企降价促销力度较大也带来短期下拉影响;服务CPI环比累计涨幅已接近疫情前水平,尤其是机票、住宿、文娱等线下活动分项回升明显。PPI在高基数影响下保持低位运行。当前我国经济还处于恢复发展过程中,有效需求不足仍是主要矛盾,二季度CPI涨幅可能继续保持低位。 4月社会融资规模增量为1.22万亿元,市场预期为1.72万亿元,前值5.38万亿元;新增人民币贷款7188亿元,预期1.13万亿元,前值3.89万亿元。分部门看,住户贷款减少2411亿元。其中,短期贷款减少1255亿元,中长期贷款减少1156亿元。从数据上来看,社融增速、人民币贷款等数据不及预期,特别是居民部分,无论是短贷和长贷均减少,我们认为居民短贷减少是因为消费呈现弱复苏,中长期贷款减少一方面是因为历史存量房贷利率较高,居民提前还贷,另一方面是买房需求仍然较弱。 4月份我国规模以上工业增加值同比实际增长5.6%。从环比看,4月份规模以上工业增加值比上月下降0.47%。分行业看,电气机械行业表现最佳,电子设备、专用设备、通用设备等外需型行业出现回落,地产相关的建材、钢铁等行业表现较差。4月社会消费品零售总额同比增长18.4%,环比增长0.49%,环比增速较前一个月回落,这说明消费虽然在修复中,但修复的斜率已开始放缓。4月的固定资产投资当月同比为4.7%,增速相较上月进一步放缓。从分项来看,房地产投资是主要的拖累,随着购房需求短期释放完毕,商品房销售面积和销售额开始下降,施工和开工面积也出现下滑。 5月15日,央行发布《2023年第一季度中国货币政策执行报告》表示,今年以来,国际环境严峻复杂,国内改革发展稳定任务艰巨繁重,今年以来货币政策坚持稳健取向,实现了较好的调控效果。当前,我国经济社会全面恢复常态化运行,需求收缩、供给冲击、预期转弱三重压力得到缓解,但也要看到国内经济内生动力还不强,需求仍然不足;全球经济增长趋缓,通胀仍处高位,地缘政治冲突持续,主要央行政策紧缩效应显现,国际金融市场波动加剧,不稳定、不确定、难预料因素较多。从国内看,疫情“伤痕效应”尚未消退,居民收入预期还在恢复,青年人就业压力较大,消费复苏动能的可持续性面临挑战,政府投资撬动社会投资仍存制约,全球经济增长放缓也可能使外需持续承压。 我们认为,在当前的宏观背景和基本面下,股指较难出现大涨行情。 IC和IM仍存收益增强空间 当前上证50和沪深300股指期货当月合约和下月合约以升水为主,对于卖出套保的机构来说,套保收益年化可达2%—3%,该收益和无风险利率大致相同。对于季月和下季月合约,虽然仍保持贴水,但考虑到分红的影响,修正后的价差也转为升水为主,符合理论定价的规律。 而中证500和中证1000股指期货各个合约仍然以贴水为主,对于卖出套保的机构来说,套保成本大概在年化2%—5%,由于这两个指数成分股分红的比例不高,受分红影响幅度较小,剔除掉分红影响后,价差仍以贴水为主,利于进行买入套保策略增强收益。  图为申万一级行业5月涨跌幅(%)

当前,四个股指期货品种的保证金均已经统一调整为12%,保证金水平的整体下调,有利于降低资金交易成本,提高市场活跃度,增强股指期货和股指期权流动性,利于投资者更好地进行风险管理。 5月9日以来,股指整体走弱,五一长假利好对股市提振有限。随着经济数据的披露,市场做多热情逐步消退。从行业数据来看,5月以来股指行情主要靠银行和非银金融板块支撑,而食品饮料、家用电器、有色金属、建筑材料板块跌幅较大。 从股指期货角度来看,近期公布的经济数据显示房地产未明显企稳,市场整体需求不足。从股指期权的角度来看,持续振荡后指数可能会选择方向,从当前走势判断,短期向下的可能性较高,随之伴随的可能是波动加大。(作者单位:申银万国期货) |

|

|  |

|

微信:

微信: QQ:

QQ: