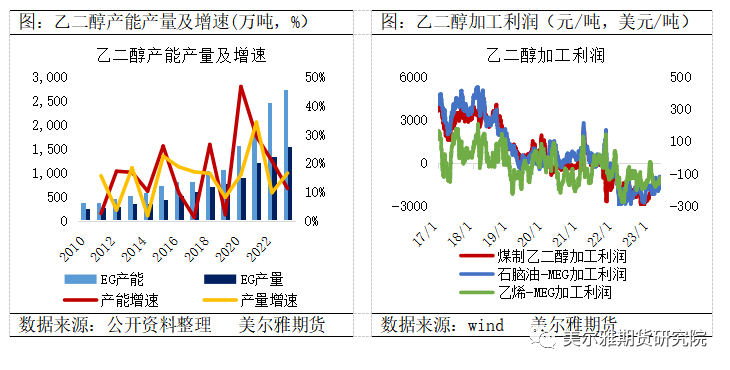

作者:美尔雅(600107)期货化工分析师赵婷 乙二醇长期亏损下部分装置停车成为常态,落后产能淘汰进行中,需求端“金三银四”旺季已过,6-7月将迎来秋冬订单,供应变局叠加终端修复预期下乙二醇能否咸鱼翻身? 一 大投产周期中,MEG各工艺加工利润长期亏损 乙二醇自2018年步入投产周期,产能维持较高增速,同时带来国产量的大幅提升。2017年年底乙二醇产能仅834万吨,产量618万吨,至2022年底产能至2477.5万吨,产量1337万吨,产能增加1600多万吨,产量增加700多万吨。 2017年年底聚酯产能为4800万吨,至2022年底产能为7064万吨,产能增加2200万吨,按照一吨聚酯需0.335吨乙二醇折算,乙二醇产能增速远高于聚酯产能产能增速。供应过剩格局下,乙二醇绝对价格和加工利润均受拖累,部分老旧装置长期停车,开机负荷长期处于较低位置,产量增速明显低于产能增速。 截止2023年4月,国内乙二醇总产能至2647.5万吨,2023年仍有部分装置计划投产,包括三江、榆能、久泰等,但由于乙二醇价格低位且加工利润亏损,企业投产的积极性有所下降。截止5月10日,石脑油制乙二醇加工利润为-118.68美元/吨,乙烯制乙二醇加工利润为-98.5美元/吨,甲醇制乙二醇加工利润为-1359.89元/吨,合成气制乙二醇加工利润-1577元/吨。

二 进口缩量格局下,产能较大的存量装置对MEG影响力进一步增强 随着国产量的提升,乙二醇进口依赖度呈明显下降的趋势,2017年进口依赖度达59%,至2022年底进口依赖度下滑至36%,2023年随着海外装置的集中检修,进口依赖度或将继续下降至30%附近。进口量明显下滑,而长期亏损下乙二醇企业被动减量意向增强,国内存量装置处于产能出清阶段,产能较大的存量装置动态对MEG的影响力度进一步增强。 二季度部分装置仍有转产及检修计划,尤其是5月份,浙石化的1号线已停车,2号线计划下旬停车检修,卫星石化90万吨装置计划5月中停车检修。进口到港方面,5月份港口到货或将在5月下兑现,月初到货持续偏少,港口显现库存或将大幅去化。新产能投产推迟,一体化装置的转产/检修兑现,叠加5月整体到港不高,供应缩量预期较强,5-6月乙二醇持续去库的概率较高,关注前期检修装置重启消息及存量装置转产/检修消息。

三 需求端聚酯稳步增长,但增速不及EG供应增速 五一假期之后,在新增投产兑现及部分瓶片工厂复工的带动下聚酯开工负荷稳步回升,但开工上行的同时,聚酯的压力也不容忽视。聚酯工厂现金流压缩较为明显,下游订单匮乏,导致备货意愿不强,聚酯自2019年后以每年稳定6%-8%附近增速,产能稳定增长,对乙二醇的需求维持稳步增长,但需求增速低于供应增速,乙二醇供需过剩格局较为凸出。2022年由于终端订单不尽人意,消费表现较差,聚酯库存高企同时加工利润亏损下产量较2021年下滑,对乙二醇需求负增长,但乙二醇供应仍维持正增长,导致乙二醇供需累库。 聚酯产品库存处于累库状态中。但目前聚酯的亏损和库存尚不及去年4季度,聚酯短期开机负荷大幅下滑的概率不大,但终端无实质性好转,关注负反馈传导路径。

四 终端弱复苏,关注负反馈传导效应 防疫政策优化后市场预计终端或将迎来消费复苏,但随着时间推移,复苏力度远不及预期,且内强外弱表现尤为明显。假期后部分企业反馈国内夏季订单逐步收尾,且后续订单承接有限。外贸订单一直不温不火,多以中小订单和短期订单为主。目前织造工厂的坯布库存难以缓解,五月迎来纺织淡季,订单偏弱,织造开机率或将处于低位运行。终端无好转迹象,负反馈正逐步向上游延伸,需求端的拖累制约市场向上空间,关注负反馈的传导效应,同时海外秋冬订单或将于6-7月下达,关注订单情况。

五 总结 乙二醇短期供应端利好逐步兑现,需求端聚酯暂稳,但终端无好转,负反馈向上传导,5-6月或将持续去库格局下,乙二醇短期偏强,但节后累积涨幅可观,乙二醇后市何去何从?关注5月18日乙二醇线上直播会议,有您要的答案。 |

|

|  |

|

微信:

微信: QQ:

QQ: