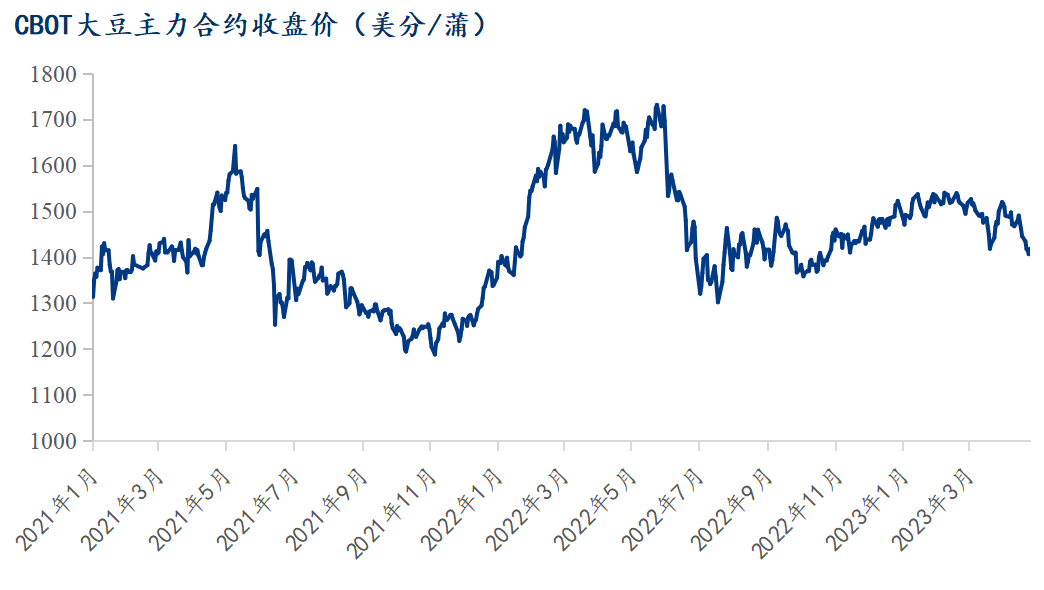

3月CBOT大豆(4837, -41.00, -0.84%)期价弱势下跌。截至4月28日,CBOT大豆主力07合约报收于1419美分/蒲,环比3月下跌56美分/蒲,跌幅3.81%。纵观整个4月份的CBOT大豆07合约期价走势,基本上可以分为两个阶段,第一阶段为月初至4月18日的高位盘整态势;第二阶段为4月19日至月底的单边下跌。 具体来看,第一阶段CBOT大豆07合约期价能维持高位运行,其主要原因在于:一方面美国大豆2022/23年度旧作大豆偏紧格局不变,为CBOT大豆期价提供强有力支撑。从4月份USDA供需报告数据来看,美国大豆2022/23年度结转库存维持2.1亿蒲,库消比4.82%。并且,阿根廷大豆产量的继续调减也一定程度上在当时支撑了期价走势。此外,以及资金的作用也有助推作用。第二阶段CBOT大豆出现单边下跌,主要原因在于巴西大豆贴水不断下跌,接连创出历史新低,影响CBOT大豆估值,并且令美国大豆出口竞争力进一步削弱;以及美国2023/24年度新作大豆开局播种较为顺利,令市场参与者对新作丰产充满期待。但临近月底最后一个交易日,由于触及前低一线的技术性支撑位置,CBOT大豆期价出现企稳迹象。

4月份国内连粕主力合约M2309偏弱运行。截至4月28日,连粕主力合约M2309报收于3497点,环比上月下跌72点,跌幅2.02%。纵观整个4月份的连粕走势,基本上处于弱势下跌的局面,下方低点不断探出,临近月底逐步企稳,跌幅收窄。 4月初连粕M2305虽经历短暂反弹走高,但高度有限,反弹至3700点一线开始受阻,且掉头向下,而后相继跌破3600点、3500点和3400点关口。主要原因在于,4月份由于巴西大跌贴水价格不断创出历史新低,叠加CBOT大豆出现回撤,令国内采购大豆进口成本不断下降,且一度给出盘面压榨利润。导致国内连粕M2309合约估值不断下降,以及受到来自上游油厂的套保空单打压。临近月底,受巴西大豆贴水价格短期企稳,叠加近月连粕拉涨,以及投机多单的介入,连粕M2309出现反弹,重回3500点关口附近。 至于4月份的国内豆粕(3497, 40.00, 1.16%)现货市场,相比豆粕期价的弱势,则表现的较为强势。据Mysteel农产品数据显示,截至4月28日,全国豆粕现货成交均价4332元/吨,环比上月上涨500元/吨,涨幅13%。国内豆粕现货价格的大幅上涨,主要在于短期的供需失衡,以及下游饲料养殖企业有补货需求。4月份由于收到大豆到港卸船进度偏慢的政策性影响,导致油厂开机率不及预期。Mysteel农产品数据显示4月国内111家油厂压榨大豆671万吨,环比3月增加50万吨,同比去年增加11万吨。4月油厂压榨虽然回升,但是油厂3月底的豆粕快速去库存,导致下游终端仍有较强补现货需求。以及4月饲料需求相比3月处于回升态势中,更为重要的在于上游油厂在现货供给偏紧,现货销售势头好的局面下积极挺价,刺激短期现货市场情绪高涨。

展望后市:南美巴西大豆丰产带来的卖压仍在持续,但预计5月面对卖压或小于4月,关注5月份巴西大豆贴水是否真正迎来企稳。此外,由于今年气候将受到厄尔尼诺的影响,有利于美国新作大豆实现丰产。关注5月份美国大豆种植进度是否继续保持较快节奏,CBOT大豆期价或在5月份延续相对偏弱态势,但下方空间暂不看过深。 连粕M2309期价在经历4月份的大幅下跌后,5月份下跌空间相对有限,可关注前低3362点的支撑力度,这一点位目前来看支撑较强。原因在于4月期价已然先于现货市场提前交易预期,虽然5月份开始将面临来自大豆供给宽松的现实压力,但由于前期的快速下跌,令其估值下移,未来期价表现会更具韧性。现货方面,由于4月份现货价格大幅上涨,但从5月份开始,油厂大豆到港将大幅增加,豆粕供给有望增加;叠加进口大豆成本逐步走低,豆粕现货价格必将回归供需基本面,有望向期价靠拢。 |

|

|  |

|

微信:

微信: QQ:

QQ: