来源:美尔雅期货研究院 随着2022/2023榨季临近结束,北半球主产糖国纷纷减产,印度减产兑现后第二批出口额度极可能取消,全球食糖供需格局从榨季初的过剩预期转为紧平衡预期。国内3月产销数据公布,供需缺口进一步扩大,进口糖加工利润严重倒挂,卖方由此握住定价权,糖厂惜售,报价坚挺。 从3月底到现在,郑糖期货主力合约已经累计上涨600余点,涨幅约10%,直逼2017年的高位。除了实质性的利好支撑之外,资金层面也是情绪高涨,但也由此引发了政策层面抛储的猜想。我们再次详细梳理当前国际国内白糖市场的供需格局,看看白糖高处可胜寒? 一 印度收榨进度快于同期,新增出口无望 ISMA数据显示,截至3月底,印度共计532家糖厂开榨,其中338家糖厂已收榨,去年同期共518家糖厂开榨,152家收榨。累计产糖2996万吨,同比减少103万吨。  由于三月份收榨加快,产量大幅减少,市场将总产量预估进一步调降至3300万吨以下,当前印度白糖现货价格同样大幅上涨,对应原糖价格从19美分/磅上涨至21.5美分/磅,印度糖出口平价指标基本失效,预计本榨季的出口量将止步于第一批600万吨的配额上。 二 巴西新榨季增产预期强烈,但仍存在变数 2022/23榨季,巴西中南部最终产量落地,累计产糖量为3372.8万吨,较去年同期的3206.4万吨增加了165.4万吨,同比增幅达5.16%。  巴西产量增长因印度取消第二批次的出口配额而抵消,导致全球白糖供需进入紧平衡。市场将目光放到了巴西23/24榨季上,巴西新榨季已开始零星压榨,成为当前市场供应端唯一的希望。 Unica发布3月下旬数据显示,巴西如预料中开始增产,特别是制糖比为33.43%,较去年同期的11%显著增加了22.43%。由于一季度天气有利于甘蔗生长,市场预计23/24榨季甘蔗单产有望从本榨季的73吨/公顷提高到76吨/公顷,糖产量预计达到3700-3830万吨。 不过随着国际原油价格飙升和巴西国内政策的变化,后期糖厂在糖醇比上存在较大变数。 在上月重新征收联邦燃料税之后,巴西本月初再出新规,将对汽油和无水乙醇征收每升1.4527雷亚尔的ICMS税(流转税),该措施将于今年7月1日生效,税率将在全国范围内统一。而含水乙醇的ICMS税将继续由各州规定。  油价上涨和税收政策调整之后,含水乙醇与汽油比价快速下挫到77.24%,糖厂制醇性价比得到明显提升。后续随着OPEC+减产持续,不排除该比值降到70%临界值以下。进而导致巴西新榨季实际产糖量低于预期值。 三 泰国榨季基本结束,同比增产但增幅低于预期 据泰国甘蔗及糖业委员会办公室近日公布的数据显示,泰国2022/23榨季截至4月4日,累计甘蔗入榨量为9388.44万吨,含糖分为13.32%,产糖率为11.74%,累计产糖量为1102.52万吨,同比增加9.7%。其中白糖产量为220.88万吨,原糖产量为847.88万吨,精制糖产量为33.76万吨。  泰国2月出口糖87.17万吨,同比增加3.4%。22/23榨季自22年10月-23年2月泰国累计出口糖266.19万吨。按季节性特征来看,预计2-3季度泰国的出口量增大,但由于本榨季增产幅度有限,加上结转库存处于低位,短期内难以缓解紧张的国际贸易流。 四 供需缺口扩大,进口利润严重倒挂,卖方主导定价 中国糖业协会数据显示:2022/23年制糖期(以下简称本制糖期)截至2023年3月底,甜菜糖厂已全部停机,甘蔗糖厂除云南省外,其他省(区)糖厂已全部收榨。 本制糖期全国共生产食糖872万吨,同比减少17万吨;全国累计销售食糖437万吨,同比增加67万吨;累计销糖率50.2%,同比加快8.5个百分点。  数据呈现给我们的是一个产量减少,同时需求走好的格局。同时本榨季国内白糖供需缺口也由此前预估的560万吨上调到600万吨。缺口的填补主要依赖于进口,而当前进口利润严重倒挂,配额外进口加工糖价一度逼近8000,利润也达-1000元/吨,配额外进口通道基本关闭。  接下来随着气温升高,国内消费旺季来临,定价权将逐渐向加工糖转移,也就意味着国内市场卖方会将目光锚定到进口原糖加工成本。白糖作为季产年销的品种,即便减产,就当前的库存和供需情况而言,仍然是充裕的,但是在国内总体供需缺口扩大、短期又看不到进口利润修复可能的情况下,卖方牢牢掌握了定价权。 传统经济学供给模型是价格上涨会刺激供给增加,但现实中往往是短期价格过快上涨,不仅不会刺激供给增加,还是导致卖方捂盘惜售,供给减少,刺激价格进一步上涨。于是当前出现了糖厂惜售,现货报价坚挺,期货盘面价格不断新高的局面。 高价也引发了市场对于政策性调控的猜想。以史为鉴,我们复盘上一次国储糖抛储是在16/17年-17/18年,为了调控糖价,政策端从抛储和抬高甘蔗收购价格等方式抑制糖价: 1)16/17年国储抛储量达到98.96万吨,广西也抛出了地储陈糖,国家+地方共计抛储140万吨; 2)广西提前启动甘蔗二次联动,收购价提高至500元,刺激了国内的种植意愿,国内进入增产周期,17/18年国产糖量增加102万吨。  综合上述分析,我们可以看到在当前国际糖市供应依旧紧张,国内产需缺口增大,而进口无法填补缺口的情况下,糖价仍将维持偏强格局。而政策层面具有较大的不确定性,以价格来看,当前糖价已经达到上一次抛储的价格区间了,从历史抛储时间上来看,多集中在3、4季度,对应国产糖库存低位。从趋势理念的操作角度来看,当前处于持多而不追多的阶段。若是搏政策预期,以认沽期权作为工具是一个不错的选择。 |

|

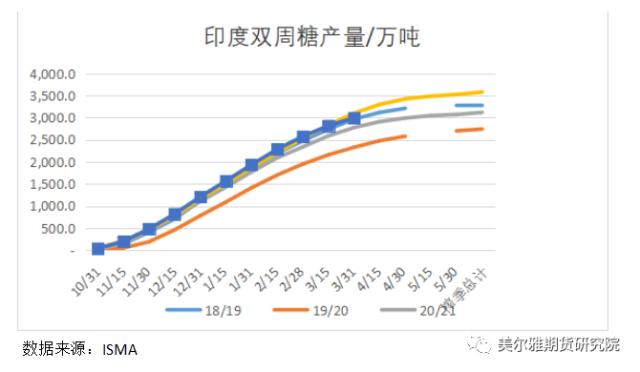

|  |

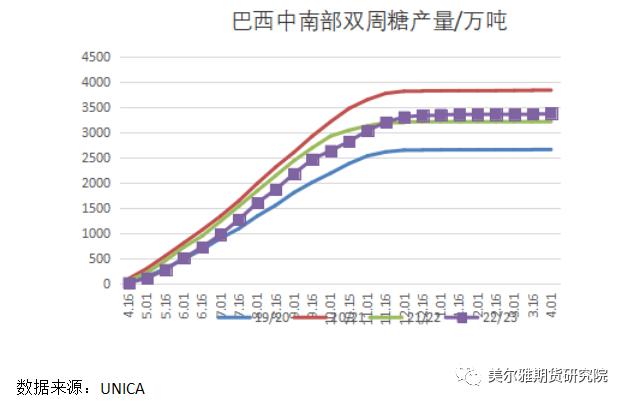

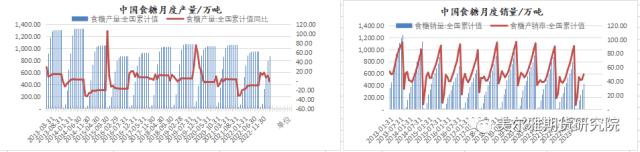

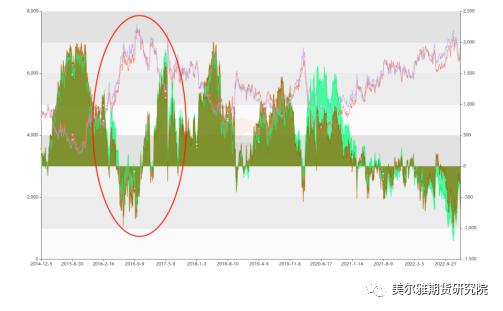

|