来源:广发期货 作者:广发期货 研报正文 【主要观点】 美债长短端收益率倒挂,衰退风险仍存。美国3月通胀好于预期,美联储加息结束预期升温。产业上,海外冶炼厂复工。国内原料供应宽裕,加工费高位,4月锌精矿加工费4900元/吨,冶炼利润尚可,冶炼开工率上升,产量边际上升。需求端,地产数据边际转暖,国内宏观刺激不断,3月社融延续好转。但小五金出口收缩、国内汽配类订单疲软,终端消费平淡。关注预期现实差,主力关注23000压力。 【本周策略】 23000以下偏空对待。 【上周策略】 空单持有,小止损(周中提示空单注意利润保护)。 【行情回顾】 美国3月CPI同比增长5%,略低于市场预期的5.1%,前值为6%,美联储结束加息预期升温,锌价(22470, 130.00, 0.58%)小幅上升。

【宏观及终端需求】 海外宏观

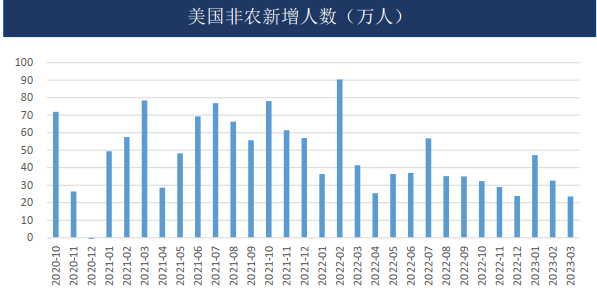

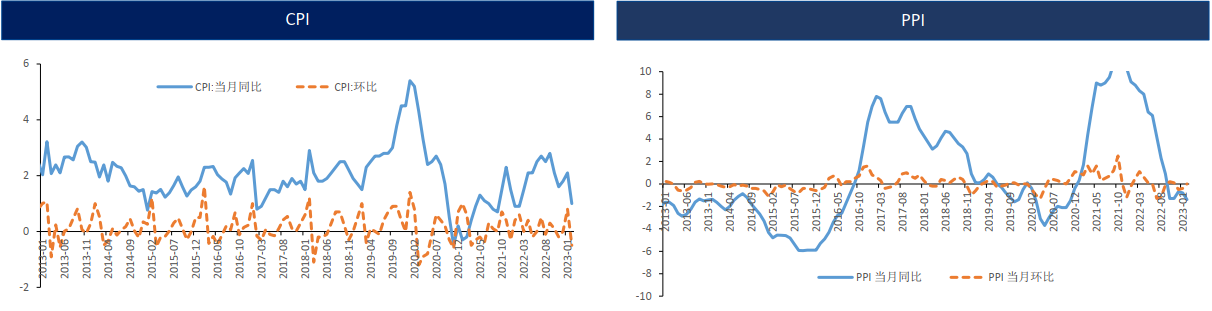

美国3月非农新增就业23.6万人(预期23.9万人),失业率下降至3.5%。 美债长短端收益率倒挂,经济仍处于衰退周期。 美国3月CPI同比增长5%,略低于市场预期的5.1%,前值为6%,美联储结束加息预期升温。 国内宏观

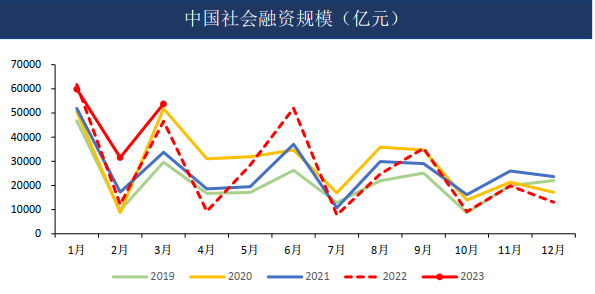

3月份人民币贷款增加3.89万亿元,同比多增7497亿元;社会融资规模增量为5.38万亿元,比上年同期多7079亿元,二者均刷新历史同期新高。 国内宏观

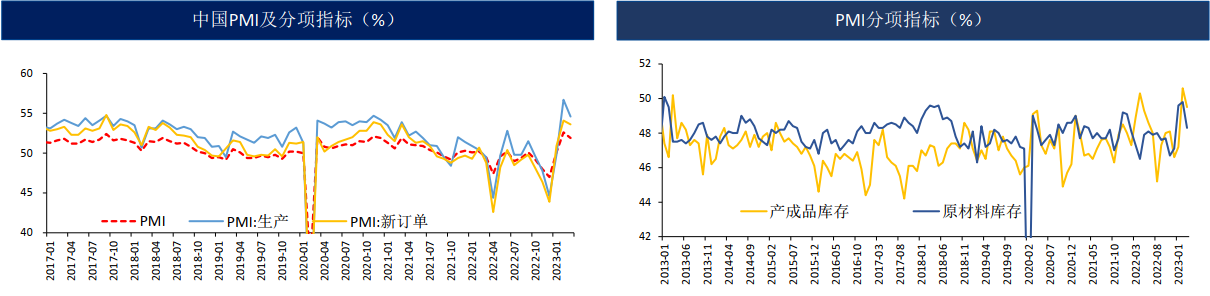

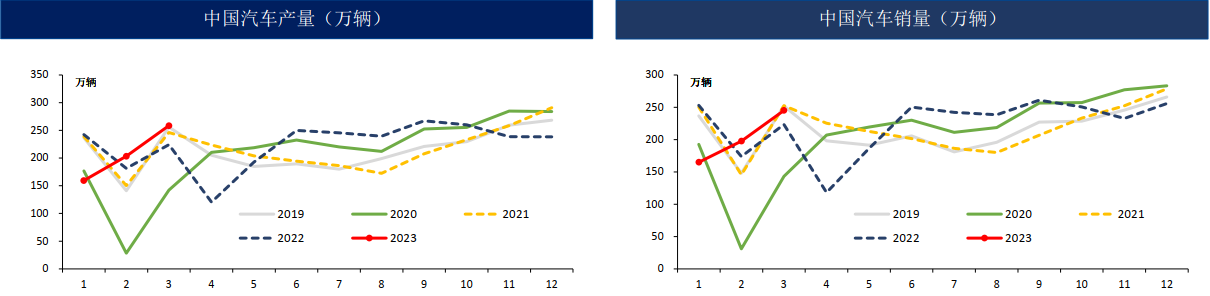

3月份,中国制造业PMI为51.9%,比上月下降0.7个百分点,高于临界点,制造业保持扩张态势。新订单,生产,就业等增速出现回落。出口订单明显转弱。 3月汽车产销同比上升

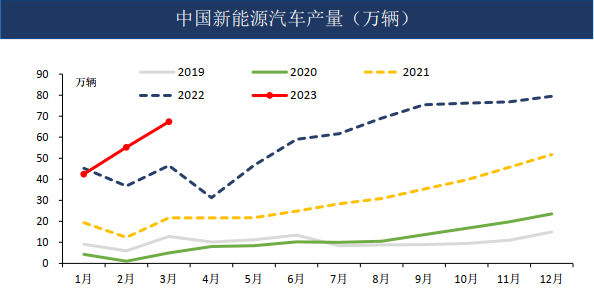

中汽协数据显示,3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑。汽车促销政策令3月汽车产销向好,关注后续持续拉动。 地产数据转暖

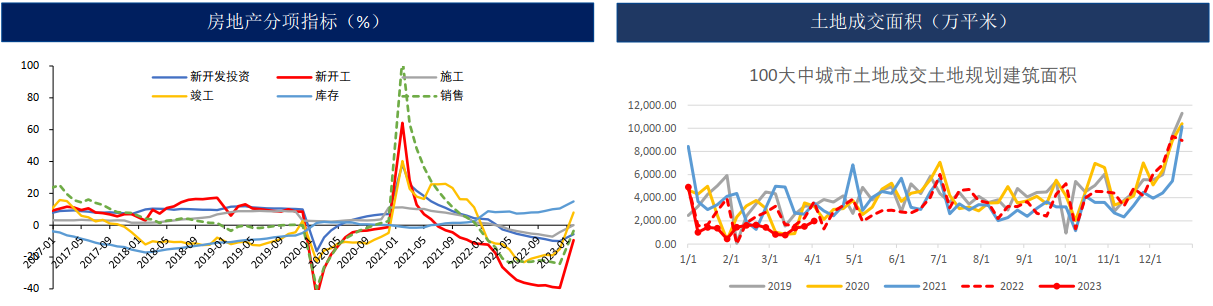

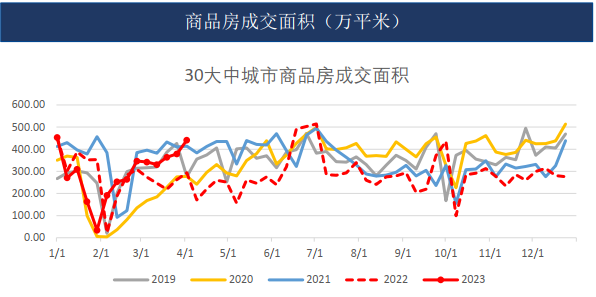

1-2月,全国房地产开发投资额同比下降5.7%;施工面积同比下降4.4%;销售面积同比下降3.6%。地产数据同比跌幅收窄,地产需求有转好趋势。 小结 美国3月CPI同比增长5%,略低于市场预期的5.1%,前值为6%,美联储结束加息预期升温。 美国3月非农新增就业23.6万人(预期23.9万人),失业率下降至3.5%。 1-2月地产数据虽仍同比负增长,但跌幅收窄明显,边际需求好转。 3月份人民币贷款增加3.89万亿元,同比多增7497亿元;社会融资规模增量为5.38万亿元,比上年同期多7079亿元,二者均刷新历史同期新高。 3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑。汽车促销政策令3月汽车产销向好,关注后续持续拉动。 【产业供需基本面】 进口矿大幅补充,原料供应充裕

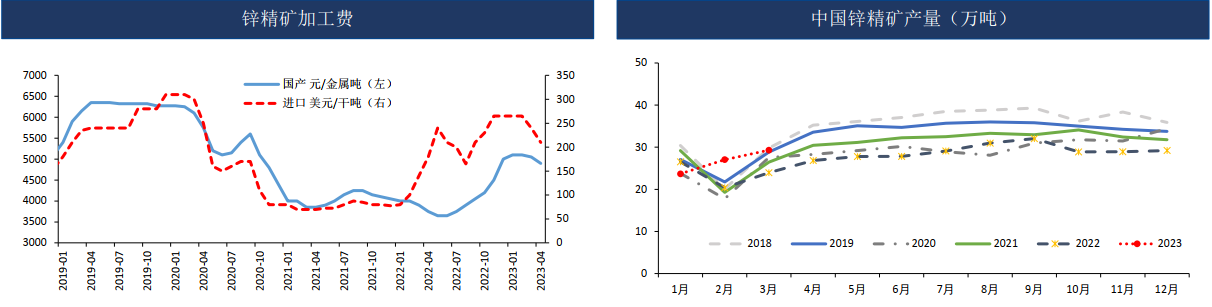

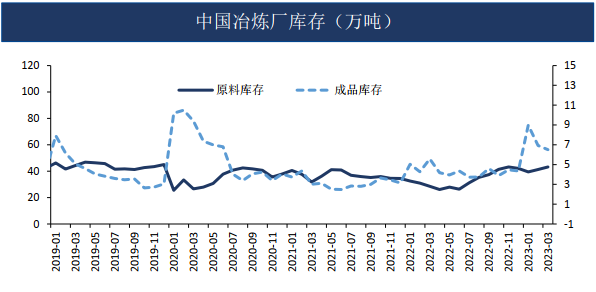

据SMM,4月zn50国产锌精矿TC4900元/金属吨,环比-150元/金属吨;zn50进口锌精矿TC210美元/干吨,环比-30美元/干吨。原料供应充裕,加工费高位。 1月全球锌精矿产量97.89万吨,较去年同期-1.39万吨,原料供应小幅下滑。 2月进口锌精矿47.11万吨,同比+78%

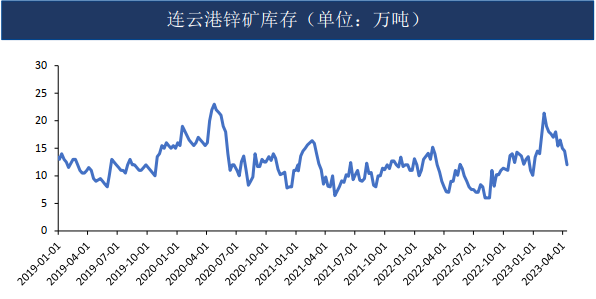

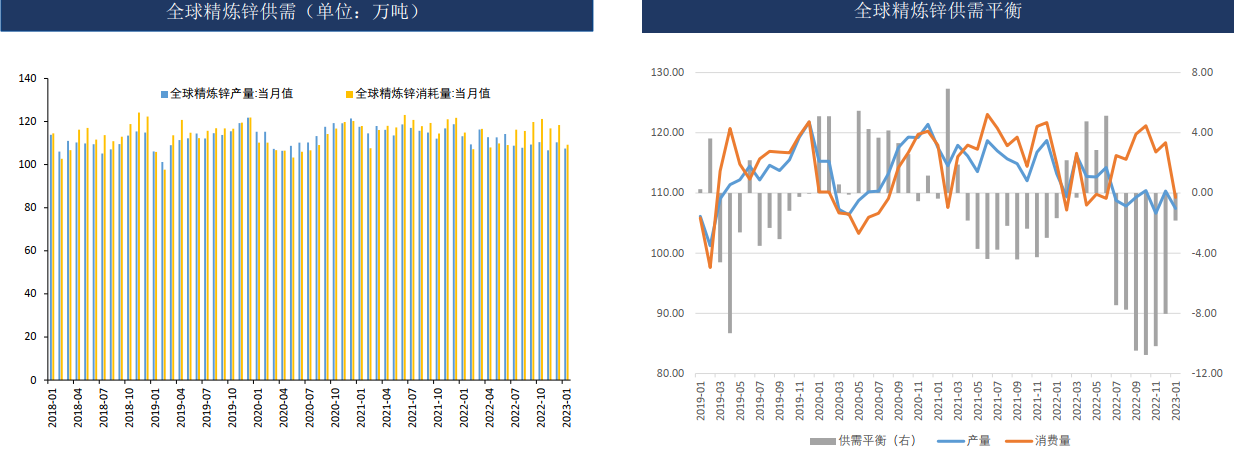

2月进口锌精矿47.11万吨,同比+78%;1-2月累计进口90.23万吨,同比+30.5%。进口矿大幅注入,外矿供应充裕。 4月14日,连云港锌精矿库存12万吨,环比-2.5万吨。 全球精炼锌1月供应短缺 国际铅锌研究小组(ILZSG)最新数据显示,2023年1月精炼锌供给短缺1.9万吨,去年同期则为供给过剩1.5万吨。其中,精炼锌产量年减4.6%至107.4万吨,精炼锌消费量年减1.6%至109.3万吨。

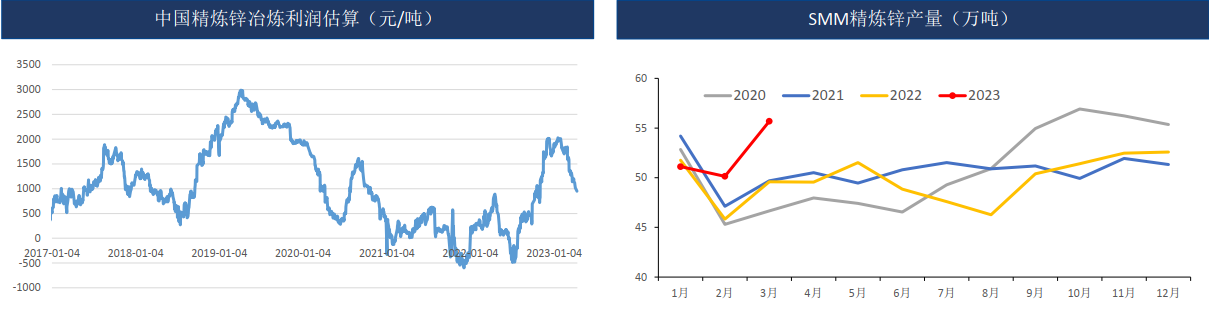

原料供应充裕,冶炼开工上升,产量持续攀升

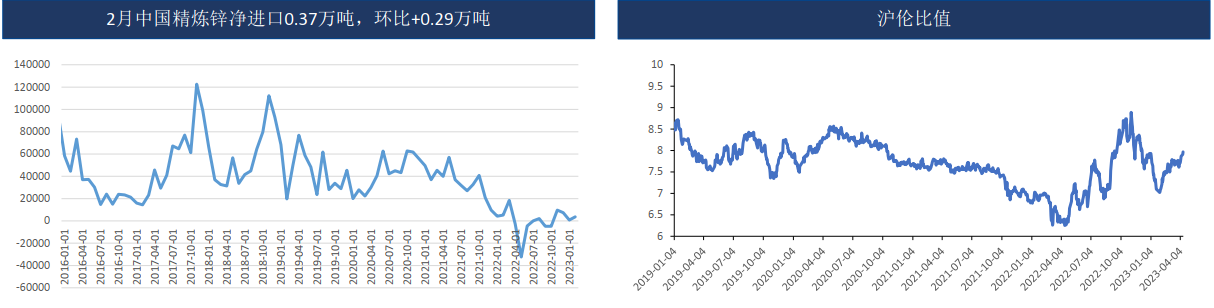

2023年3月SMM中国精炼锌产量为55.68万吨,环比增加5.53万吨,同比增加12.26%。符合预期。4月,当前原料供应充裕,冶炼利润尚可,除云南、湖南、陕西部分炼厂常规检修,其他地区多保持高开工率。预计4月国内精炼锌产量环比环比减少约2万吨。 2月中国精炼锌净进口0.37万吨

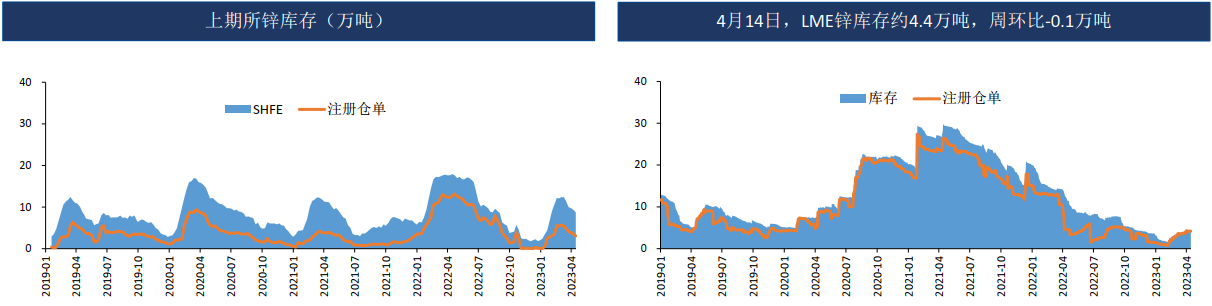

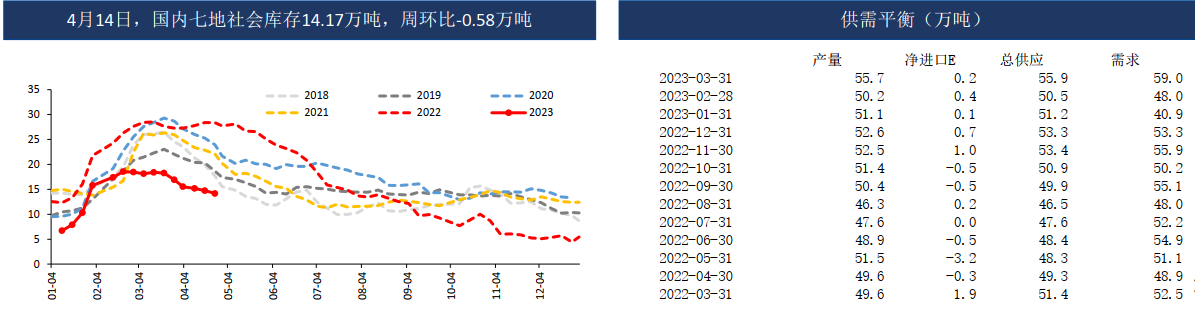

2月中国精炼锌净进口0.37万吨,环比+0.29万吨。 进口利润小幅修复。 库存转向去库

现货价格 贸易商出货情绪增加,下游前期备货相对充足,观望为主。

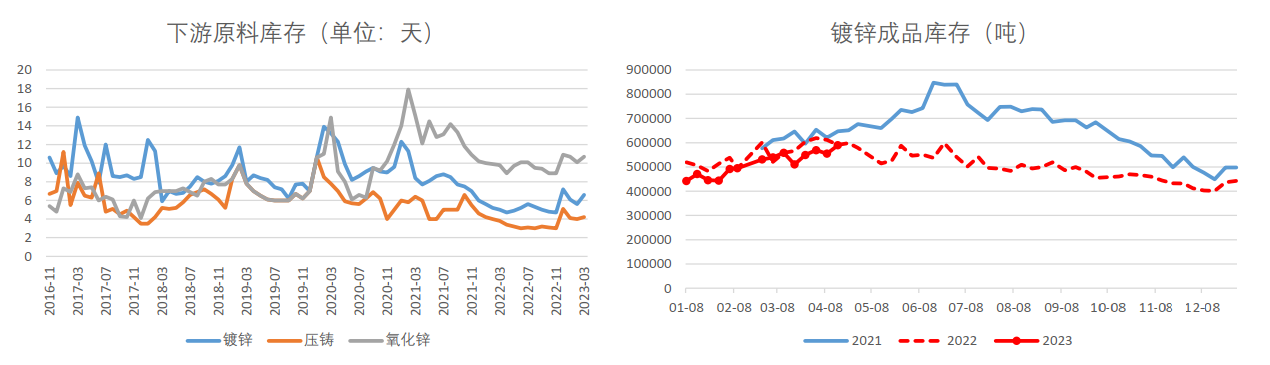

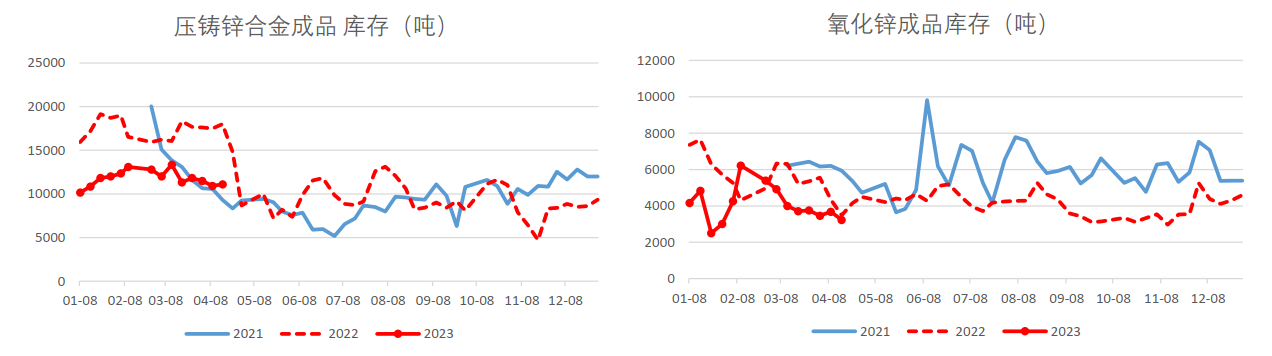

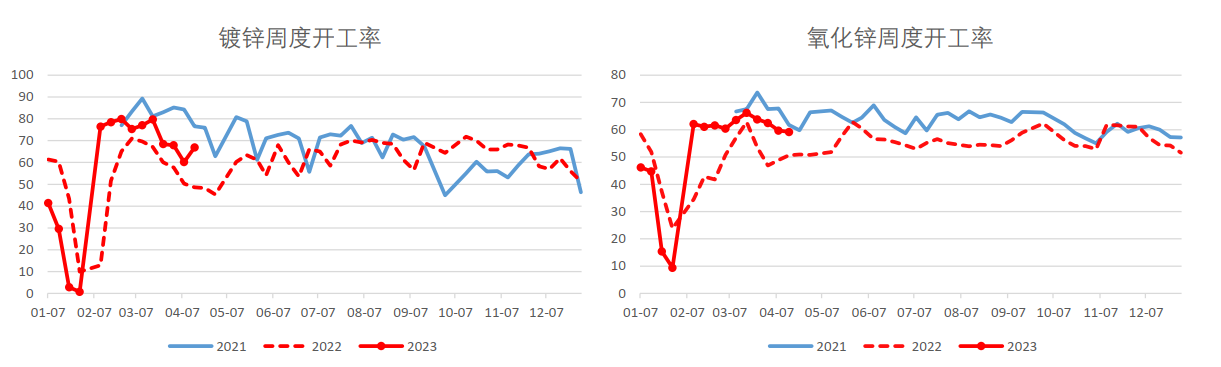

下游低位接货,成品库存上升 本周下游依旧看空后市,观望为主,成品库存小增。

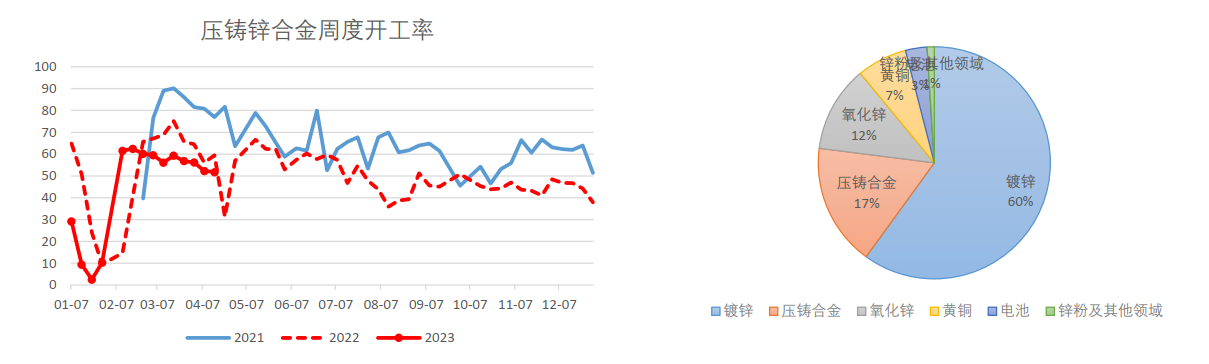

下游开工率 小五金出口收缩、国内汽配类订单疲软,终端消费平淡。

小结 美债长短端收益率倒挂,衰退风险仍存。美国3月通胀好于预期,美联储加息结束预期升温。产业上,海外冶炼厂复工。国内原料供应宽裕,加工费高位,4月锌精矿加工费4900元/吨,冶炼利润尚可,冶炼开工率上升,产量边际上升。需求端,地产数据边际转暖,国内宏观刺激不断,3月社融延续好转。但小五金出口收缩、国内汽配类订单疲软,终端消费平淡。关注预期现实差,主力关注23000压力。 |

|

|  |

|