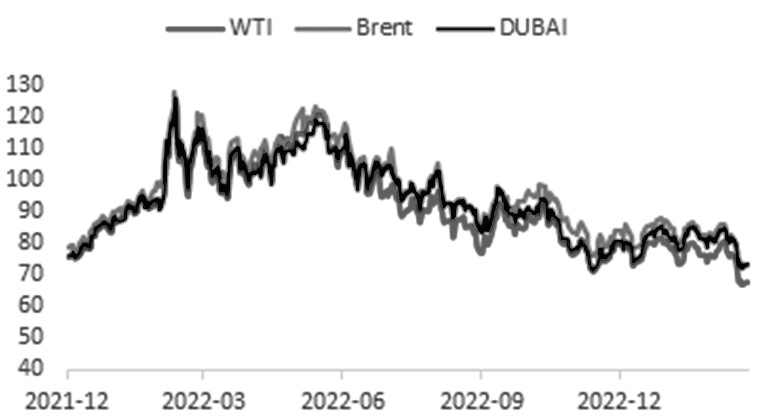

来源:期货日报 3月中旬,始于硅谷银行破产的一场欧美银行业风暴席卷了全球金融市场,大宗商品市场受到冲击最大的毫无疑问是原油。油价在短短一周多时间内暴跌15%,迅速跌破了去年美国拜登政府指定的回补战略原油储备的目标价格,更是刷新了15个月以来的低点。投资者担心银行破产会再次引发全球性的经济危机,虽然在美联储为代表的欧美央行注入天量流动性的努力下,银行业危机没有进一步失控,但事实上整个金融市场仍面临严峻考验,此类风险预计会持续困扰市场。这也给美联储出了一个难题,如何在维护美国金融体系的稳定与抗击通胀之间做出选择。而油价一直是美国政府控通胀的首选目标,美国会如何插手全球原油市场?本文主要从油价与通胀、美国释放战略石油储备、美国与OPEC+及俄罗斯之间的博弈来分析美国对原油市场的影响。 [油价与通胀] 按照联邦储备法案的要求,美联储的货币政策具有双重目标:最大化就业和稳定物价。但根据菲利普斯曲线,货币政策不可能同时完成最大化就业和稳定物价这两个目标,因此美联储的货币政策取向需要预测和观察失业率、通胀率,并在两个目标之间进行选择。  图为原油价格走势

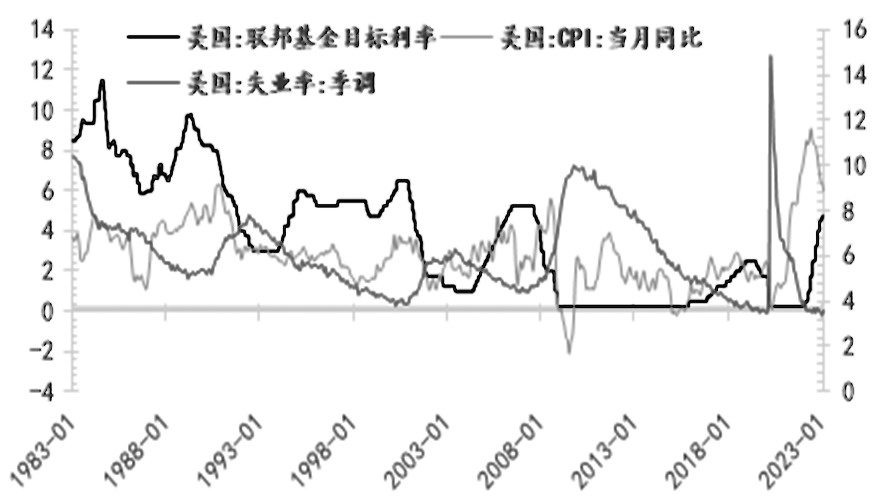

图为美国联邦基金目标利率与CPI和失业率

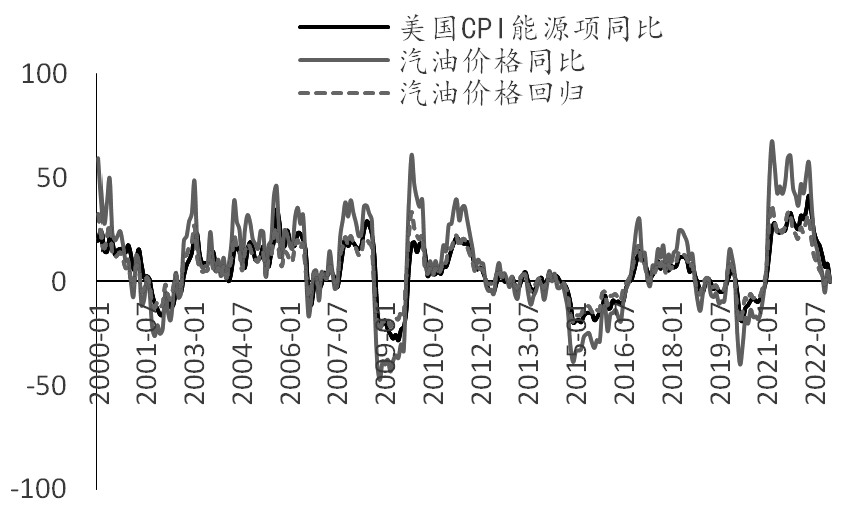

2020年下半年以来美国通胀上行、失业下行,是典型的经济扩张格局,到2022年通胀率见顶、失业率保持低位,呈现滞涨特征。控通胀成为美联储货币政策的主要目标,从通用通胀指标CPI来看,拐点已经出现但离美联储2%的目标还有较大距离。作为CPI中占比较大的项目,油价的起落是影响美国CPI走势的关键因素。我们看到,用汽油价格同比拟合美国CPI同比后,R方为0.85,拟合度较高,同时,汽油价格和原油价格走势也高度相关。对此,美国也频繁采取了众多措施来抑制原油和成品油价格以达到控通胀的目的。  图为美国CPI能源项同比与汽油价格同比

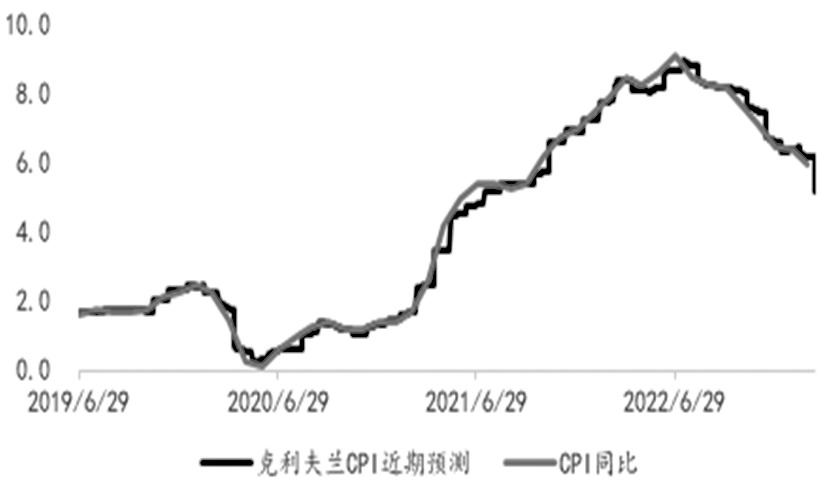

为了控制通胀,美联储从去年开始进行了超级加息动作,但原本鹰派的美联储将在3月经历一场艰难的会议。目前蔓延的欧美银行业危机规模显然是超预期的,对美联储来说,不得不决定优先事项是维护美国金融体系的稳定,还是不惜一切代价抗击通胀。虽然美联储联合英国、加拿大、日本、欧洲央行和瑞士央行宣布采取协调行动,通过美元流动性互换额度增加流动性供应来化解银行业危机,但加息作为抗通胀的手段是美联储的必选项,从美国财长耶伦表态来看控通胀仍将是拜登政府的首要任务,而继续加息无疑将让长短端利率倒挂,持续给金融系统带来的流动性压力。  图为美国通胀预期

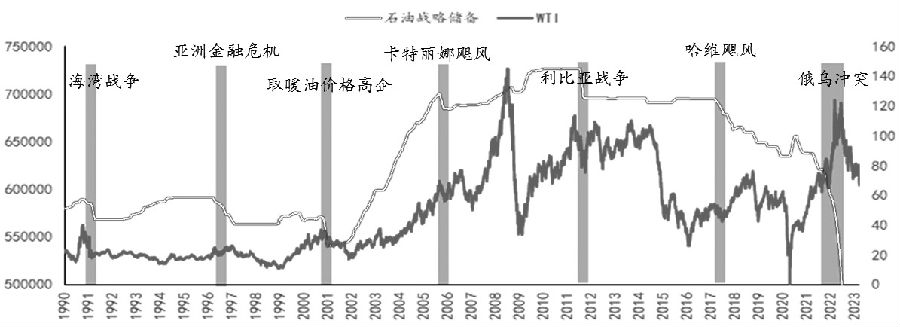

[释放战略石油储备] 自油价上涨以来,美国政府已经多次宣布释放战略石油储备来缓解库存压力。2022年,拜登政府先后从战略石油储备中释放1.8亿桶石油以应对高油价局面,并使得战略储油降至1983年以来的最低水平。2023年2月14日,为了对抗俄罗斯3月减产50万桶/日,美国政府重新启动抛储计划,从战略原油储备中再释放2600万桶原油,预计在4—6月之间交付,在此期间给市场带来20万—30万桶/日的供应增量。 美国并不是第一次使用抛储手段来抑制油价,此前美国石油抛储的最大规模是在利比亚战争时期释放的3060万桶。除此之外,还有多次释放战略储备的情况,我们发现历史上每次大量释放战略石油储备基本上都会对油价产生一定的下行压力:1991年,海湾战争抛储2100万桶左右;1997年,亚洲金融危机中抛储2800万桶左右;2000年美国取暖油价格飙升,抛储2900万桶左右;2005年,卡特丽娜飓风席卷墨西哥湾,抛储1620万桶左右;2008年,美国次贷危机中抛储540万桶左右;2011年,利比亚战争中抛储3060万桶左右;2017年,哈维飓风席卷墨西哥湾,抛储100万桶左右;2021年,艾达飓风导致供应短缺,抛储150万桶左右;2021年,新冠肺炎疫情导致原油供需失衡,抛储5000万桶左右;2022年,俄乌冲突导致供应趋紧预期升温,抛储3000万桶左右。  图为美国释放战略石油储备对油价的影响

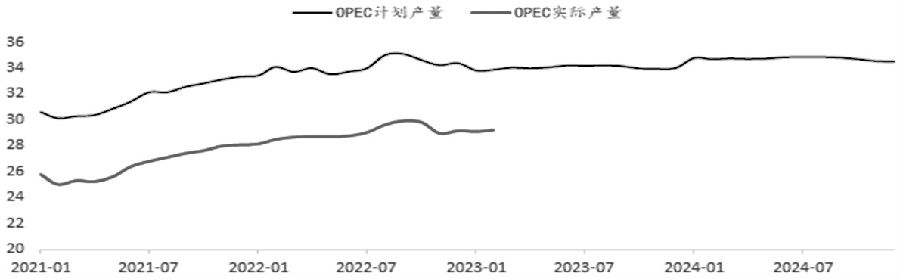

[与OPEC+之间的较量] OPEC+产量对油价有明显的影响,回顾历史,OPEC+的超额减产对油价有显著的支撑作用。也因此,拜登在2022年7月底访问了沙特阿拉伯,意图说服沙特阿拉伯进行石油增产。拜登此举一方面是为了缓解油价压力,从而缓解美国的通胀压力;另一方面是在欧盟原油进口脱钩俄罗斯原油之际,意图为欧盟的进口不足弥补亏空。2022年8月,OPEC+配额产量小幅增加10万桶/日,但在2022年9月又下调10万桶/日。2022年10月举行的OPEC+部长级会议后更是决定减产200万桶/日,这是自2020年新冠肺炎疫情暴发以来最大规模的减产。决定公布后,美国白宫方面对此表示遗憾。 由于OPEC+减产的决定与美国压制油价的目的相反,减产消息宣布后几天内,国际油价涨幅超过10%。这对美国降通胀和制裁俄罗斯的政治经济诉求造成了阻碍。美国国会记录显示,2022年10月18日NOPEC法案(禁止石油生产和出口卡特尔法案)被移至参议院列入立法日历。此法案是美国反垄断法的一部分,将允许美国起诉OPEC+成员国价格操纵行为。此举表明美国和OPEC+的关系日益紧张,美国国会近20多年来数次尝试通过类似法案都遭遇失败,沙特阿拉伯在每次法案表决前都会进行大力游说。2019年,沙特阿拉伯称,如果美国决定通过相关法案,将以美元以外的货币出售石油,OPEC+国家或通过此种方式对法案做出回应。  图为OPEC原油计划产量与实际产量对比

[与俄罗斯之间的博弈] 从去年起,美国联合G7和欧盟开始提出对俄罗斯石油限价,以60美元/桶为价格上限实行。今年2月3日,再次对俄罗斯海运石油产品实施价格上限,限价范围进一步扩大,对俄罗斯石油产品(例如柴油、航空燃油等)设定每桶100美元的最高限价;对取暖油等俄罗斯打折石油产品的最高限价达成协议,设定为每桶45美元。随着西方制裁的升级,越来越多的“影子船队”出现,而那些老式邮轮组成的“影子船队”不受国际海事组织监管措施的约束,也不需要配备卫星追踪船只动向设备。 此前市场普遍预期2023年俄罗斯对制裁或有报复性减产的反击。这次面临新一轮的制裁,俄罗斯证实了预期,选择主动减产作为回击。在俄罗斯宣布要在本月削减石油供应后,美国宣布抛储且私下鼓励国际贸易商巨头参与俄罗斯限价原油贸易。一边对俄罗斯实行限价,一边又鼓励运输俄罗斯石油,显示美国既希望降低俄罗斯的收入,又不想让俄罗斯石油断供的计划。 [后市展望] 能源政策是拜登政府的政治重心之一,拜登自就任后就积极推出能源发展的政策,并以在2050年实现“净零排放”作为美国能源发展的目标。当能源价格高企,拜登政府后续可能运用其他措施来达到降低油价的目的:一是对话能源企业CEO,希望企业把利润投入增产从而降低油价。二是恢复原油出口禁令。美国在2015年年底前禁止原油出口长达40年,出口禁令有助于保障美国国内的原油供应,加强能源安全,平稳国内油价。三是暂停《琼斯法案》从而降低运输成本来推动降低成品油价格。 短期来看,油价有显著走弱的迹象,这对于缓解美国通胀压力来说显然是件好事,不仅是美国抑制油价产生了作用,更重要的是宏观经济低迷给油价带来更多压力。而油价回落同时也会影响到美国政府的决策,在海外银行风险事件频发的背景下,投资者对美联储加息预期的变化较大,后续需跟踪其对市场的影响。(作者单位:海通期货) |

|

|  |

|

微信:

微信: QQ:

QQ: