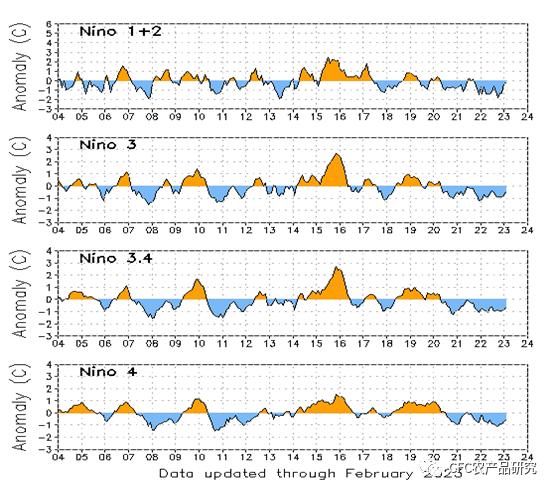

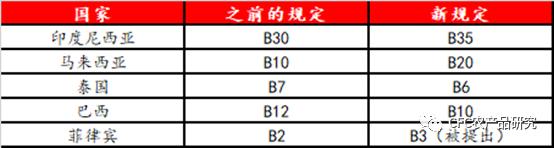

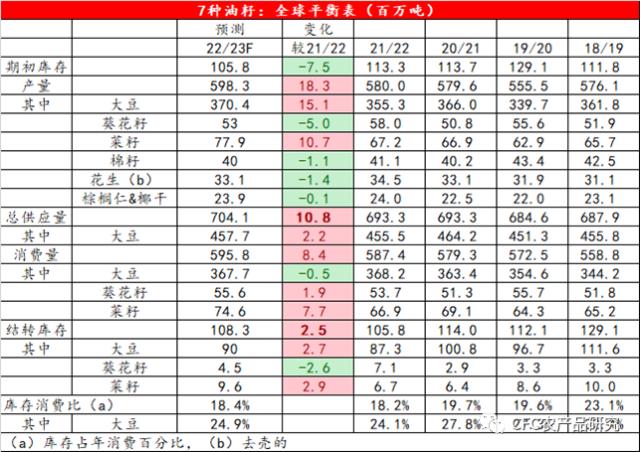

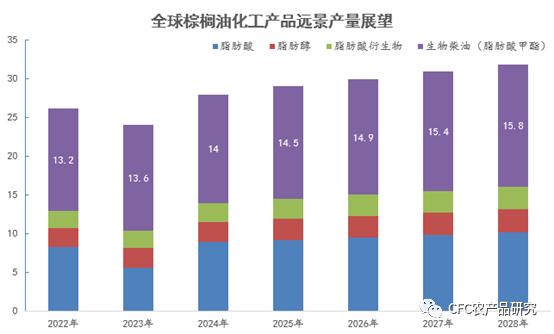

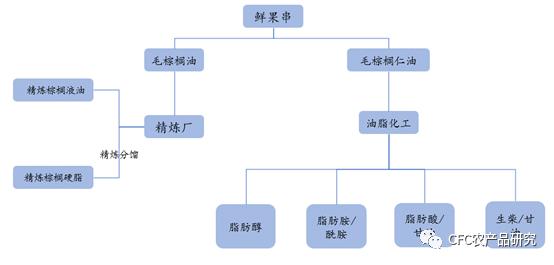

来源:CFC农产品(5.69 -1.04%,诊股)研究 CFC农产品研究对POC会议观点评论及油脂油料后市看法: 1、我们虽然排斥线性外推,但持续3年的全球气候的变局和东南亚树龄结构的老化正约束着2023-2025年的油脂油料的产量新增。2023年幸运地迎来了巴西大豆的丰产,但全球供给侧仍旧很难经受另一次的产量缩减。 2、农产品成本的上行亦相当程度封杀了下个下行的空间,2022年度种下的大豆成本多在1250美分以上。 3、后市需求侧的主要变局未必来自于海外经济衰退的影响(预期最差的时间已经过去),核心变量是生柴需求,但当下的许多预期有些过高了,负面的商业掺混利润很难实际支撑起丰满的预期,但也限制下方的空间。 国内植物油价格上,我们理解阶段性震荡区间:豆油在8500-9400元/吨,棕榈油在7700-8700元/吨,菜油在9400-10400元/吨。 未来紧密关注生柴需求预期的落地,3月末美豆的种植意向,全球气象系统的延展。 拉尼娜影响逐渐远期,厄尔尼诺可能上演 三峰拉尼娜对近2年油脂市场供应和价格影响深远,今年三峰拉尼娜即将远去,厄尔尼诺却可能到来,仍需注意天气对植物油供应端的影响。预计拉尼娜将在23年3月份结束,不太可能影响23/24的新作美豆。 Nino3.4指数(西经170度-西经120度、北纬5度-南纬5度)通常使用5个月的平均值,厄尔尼诺/拉尼娜事件定义指尼诺3.4指数海温超过+/-0.4℃六个月或更长时间。从NOAA最新发布的Nino3.4数据来看,拉尼娜预计将逐步消失,厄尔尼诺可能随之到来。2023年7月至2024年6月厄尔尼诺发生的威胁仍在。  来源:NOAA 2、印尼和马来棕榈油增产潜力有所分化 预计马来西亚和印尼2023年棕榈油供应将增加超300万吨,23年下半年至24年下半年产量将呈增加趋势。预计未来5年马来西亚和印尼棕榈种植面积和产量将延续增长趋势,预估2027年印尼棕榈油产量将超6000万吨,预估马来西亚2030年棕榈油产量仍不到2000万吨。2022年马来西亚棕榈树龄26-30年和21-25年占比分别为14%和22%,高于印尼的12%和19%,20年以上树龄马来西亚合计36%,印尼合计31%。马来和印尼0-3年棕榈树龄占比分别为9%和4%。整体来看,印尼棕榈树龄相对马来西亚更为合理,这也导致未来几年印尼棕榈增产潜力超过马来。  来源:MPOC 油世界预估2023年马来棕榈油产量增至1900万吨,印尼棕榈油产量增至4770万吨。 预计22/23市场年度17种油脂和脂肪产量达到2.5亿吨,而92/93仅8460万吨,占比增幅最明显的是棕榈油,从15.9%增至31.9%。 仅从油籽单位面积产油的角度看(不含粕),棕榈的每公顷单位产量最高,全球棕榈油平均产量达到3.6吨/公顷,远高于豆油的0.5吨/公顷和菜油、葵油的0.8吨/公顷,行业内最高的棕榈油单产能达到6.4吨/公顷。如果棕榈油被其他植物油替代,需要7-10倍土地才能实现,相当于2.4亿公顷土地。 3、印尼B35为其国内棕榈油需求提供一定支撑 从全球范围来看,印尼生物柴油产量排名已上升至全球第3,仅次于欧盟和美国,而且随着B35推行,印尼的生柴占比仍可能继续提高。 印尼生柴B35若顺利施行,预计将为印尼带来130-160万吨的棕榈油需求增量,缓解其国内库存压力,并且减少石油和天然气进口。据测算,全面实施B35将使得印尼2023年棕榈油用于生柴的消费量达到1020万吨,约占其国内产量20%。从生物柴油消费来看,当前的生柴目标将对今年下半年和24年上半年的棕榈油需求有一定支撑。 俄乌冲突后高涨的原油价格使得生物柴油和原油价格联系更为紧密,原油价格影响植物油价格下限。印尼国内棕榈油价格相对于生柴价格性价比凸显,促进印尼生柴的发展,印尼生柴数量的增加削减其出口份额,继而影响马来西亚棕榈油库存和POGO。欧盟RED II限制印尼和马来西亚对欧盟棕榈油出口,但UCO出口不受限制,2022年马来西亚UCO出口比2021年增长18%,2022年全年UCO出口超70万吨。  来源:MPOC,CFC农产品研究  来源:MPOC,CFC农产品研究 4、棕榈油价格展望 马来西亚棕榈油月度价格从20年疫情以来的低点2000林吉特/吨涨至高点6870林吉特/吨,现在回落至4000林吉特/吨以下,这一轮浩浩荡荡的棕榈油牛市周期已结束。 从全球大豆供需情况来看,油世界预估2023年阿根廷大豆产量降至2800万吨,比去年减约1400万吨,巴西大豆产量1.52亿吨,比去年增近2400万吨,南美地区大豆增产超1400万吨至1.95亿吨。预计22/23年度全球大豆产量增加1500万吨至3.7亿吨,低于此前预期。预计22/23年度7种油籽产量5.98亿吨,比上一年度增1830万吨,其中菜籽增产超1000万吨,葵籽减产约500万吨。 综上,预计未来3个月CPO价格在3800-4200林吉特/吨,2023年全年价格3900林吉特/吨。2023年POGO平均价差在50-100美元/吨。 棕榈油头部交易员米斯特里预测棕榈油价格到8月份可能维持4000-5000林吉特,主要逻辑在于: 1.全球的天气多变或持续性威胁棕榈油产量,值得重视的是厄尔尼诺或正在回归 2.乌克兰今年的葵花籽产量可能会比2022年下降30% 3.来自印度的需求或持续回暖,且此前威胁马来棕榈油出口的印度政府加征关税的概率在降低 油世界发言人的主要观点: 1、南美的严重干旱导致2023年初世界大豆供应紧张,迄今为止,阿根廷至少损失了2000万吨,巴西损失了300万吨。 2、由于大豆压榨量下降,豆粕价格最近达到多年高点。目前全球植物油供应充足,全球库存比一年前高出约300万吨。但从7月或8月开始,这种情况可能会发生变化。 3、葵油和菜籽油产量的增长将在下一季消失,这两种油将不再有下跌驱动。中国的植物油需求在2022年前八个月大幅下降了50%至440万吨,有望在2023年同期增长350万吨。 4、棕榈油已经失去了增产潜力,种植面积的扩大已经明显放缓,在种植不足和管理限制使产量低于潜力,投入成本和严格的可持续性标准阻碍了投资。 5、当前生物燃料目标的实现将有助于2023年下半年以及2024年的乐观情景。 油世界的价格预估:  来源:油世界,CFC农产品研究 从全球油籽供需情况来看,油世界预估2023年阿根廷大豆产量降至2800万吨,比去年减约1400万吨,巴西大豆产量1.52亿吨,比去年增近2400万吨,南美地区大豆增产超1400万吨至1.95亿吨。预计22/23年度全球大豆产量增加1500万吨至3.7亿吨,低于此前预期。预计22/23年度7种油籽产量5.98亿吨,比上一年度增1830万吨,其中菜籽增产超1000万吨,葵籽减产约500万吨。预计2023年棕榈油全球产量增210万吨至8090万吨。 当前全球8大植物油库存与2022年2-3季度最大的不同在于印尼庞大的棕榈油库存已被转移,当前棕榈油库存从产区转移到了主要的消费区中国和印度。 预计8大油脂主要需求国中22/23年度需求增长率最高的为印度尼西亚,印尼增速超1.8%,美国和中国约1.25%,印度不到1%。从生柴产量增速上来看,预计2023年欧盟增速约15%,美国次之11%,印尼10%,巴西不到7%,阿根廷约2%。预计2023年全球生柴产量将达到5585万吨,比2022年增457万吨,增量主要在印尼(130万吨)、美国(91万吨)、巴西(117万吨)和阿根廷(23万吨)。 南美严重的干旱导致2023年初世界大豆供应趋紧,预计阿根廷将比上一年度减产超1500万吨,巴西也比之前预估减300万吨。由于大豆压榨数量下滑,美豆粕价格在近期达近几年高点。当前植物油供应宽松,全球植物油库存较去年同期增300万吨,但在7-8月,这种情况可能会有所改变。预计23/24年度油菜籽产量将下滑,菜油跌势有望止住。 精炼棕榈油(FOB)美国预计为1150美元,阿根廷豆油1320美元,黑海葵油1300美元,在椰子油的带领下,豆油与棕榈油的溢价有望重新扩大。 预测基于以下假设: 1)在印尼、美国和巴西实现了生物柴油和HVO的目标; 2)2022/23年,中国的油脂进口量将恢复350-400万吨,世界其他地区的进口量将增长200-250万吨。 3)由于全球油产量在2023年7月/12月仍将下降,并且葵油&;;;菜籽油产量正在减弱,如果棕榈油产量增长放缓的预期成为现实,全球产量缺口可能会出现 4)今年晚些时候至少会出现一次温和的厄尔尼诺现象 5)乌克兰战争仍在继续(但不会升级),黑海走廊仍然开放,能源价格仍然受到支撑(战争的不确定性) 马来西亚油棕产业: 未来马来西亚棕榈油产业的挑战: 单位面积产出对比: 1.马来西亚棕榈油:从3.58吨/公顷下降至3.05吨/公顷 2.欧盟菜籽油:从1.2吨/公顷上涨至1.38吨/公顷 3.美国豆油:从0.46吨/公顷上涨至0.65吨/公顷 马来西亚生物柴油产量在2019年曾达到过142万吨的高位水平,出口也在2019年达到61万吨,然而近3年生柴产量和出口量均有所回落。预计到2025年马来西亚的生物柴油产量和出口量分别为150万吨和20万吨,在2030年将达到250万吨和30万吨。  来源:MPOB,MPOA 全球油脂化工展望:  数据来源: Frost &;;; Sulivan Analysis,CFC农产品研究 植物油脂的主要需求驱动力(838275,诊股)是食品工业应用;大约85.0%的天然油供应给该行业,剩余的15.0%用于油脂化学品和生物柴油行业。生物柴油行业造成的主要问题是潜在的产能过剩、甘油作为副产品的过量生产以及替代原料的大量使用,替代原料包括来自油炸食品和餐馆的废油,以及工业废油和其他可生物降解的材料,远期问题是正在研究印度尼西亚的新B35计划会有益于全球工业? 棕榈油化工产业链  来源:公开信息整理,CFC农产品研究 油脂化工的展望: 1.从2023年到2028年,油脂化学品的总体增长率约为3.5%,有望获得可能更高的定价 2.脂肪酸将继续成为最核心产品部门(生柴除外) 3.脂肪酸甲酯的增长速度最快 4.油脂化学品仍然是亚太地区的一个增长行业,欧盟的油脂化学也正走向成熟 印尼棕榈油协会眼下的棕榈油产业:  数据来源:印尼棕榈油协会,CFC农产品研究 数据来源:印尼棕榈油协会,CFC农产品研究 2005年至2025年期间,棕榈油产量增长呈下降趋势。 在2005-2010年期间,增长率为10%, 在2010-2015年期间下降到7.4%, 在2015-2020年期间进一步下降到只有3.2%。 在过去三年中,2020-2022年的产量增长为负值,表明该行业存在结构性问题。面积的扩张和单产都停滞不前。2020-2025年间印尼棕榈油产量或较上一个5年减产1.15%。按线性外推的逻辑,印尼的增产潜力很低。  数据来源:印尼棕榈油协会,CFC农产品研究 注:2014年和2007年的单产水平与降雨和印尼油棕的树龄结构相关。 印尼棕榈油出口减少,国内消费稳步增长 在2005-2015年期间,印度尼西亚棕榈油需求的增长相对稳定,在2016-2020年期间下降至8.7%。但是,在2020-2025年期间,预计需求将出现负增长。 出口显示出下降趋势,尤其是在2020-2025年期间。由于强制性的生物燃料计划,国内消费在2015-2020年期间有显著增长。因此,需求构成从出口导向型向国内消费型转变。现在印尼国内消费的份额约为34%。 B40预计将在2023年6-7月施行,或增加200-250万吨CPO消费 在过去的五年里,由于疫情,油脂化学品的消费增加,而生物燃料的消费保持稳定,印尼国内消费持续增长。 印尼政府从2023年2月开始将生物燃料混合政策提高到35%,并计划在2023年6月/7月进一步提高到40%。这意味着国内消费了大约200-250万吨毛棕榈油。 印尼未来的政策展望 DMO 和DPO 继续施行以稳定食用油价格,尤其是面对斋月将临。 2023年5月前,国内市场义务供应量增加到45万吨/月。 政府价格限制的食用油的零售价格没有变化,为14,000卢比/升,此前的出口许可证被冻结至2023年5月。 出口税的起征点是860美元/吨。 印尼棕榈油协会政策建议 DMO(国内市场义务)和DPO(国内价格义务)在当前形势下不再需要。这些政策不仅造成了市场扭曲,对小农产生了负面影响,而且还变相鼓励了印尼国内市场的各种非法经济活动和道德风险,同时给全球市场带来了不确定性。 印尼棕榈油协会的长期判断: 1.印度尼西亚棕榈油行业的产量呈下降趋势,而需求方面,消费从出口转向国内消费。 2.预测明年生产和消费都将略有下降。由于可能的世界经济衰退,价格也是如此。 3.DMO政府政策将对2023年印尼棕榈油出口国内价格产生负面影响。 4.而生物燃料强制计划将在价格和国内消费方面对2023年印尼棕榈油行业产生影响。 5.为了促进出口和保持印尼棕榈油行业的竞争力,政府应评估棕榈油产品的出口税和征税 全球大豆保持紧平衡,低压榨推高豆粕价格  数据来源:USDA ,油世界,CFC农产品研究 阿根廷的减产问题极大程度被巴西确定的丰产盖过,但极端风险是阿根廷产量大幅降至2500万吨以下。 油世界目前预测2022/23年度全球大豆产量仅为3.7亿吨(比上一季度增加约1500万吨,但库存较低)。产量年对年(万吨):美国116.4(对121.5)-巴西152.0(对128.1)-阿根廷28.0或更低(对42.0)-巴拉圭9.2(对4.1) 后期美国新季农作物是值得关注的关键因素,特别地,未来核心的大豆发动机来自于美国生柴推升的美豆压榨需求,目前有相当体量的压榨产能正被新建和扩张。2026年建成之后有望达到28.8亿蒲式耳。 CFC农产品研究对POC会议观点评论及油脂油料后市看法: 1、我们虽然排斥线性外推,但持续3年的全球气候的变局和东南亚树龄结构的老化正约束着2023-2025年的油脂油料的产量新增。2023年幸运地迎来了巴西大豆的丰产,但全球供给侧仍旧很难经受另一次的产量缩减。 2、农产品成本的上行亦相当程度封杀了下个下行的空间,2022年度种下的大豆成本多在1250美分以上。 3、后市需求侧的主要变局未必来自于海外经济衰退的影响(预期最差的时间已经过去),核心变量是生柴需求,但当下的许多预期有些过高了,负面的商业掺混利润很难实际支撑起丰满的预期,但也限制下方的空间。 国内植物油价格上,我们理解阶段性震荡区间:豆油在8500-9400元/吨,棕榈油在7700-8700元/吨,菜油在9400-10400元/吨。 未来紧密关注生柴需求预期的落地,3月末美豆的种植意向,全球气象系统的延展。 |

|

|  |

|