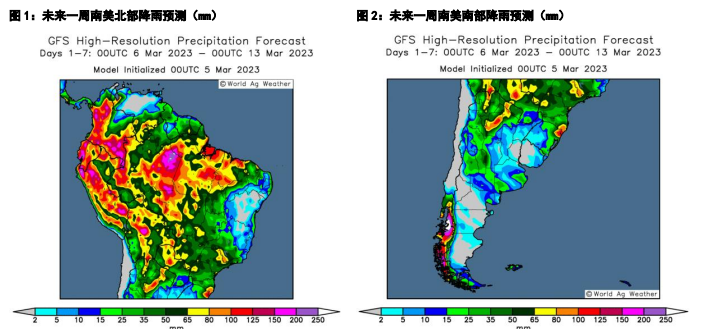

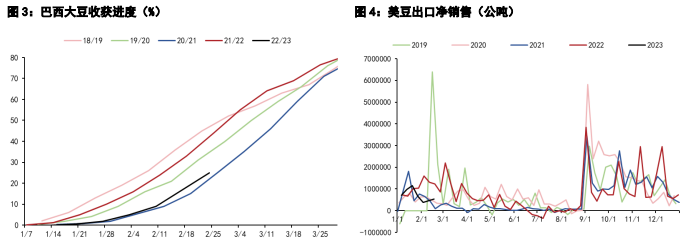

来源:五矿期货 作者:五矿期货 研报正文 一、美豆开始交易巴西供应压力 阿根廷方面,降雨量仍将有限,上周热浪将持续至本周。短期我们看到阿根廷干旱及高温天气仍持续,对大豆(5486, -34.00, -0.62%)生长仍有较强不利影响,阿根廷产量面临再度下调可能。 目前已有部分机构开始再度下调阿根廷产量预估,据上周四消息表示,由于历史性干旱及高温影响,将再度下调阿根廷大豆产量预估,目前为3350万吨,具体细节未公布。但从市场反应来看,下调产量预估后美豆并未受到提振,反而延续偏弱运行,说明市场交易重心并未在阿根廷,而是转移至巴西创纪录的丰产压力上。阿根廷减产转为对美豆支撑而非上行提振。 巴西虽降雨仍持续,部分区域收割受阻,但收割环比开始加速;后续随着巴西收割进度加快,若产量可预期兑现,供应压力将大幅增加,美豆则有承压下行可能。据最新的收割数据显示,截至3月3日,巴西大豆收获进度达到39.7%,高于一周前的30.3%,接近历史平均进度40%,但仍低于去年同期的50.5%。在头号大豆生产州马托格罗索州,大豆收获进度为80%,超近五年均值水平。 美国大豆出口情况亦可作为判断市场对巴西销售压力感知指标。美国22/23年度大豆出口净销售为36.1万吨,符合预期,上周为54.5万吨;年度大豆净销售13.4万吨,前一周为1.2万吨。截至2月23日当周,美国大豆出口检验量为690984吨,不及预期。 目前从美豆出口数据来看,市场已感知到巴西丰产压力,巴西出口已对美豆造成一定挤压。同时,从近期巴西大豆港口报价下滑亦可看出巴西供应压力的增加。

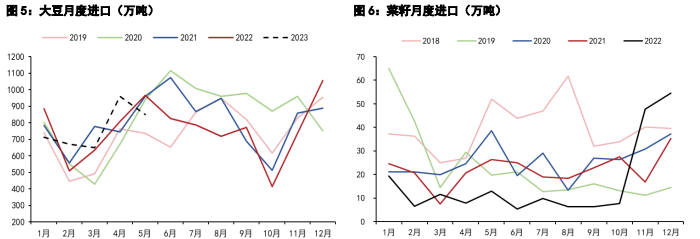

二、3-5月大豆累计到港预期偏高 据数据显示,中国2022年12月进口大豆1056万吨,环比增加321万吨,增长44%。12月进口菜籽54.49万吨,环比增加6.83万吨,同比增加19.26万吨。大豆及菜籽进口均大增。 同时据消息对3-5月的进口大豆数量初步统计来看,其中3月进口大豆到港量预计650万吨,4月进口大豆到港量预计960万吨,5月大豆到港预计为850万吨,均处近年偏高水平。从到港预期来看,目前3月及4月到港预期均处今年偏高水平,5月到港预期处中等水平,3-5月累计到港预期偏高。而整体偏高的到港预期亦将导致国内豆粕(3819, 42.00, 1.11%)供应端的增加,施压盘面。

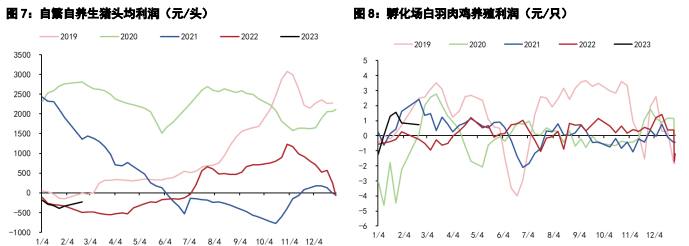

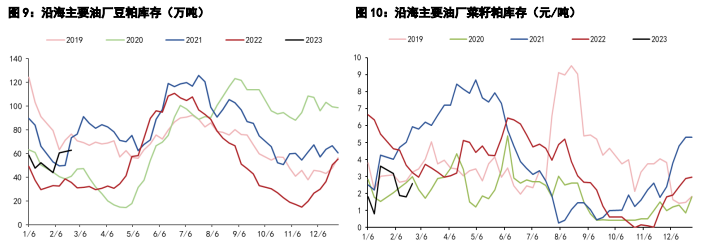

三、国内豆粕有持续累库预期 对豆粕消费端而言,生猪养殖利润持续表现不佳。据数据显示,截至3月3日当周,国内自繁自养生猪养殖利润为-189.9元/头,上期为-234.67元/头;外购仔猪养殖利润为-284.79元/头,上期为-298.06元/头。 养殖端较差的表现,后续豆粕终端需求预计恢复有限,难以受到较强提振,且后续我们预计难以有较大幅度改善。市场数据亦印证了国内需求的疲软,虽然2月月内共成交351.17万吨,环比增加187.405万吨,增幅114.44%。但多系饲料企业年后被动补库存,主动采购意愿并不强,且整体采购集中于年后第一二周,近期成交较为惨淡。较差的成交亦导致豆粕累库现象的出现,基差承压下行。 截止3月2日,广东进口大豆压榨利润为-149.2元/吨,转负且处近五年低位;广东进口菜籽加工利润为471.3元/吨,近期延续回落,3月有继续回落可能。全国大豆港口库存431.71万吨,环比降低58.47万吨;全国油菜籽库存21.5万吨,环比降低0.1万吨。全国主要油厂大豆库存为430.17万吨,较上周减少60.01万吨;豆粕库存为63.01万吨,较上周增加1.26万吨;菜粕库存2.58万吨,较上周增加0.48万吨。 从一系列数据可以看出,近期国内大豆进口利润转负,油厂压榨意愿并不高,大豆压榨量减少,但库存仍持续累计,侧面也印证了豆粕需求端的疲软。并且在后续大豆到港预期偏高、而养殖利润持续亏损背景下,我们预计豆粕累库状况有持续可能。相比于豆粕偏弱的基本面,菜粕年后处消费旺季,整体库存水平仍处历史极低水平,虽表现跟随豆粕,但有强于豆粕可能。

四、关注反弹后抛空机会 对全球大豆供需而言,目前市场关注焦点已逐步从主产国天气转移至巴西收割加快后供应压力。 短期来看,虽阿根廷干旱及高温持续,大豆产量有继续下调可能,但市场并未交易;巴西收割进度同比仍偏慢,目前虽有机构给出收获预估基本与历史平均值持平,但大部分预估仍明显落后于去年同期。但随着后期巴西收割进度的加快,若能如期兑现增产预期,则供应端压力将大增,美豆有回落可能;且近期美豆出口检验数据不及预期、巴西港口大豆报价下跌也侧面印证了市场对巴西后续供应压力大增的担忧。但需注意短期美豆仍将受到巴西收割偏慢及阿根廷减产支撑,回落至明显支撑位市场则有再度交易该利多可能。 对国内蛋白粕而言,整体仍跟随美豆波动,但因养殖利润差、下游需求疲软,累库预期强,走势预计将偏弱于美豆。 后续建议重点关注反弹后抛空机会。豆粕09合约建议关注点位3850-3900一带抛空机会,但需注意在目前市场较为一致预期下豆粕走势预计较为反复及纠结,难有较流畅行情。 套利方面,国内3-5月大豆到港预期偏高,且油厂开机率有恢复预期;而国内消费持续疲软,累库预期强,基差承压大幅回落。短期我们预计近月走势将弱于远月,建议关注近远月反套机会。 |

|

|  |

|