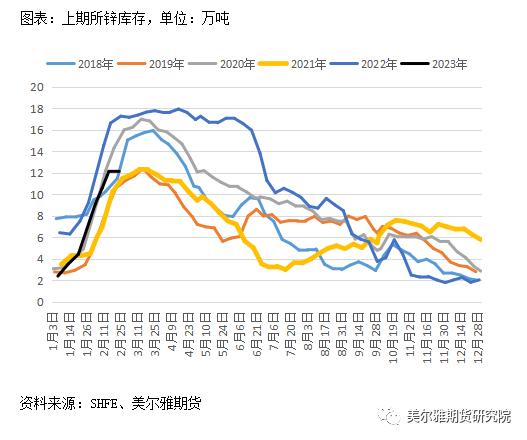

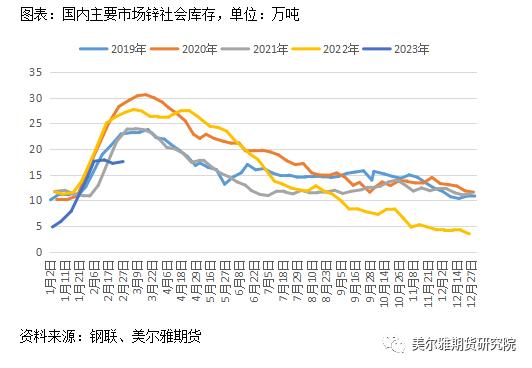

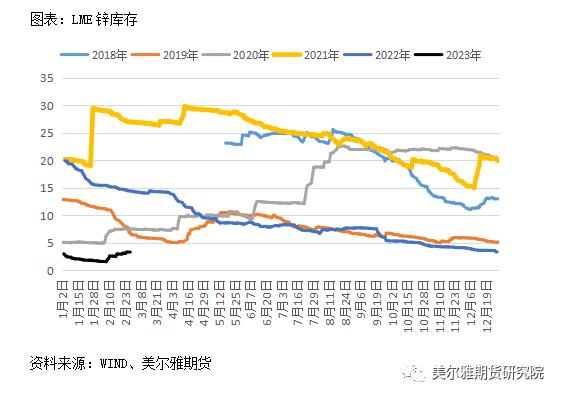

来源:美尔雅期货研究院 一 年后行情回顾—增产预期背景下,受到来自宏观面的直接压力 年前在对国内经济将恢复的乐观氛围中,沪锌持续走强至长期震荡区间上沿—25000元/吨附近,年后的走势则整体偏弱,截至2月24日夜盘,沪锌重新跌回至震荡区间下沿—23000元/吨。考虑到年前的上行行情已对年前的来自宏观的利好有较充分的定价,年后首日,沪锌即向下调整,此后,随着美国陆续发布的1月就业数据、CPI、PCE均超出市场预期,美元指数震荡走强,有色整体承压。基本面端,由于国内冶炼利润持续处于高位,增产预期一直较强,因此当宏观面出现不利信号时,锌受影响程度相较有色中的其它品种相对更大。另一方面,锌的库存端尚未显现明显的变弱信号,海外库存仍极低,国内季节性累库高度中规中矩,反应在盘面上,沪锌主力多次在下行至23000元/吨附近时遇到较强的支撑。   二 供给端—欧洲部分复产,国内限电隐忧 具体到供给端,截至2月24日,SMM国产矿加工费报5650元/吨,进口矿报240美元/吨,均处于相对高位,国内炼厂冶炼利润持续可观,春节期间炼厂开工情况也好于往年。SMM中国1月精炼锌产量为51.12万吨,由于今年春节在1月,同比小幅下滑1.23%,环比下滑幅度小于往年春节所在月,这也侧面印证了炼厂今年春节期间维持较高开工的调研结论。不过,近期国内冶炼再次传出扰动,云南是我国锌冶炼第一大省,产出约占全国的1/5,同时云南也是我国的水电大省,水电占到了全省发电总量的82.06%,根据云南省水利厅消息,2023年以来,云南省大部分地区无明显降水,河道来水总体偏少,库塘蓄水总量下降加快,当前气象干旱发展迅速,玉溪、大理、丽江局部地区旱情影响逐步显现,干旱导致水力发电量减少,高耗能企业需要限电生产。除铝外,云南地区的锌冶炼也受到了影响,据SMM了解,目前曲靖一带炼厂确有接到限通知,部分炼厂考虑在3月提前检修,其他炼厂或小幅减产10~20%附近,预计限电带来的影响量在5000~6000吨/月,这将导致国内冶炼产出不及预期,在枯水期结束之前(5月前),限电影响的持续性及减产扩大的可能性需持续观察。   欧洲炼厂传出复产消息,总部位于比利时的全球金属矿业公司Nyrstar方面最新消息称,在顺利完成计划维护后,Nyrstar位于法国的Auby冶炼厂将于3月初恢复锌及其副产品的生产,该公司在法国的Auby冶炼厂产能为15万吨/年。受益于“温暖”的冬天,和从其它国家大量进口液化天然气,欧洲天然气价格连跌数月,俄乌冲突导致的涨幅已全部跌去,最新价格已跌至2021年10月附近水平,炼厂亏损收窄至盈亏平衡附近或已有盈利。随着气温回升,采暖用气需求继续减少,天然气价格或有进一步下行的可能,但我们认为欧洲炼厂的大规模复产考虑的可能不仅仅是即时的盈利测算,还会考虑整个上游矿端供应的充裕性及未来较长时间内中国及海外的需求情况,或者说盈利的可持续性。当前矿加工费整体偏高,但这是建立在欧洲炼厂大范围减产的前提下,全球矿产出的绝对量实际一般,若欧洲炼厂复产,加工费将会下行,影响利润,此外,全球锌需求面临较大的不确定性亦将使得复产行动会更加谨慎。   三 需求端内外不确定性均较高,市场预期的分歧较大 从大的宏观形势来看,最新的数据显示,欧美经济表现出超出市场预期的韧性,欧洲和美国去年第4季度的GDP增速好于市场预期,其就业、零售等指标也可圈可点,发达经济体软着陆、避免深度衰退的可能性有所增加,加之我国国内改变疫情防控政策,IMF将今年全球经济增长预期由去年10月份的2.7%上调至2.9%。不过,经济超出预期的另一面是通胀的顽固性也超出市场预期,虽然美国CPI已连续数月回落,美联储也将加息幅度缩窄至25bp,但最新公布的1月就业、CPI、PPI、PCE数据均超预期,就业市场依旧火热,通胀回落速度不及预期,高通胀回落至2%目标的路径可能会比预期中的更加波折,美联储可能会被迫进行更多次的加息,进一步提高最终利率,或将高利率保持更长的时间。且加息对经济的影响有明显的滞后性,目前来看,上半年海外经济延续韧性的可能性较大,但下半年能否顺利获得通胀回落和避免衰退的双赢结果还很难预期,海外上半年锌消费预计持稳或延续小幅回落,但下半年不确定性很大。 国内需求亦面临很大的不确定性,主要的点为房地产。我国第一波疫情已结束,市场关注点渐渐从政策预期转向寻找经济实际回暖的信号,尤其是3月中旬将公布的开年首月的经济数据。由于预期较好,下游镀锌开工率年后快速攀升至高位。我们认为基建将延续高增态势,托底需求,但对房地产不宜过于乐观,短期内受购房利率下调、放开限购、疫情期间积压的刚需释放等因素的影响,可能会显现出一些好转或企稳的迹象,但持续性存在不确定性,去除季节性趋势,国内总需求环比应该会好于上年3、4季度。 从库存端来看,截至2月24日,LME锌库存为3.34万吨,近期的交仓使得库存有所提高,但绝对值仍处在极低的低位,国内最新上期所锌库存为12.10万吨,社会库存为17.21万吨,已到达年内季节性高点,春节期间累库高度中规中矩,与2021、2019年类似。全球总显性库存处于历史低位。    四 行情展望:在基本面出现明显的强弱信号前,双向高波动或难以避免 在存在较多不确定性的背景下,当前锌基本面中或许较难找出一个能够左右锌未来长期趋势的基本面驱动因子。供给端的不确定性在于国内冶炼能否如预期放量,及欧洲锌冶炼在采暖季后能否迎来更大规模的复产。国内冶炼利润持续较好,产出增量预期较强,但冶炼大省云南再现限电扰动。随着天然气和电价大幅回落,欧洲炼厂已有利润,但除去测算到的即期利润外,关于复产,决策者可能还要考虑到上游矿端供给的充裕性、中国及海外中长期消费走向,若其对中国经济恢复预期相对悲观或认为欧美下半年将难以避免衰退,那么即使即期测算冶炼有利润,利润的持续性也会很成问题,也不会轻易大规模复产。需求端的不确定性要更明显,国内第一波疫情已结束,政策端大力度支持经济回暖,预计基建将保持高增速以托底需求,而房地产端会继续下行、企稳还是回暖仍需验证。海外在大力度的加息后,经济仍表现一定的韧性,海外市场能够避免陷入衰退的可能性在增加,但是另一方面,通胀也颇有韧性,以美国1月数据为例,通胀的回落速度慢于预期,且高利率对经济的限制有明显的滞后效果,当前的韧性对后续能否避免衰退预示意义可能有限,且若通胀数据回落始终慢于美联储的预期,甚至出现反复,可能会致使美联储加息更多次,抬高最终利率上限,这将直接对盘面形成打压。 就短期行情而言,目前锌价在之前的震荡区间下沿附近,下方渐遇支撑,两会临近,预计有房地产、基建相关利好政策,相关政策及对政策的提前预期可助推短线锌价反弹。 |

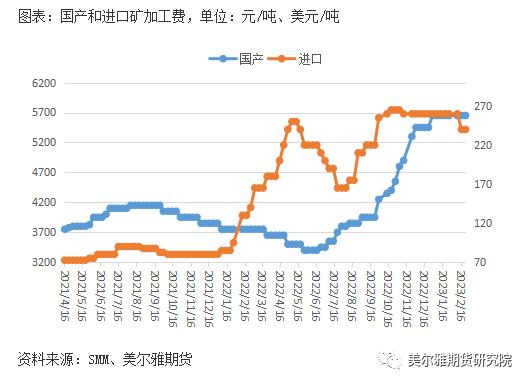

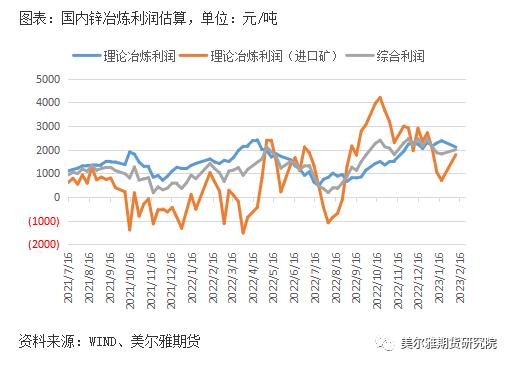

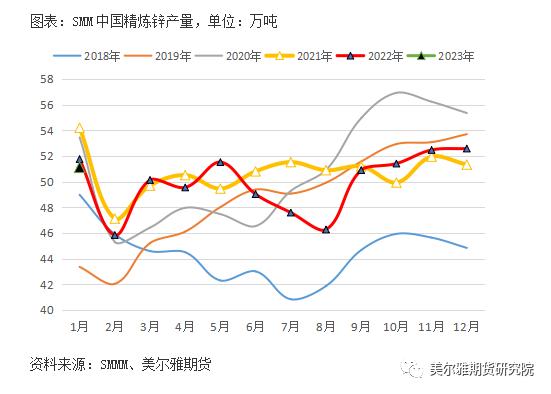

|

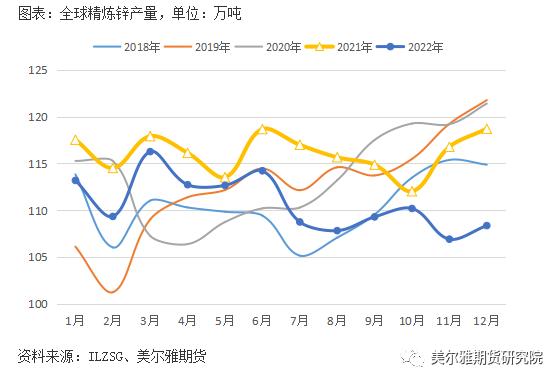

|  |

|