来源:CFC金属研究 摘要 目前工业硅供需整体疲软,供应端虽处年内低点,但未来的新增产能将贡献边际增量,供应预期充足,需求端虽有一定的修复迹象,但修复力度及速度均较缓慢。从终端消费来看,除了多晶硅行业向好以外,有机硅、铝合金、出口方面短期难见较大增长空间。在当前市场边际缓慢修复之下,工业硅价格存在支撑,不过这一支撑相对疲软,且更多将显现在现货市场端。而工业硅期货对现货高升水,已充分反映乐观预期的背景下,即使需求端进一步好转,期货价格上行的空间也将受限。 总体来看,当前需求仍显疲软,工业硅期现价差高位的背景下,期货市场已充分反映未来的乐观预期,期货价格上行空间相对有限。策略上,单边背靠18000元/吨一线逢高做空,套利策略继续推荐期现正套策略。 一 盘面价格驱动因素分析 节前节后,工业硅期货市场预期出现大幅摇摆。春节前,随着疫情影响的消退,市场一度博弈节后归来的需求复苏行情,工业硅主力合约2308短暂站上18500元/吨一线,但节后归来,需求快速复苏的预期落空,工业硅价格自高位快速回落,随后陷入窄幅震荡运行的状态。 从近期盘面表现来看,市场成交持仓均呈下行态势,市场参与热度明显较前期下降,显示出目前工业硅期货市场缺乏博弈焦点的现状。尽管现货市场已有回暖态势,但由于期货当前对现货呈高升水的状态,现货价格回暖并未对期货端带来显著支撑效应。  二 供需发展趋势 目前工业硅供应正处在年内的相对低点,分地区看,新疆地区开工率较高,开工率超70%,并且有进一步提升开工率的趋势。云南开工率较往年尚可,而四川在成本压力之下开工仅两成。目前西南地区均面临一定亏损压力,开工动力不足,但新疆地区盈利情况尚可,或还有进一步提升开工的空间。总体来看,全国开工率受新疆新增产能的贡献,开工率呈抬升之势,供应端后续总体将呈增长态势。  从需求来看,多晶硅需求保持平稳增长,有机硅虽有恢复性增长,但对需求拉动力度不足,铝合金在下游汽车消费弱势的背景下,亦表现不佳,出口方面亦表现疲软。 多晶硅近两个多月来经历了一轮过山车行情,在十二月初随着供应紧张预期打破,多晶硅价格在一个多月的时间里一度“腰斩”。一月中旬起,随着需求的好转,市场信心的恢复,多晶硅价格开启了一轮快速上涨行情,SMM数据显示,截止2月15日,市场多晶致密料平均价回升至230元/千克。目前多晶硅对工业硅的需求的核心仍然在于新增产能的投放,主因多晶硅生产利润仍在高位,各厂家生产动力充足,多晶硅企业开工高位,空余产能较少。在这样的一个背景下,多晶硅对工业硅需求取决于新增产能的释放速度。总体来看,多晶硅对工业硅需求平稳增长,对工业硅价格有一定支撑。  有机硅当前正处在盈利修复期,开工或有缓慢增长。因前期有机硅行业陷入持续多月的亏损,有机硅企业开工动力不足,多有停产检修的操作,对工业硅的需求低迷。近期,我们看到行业略有修复,有机硅产业链产品价格存在不同程度回暖,也使得企业开工率略有上行。不过目前我们观察到,下游修复速度较缓,对工业硅需求带动力度不足。  铝合金在汽车消费不景气的状态下,亦表现疲软。今年一季度,汽车消费总体难言乐观,去年相关补贴的存在使得汽车消费前置,这也将对铝合金需求带来负面效应。目前铝合金利润微薄,企业生产动力不足,对工业硅采购主要以刚需为主。  目前海外需求整体疲软,出口量呈下滑态势,FOB价格与欧美工业硅价格下行压力持续显现,出口方面难以对工业硅价格带来支撑。  三 行情展望与策略 目前工业硅供需整体疲软,供应端虽处年内低点,但未来的新增产量将贡献边际增量,供应预期充足,需求端虽有一定的修复迹象,但修复力度及速度均较缓慢。从终端消费来看,除了多晶硅行业向好以外,有机硅、铝合金、出口方面短期难见较大增长空间。因此,在当前市场边际缓慢修复之下,工业硅价格存在支撑,不过这一支撑相对疲软,且更多将显现在现货市场端。而工业硅期货对现货高升水,已充分反映乐观预期的背景下,即使需求端进一步好转,期货价格上行的空间也将受限。 总体来看,当前需求仍显疲软,工业硅期现价差高位的背景下,期货市场已充分反映未来的乐观预期,期货价格上行空间相对有限。策略上,单边背靠18000元/吨一线逢高做空,套利策略继续推荐期现正套策略。 |

|

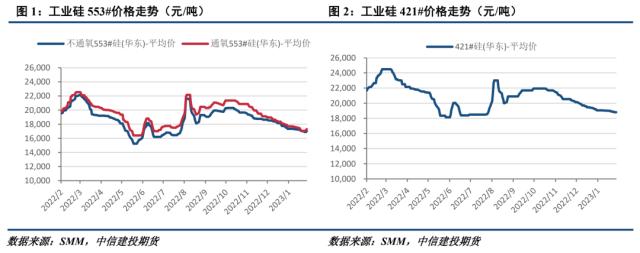

|  |

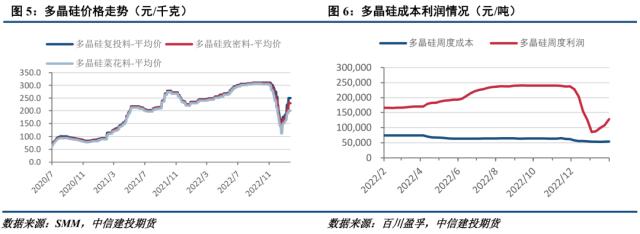

|