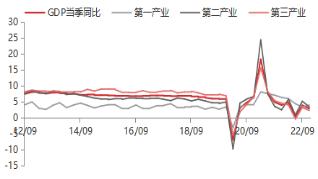

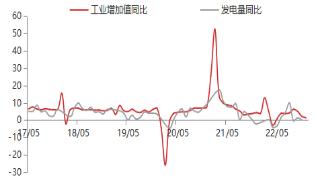

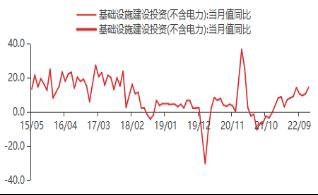

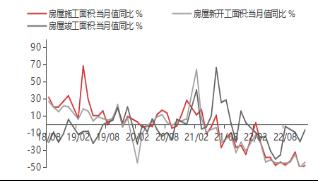

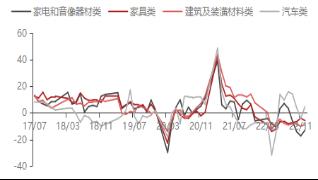

来源:东海期货研究 数据要点: 中国2022年GDP总量121.0207万亿元,实际同比增长3.0%,四季度GDP同比增长2.9%,预期1.8%,前值3.9%。12月份,社会消费品零售总额同比增长-1.8%,预期-7.8%,前值-5.9%,较11月降幅收窄4.1个百分点。 12月份,全国规模以上工业增加值同比增长1.3%,预期0.5%,前值2.2%,较11月份下降0.9个百分点。中国1-12月固定资产投资5.1%,预期5%,前值5.1%,较1-11月下降0.2个百分点;其中,12月房地产开发投资同比增长-12.2%,降幅较前值缩窄7.7个百分点,商品房销售面积同比增长-31.6%,较前值缩窄1.8个百分点,商品房销售额同比增长-27.7%,较前值缩窄4.5个百分点;12月制造业投资同比增长7.4%,较前值上升1.2%;基建投资同比增长14.3%,较11月回升3.7%。 Ø中国年度、四季度以及12月经济数据有所下滑,但整体好于预期。中国2022年GDP总量121.0207万亿元,实际同比增长3.0%,四季度GDP同比增长2.9%,预期1.8%,前置3.9%。中国12月消费下降1.8%、工业增加值同比增长1.3%、固定资产投资5.1%,经济数据继续回落,但均好于预期,其中消费降幅大幅缩窄。12月由于疫情影响,经济活动受到一定的影响,但是后期疫情对经济的影响逐步减弱。消费降幅大幅缩窄,投资端房地产投资拖累有所收窄、制造业有所反弹、仅基建继续回升,出口受外需影响持续放缓;12月经济整体好于市场预期。目前需求端,国内经济短期由于疫情以及房地产市场持续疲弱,整体需求较弱;但是国内疫情防控措施放松、房地产、消费等支持政策陆续加码出台,稳经济各项措施显效,经济预期大幅回升;且基建投资持续较好,对需求端有较强的支撑。供给端,短期由于疫情影响工厂开工,工业生产放缓,整体供应端有所下降。短期国内商品供需端双弱,但是疫情防控放松以及地产支持政策持续加码出台,需求预期较好,内需型大宗商品短期有较强的支撑。此外由于美国通胀回落,美联储加息预期有所放缓,美元持续偏弱运行,短期对有色、贵金属等外需型商品有较强的支撑。 Ø工业生产继续下降,但整体好于预期。2022年,规模以上工业增加值比上年增长3.6%。12月全国规模以上工业增加值同比增长1.3%,预期0.5%,前值2.2%,较11月份下降0.9个百分点。分三大门类看,12月份,采矿业增加值同比增长4.9%,制造业增长0.2%,电力、热力、燃气及水生产和供应业增长7.0%。由于12月采暖季到来,为做好冬季保暖保供工作,原煤生产加快,支撑采矿业和电力热力供应生产保持较高速度增长;制造业由于疫情、内外部需求放缓等因素影响,部分地区停工停产、以及减产,制造业等工业生产短期增速放缓。随着疫情防控放松,稳经济各项措施显效,工业经济有望继续恢复。 Ø疫情对消费影响减弱,消费降幅大幅收窄。2022年,社会消费品零售总额439733亿元,比上年下降0.2%。12月份,社会消费品零售总额同比增长-1.8%,预期-7.8%,前值-5.9%,较11月降幅收窄4.1个百分点,整体超出市场预期。主要由于食品饮料、药品以及汽车销售大幅超预期所致。汽车方面,12月汽车销量同比增长-8.6%,降幅较上月扩大0.7%;但销售额同比增长4.6%,较上月上升8.8%;日用品方面,12月同比下降9.2%,主要受疫情影响相关消费大幅下降;地产相关消费方面,由于房地产市场迟迟未能恢复,家用电器、音像器材类、建筑装潢材料等房地产相关消费仍旧乏力,拖累消费增长。目前来看,消费复苏方向不变,而且随着国内疫情防控措施放松以及消费刺激政策陆续出台,后期疫情对消费的影响将逐步减弱,消费将快速复苏。 Ø固定资产投资增速小幅回落。1-12月固定资产投资5.1%,预期5.0%,前值5.3%,较1-11月下降0.2%,略超市场预期。其中,制造业投资仍旧保持相对高景气水平;地产投资因销售疲软整体较弱;基建投资持续发力,增速继续回升。 Ø房地产投资和销售降幅有所收窄。12月房地产开发投资同比增长-12.2%,降幅较前值缩窄7.7个百分点,商品房销售面积同比增长-31.6%,较前值缩窄1.8个百分点,商品房销售额同比增长-27.7%,较前值缩窄4.5个百分点,房地产投资和销售降幅均有所收窄。房地产开发资金来源方面, 12月当月同比增长-28.7%,降幅较上月缩窄6.7%。房地产新开工面积同比增长-44.3%,较前值缩窄6.5个百分点;施工面积同比增长-48.2%,较前值缩窄4.4个百分点;竣工面积同比增长-6.6%,较前值缩窄13.6个百分点。目前虽然房地产资金来源方面,房地产企业融资逐步回暖,但是销售回款压力仍旧较大,房地产资金来源压力仍旧较大;房地产竣工情况有国家“保交楼”政策的推进落实支持,竣工大幅加快;但施工和新开工受疫情影响仍旧较弱。目前房地产市场整体较为疲软,房地产景气度进一步下滑。但是目前房地产支持政策持续加码出台,以及疫情防控放松,预计未来房地产市场有望逐步企稳回升。 Ø基建投资继续回升。12月份基建投资同比增长14.3%,较11月回升3.7%,基建投资继续回升。随着疫情防控放松以及稳经济政策加快落实,国内项目开工加快,加快形成实物工作量,基建投资延续回升趋势。 Ø制造业投资有所反弹。12月制造业投资同比增长7.4%,较11月上升1.2%,整体小幅反弹。一方面,国家大力发展投资高科技行业,高科技行业整体维持高景气水平,通用设备、专用设备、以及高技术产业投资依旧保持较高增速;另一方面,虽然国内外需求持续下降,国内进入主动降库存阶段,但是由于国内疫情防控放松,国内企业信心回暖,企业中长期投资有所加快,制造业投资短期有所反弹。未来一方面随着制造业企业利润增速下滑,未来企业资本开支意愿可能继续减弱;另一方面,目前国外需求增速整体呈回落趋势,国内外进入去库存阶段,制造业投资动力可能进一步减弱。因此预计后续制造业投资增速可能继续仍呈回落趋势。 对大宗商品的影响。目前需求端,国内经济短期由于疫情以及房地产市场持续疲弱,整体需求较弱;但是国内疫情防控措施放松、房地产、消费等支持政策陆续加码出台,稳经济各项措施显效,经济预期大幅回升;且基建投资持续较好,对需求端有较强的支撑。供给端,短期由于疫情影响工厂开工,工业生产放缓,整体供应端有所下降。短期国内商品供需端双弱,但是疫情防控放松以及地产支持政策持续加码出台,需求预期较好,内需型大宗商品短期有较强的支撑。此外由于美国通胀回落,美联储加息预期有所放缓,美元持续偏弱运行,短期对有色、贵金属等外需型商品有较强的支撑。 图1四季度GDP数据  资料来源:WIND,东海期货研究所整理 图2消费、投资、进出口三大驱动累计数  资料来源:WIND,东海期货研究所整理 图3工业增加值当月同比增速数据  资料来源:WIND,东海期货研究所整理 图4固定资产投资累计同比数据  资料来源:WIND,东海期货研究所整理 图5制造业投资当月同比数据  资料来源:WIND,东海期货研究所整理 图6基建投资当月同比数据  资料来源:WIND,东海期货研究所整理 图7房屋新开工/施工/竣工数据  资料来源:WIND,东海期货研究所整理 图8房地产开发投资及销售数据  资料来源:WIND,东海期货研究所整理 图9 社会消费零售总额同比  资料来源:WIND,东海期货研究所整理 图10汽车消费当月同比数据%  资料来源:WIND,东海期货研究所整理 |

|

|  |

|