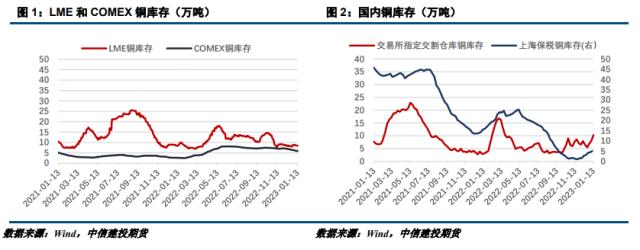

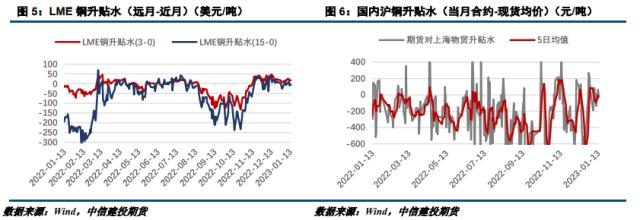

来源:CFC金属研究 摘要 观点: 乐观预期短期难证伪,节后警惕倒春寒,后市谨慎追高,等待市场情绪回归理性后的空头右侧入场机会。 理由: 宏观方面,美国去年12月CPI环比下降、同比涨幅收窄,市场对美联储2、3月加息总和的押注不到50个基点,风险偏好升温下美元指数持续走软。此外,欧元区1月份投资者信心指数有所回升,市场预期欧元区经济衰退相对温和。国内方面,去年12月CPI环比持平,同比涨幅略有扩大,社融数据有所回落,M2-M1剪刀差持续扩大,居民预防性储蓄在持续增加,而微观个体经济活动参与频率则在下降。 就业方面,截至1月7日当周,美国首次申请失业救济人数降至20.5万,低于2019年均值。初请失业金人数低位徘徊在疫情前水平,职位空缺仍然处于历史高位,支撑就业市场仍具韧性。 基本面上,供给端,国内2022年铜精矿进口同比增长8%,未锻轧铜及铜材进口量同比增长6.2%。海外方面,秘鲁Antapaccay铜矿突遭袭击封锁,短期海外供应扰动风险将持续。需求端,去年12月铜管订单有所增加,不过受疫情感染影响,当月企业开工率仍不及预期。铜箔企业开工率则显著下降,铜箔产量增幅放缓,预计1月开工率将继续下滑。本周LME铜库存减少2550吨,上期所铜库存则增加22095吨。换月交割临近结束,国内交易所仓单大幅流入,需求市场仍然疲软,国内现货升水低位运行。 从市场表现来看,市场确信紧缩政策将放缓,风险偏好稳步改善,情绪面过于乐观推涨铜价持续冲高。不过节前需求侧转弱限制价格涨势,而节后强预期面临倒春寒风险,短期铜价再度拉涨空间有限。 综合来看,短期内市场乐观强预期暂难证伪,而需求弱势仍对价格形成压制,在当前的价格水平上,谨慎追高,待市场回归理性后择机布空。 操作策略: 预计铜价高位震荡,待情绪面降温后择机布空。 风险提示:经济复苏不及预期、疫情反复、需求下滑不及预期 ? 一 行情综述 本周美国通胀数据降温,美元指数受挫持续回落,铜价偏强运行。沪铜主力运行于64650-69390元/吨区间,伦铜则运行于8640-9257美元/吨区间,周涨幅超7%。周五晚间公布的美国1月密歇根大学消费者信心指数超预期,1年通胀预期初值较去年12月显著回落,提振市场情绪,然而美国前财长发言警示经济衰退可能性,伦铜继续上行至9240美元/吨,沪铜主力则小幅回调至68760元/吨。 二 行情分析 (一)宏观经济方面 1、国外:美国通胀数据如期回落,加息预期削弱 美联储主席鲍威尔表示,物价稳定是健康经济的基础。 在通胀高企的情况下恢复价格稳定可能需要采取短期内不受欢迎的措施。 我们现在和将来都不是“气候政策制定者”。 美联储理事鲍曼认为,需要继续加息以遏制通胀,加息的规模和最终的利率峰值仍取决于数据。 美国12月季调后CPI月率录得-0.1%,为2020年5月以来首次录得负值。 未季调CPI年率录得6.5%,重回“6时代”,为连续第六个月下降,创2021年10月以来最小增幅。 未季调核心CPI年率录得5.7%,创2021年12月以来最小增幅。 掉期交易市场显示,交易员对美联储2月和3月两次会议的加息总和的押注不到50个基点。 与美联储政策利率挂钩的期货市场暗示,美联储在2月加息25个基点的可能性约为100%。 3个月期美元伦敦银行同业拆借利率(LIBOR)超过2008年金融危机的高点。 2023年第一周,美国首次申请失业救济人数小幅下降,表明尽管有高盛和Salesforce等公司裁员或计划裁员,但美国劳动力市场仍然紧张。 截至1月7日当周,首次申请失业救济的人数从20.6万降至20.5万人,低于2019年的年均水平。 最近几个月,初请失业金人数徘徊在疫情前的水平附近,表明失业人员迅速找到工作,职位空缺仍然处于历史高位。 欧元区1月份Sentix投资者信心指数公布,连续第三个月小幅回升,录得-17.5,也创下自2022年6月份以来最高值。 编撰此指数的德国市场研究机构Sentix在1月份报告中调研了1228名投资者,其中包括236名机构投资者。 报告显示,相对于此前预期经济陷入“深度衰退”,投资者目前预计欧元区经济的衰退将较为温和,也带动了整体信心指数小幅回升。 不过,投资者对于欧元区经济现状的评估并无明显好转,信心指数仍处于负值也凸显出经济前景面临的挑战之大。 2、国内:社融数据回落,m2-m1 剪刀差继续扩大 从M2-M1增速来看,12月末M2-M1的同比增速为8.1%,增速剪刀差较上期提高0.3个百分点,表明12月末货币存款活期化较上期继续下降。这种现象的背后显示出疫情导致的预防性储蓄在持续增加,不仅包括居民的储蓄,也包括企业的定期存款。此外,今年以来房地产销售的持续低迷以及疫情防控引致的微观个体参与经济活动的频率下降也一定程度造成M1同比增速与M2同比增速的背离。 2022年末社会融资规模存量为344.21万亿元,同比增长9.6%。其中,对实体经济发放的人民币贷款余额为212.43万亿元,同比增长10.9%;对实体经济发放的外币贷款折合人民币余额为1.84万亿元,同比下降17.4%;委托贷款余额为11.24万亿元,同比增长3.4%;信托贷款余额为3.75万亿元,同比下降14%;未贴现的银行承兑汇票余额为2.66万亿元,同比下降11.6%;企业债券余额为31.01万亿元,同比增长3.6%;政府债券余额为60.19万亿元,同比增长13.4%;非金融企业境内股票余额为10.64万亿元,同比增长12.4%。 (二)基本面数据图表     三 期权市场动态追踪    |

|

|  |

|