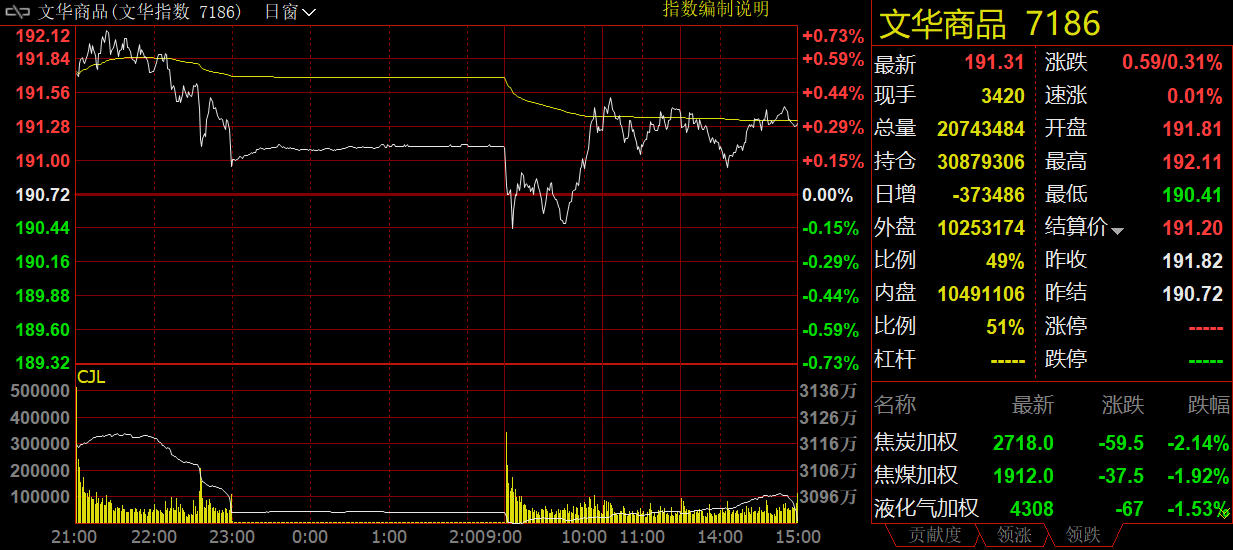

转自:新华财经 新华财经北京12月28日电(张瑶 吴郑思)国内商品28日收盘多数上涨,截至下午收盘时,追踪国内商品市场的综合指数收报191.31点,较前一交易日上涨0.59点,涨幅0.31%。上涨品种中,沪锡(207380, -720.00, -0.35%)主力合约涨超4%;沪镍(227590, -150.00, -0.07%)、玻璃(1643, 4.00, 0.24%)、菜油、淀粉(2927, -8.00, -0.27%)主力合约涨超2%;豆油、甲醇(2556, 0.00, 0.00%)、玉米(2809, 2.00, 0.07%)、棉纱、沪锌、棕榈(8118, -48.00, -0.59%)油、沥青(3804, -16.00, -0.42%)主力合约涨超1%。下跌品种方面,焦炭(2675, -24.50, -0.91%)主力合约跌超2%;液化石油气(LPG)、白糖(5748, -4.00, -0.07%)、焦煤(1864, -28.00, -1.48%)、豆粕(3839, -3.00, -0.08%)、纸浆主力合约跌超1%。 文华商品指数12月28日日内走势图  来源:文华行情系统

低库存支撑锡镍领涨 玻璃“四连阳”创近半年新高 基本金属板块28日走势分化。截至收盘,沪锡、沪镍分别收高4.77%和2.8%,领涨当天商品市场。锡镍的强势表现是对低库存因素的反应,加上对中国需求改善的预期带动伦敦基本金属28日开盘后集体跳空向上,也给锡镍期价上涨带来了助力。不过,锡市场供需双弱的基本面并没有改善,这也为锡价走高增添了隐忧。据上海有色金属交易中心分析,目前精炼锡低库存支撑锡价,供应端,锡原料供应偏紧的状态持续,进口窗口依旧关闭,国内部分冶炼厂开工率小幅回落,锡锭资源趋紧。需求端,锡价持续高位运行抑制下游采购意愿,商家畏高情绪较浓,整体交投维持偏淡局面。 玻璃27日续涨近3%,日线收获“四连阳”,盘中更是刷新了7月1日以来的新高。尽管当下玻璃库存依旧处于偏高水平,令上周玻璃期价承压,但强预期支撑下的市场整体多头氛围仍在延续,地产行业利好政策持续出台等积极因素,仍旧支撑玻璃期价自上周五以来连续走高。此外,华泰期货还指出,华北、华中地区玻璃现货产销尚可,价格有所提涨,库存有所去化,也给玻璃期价反弹走高带来的积极因素。不过,该机构也提示,玻璃高库存压力犹存,仍压制玻璃价格弹性;政府连续释放地产利好政策,短期玻璃需求很难明显改善,更利好远期需求。因此,预计玻璃价格或将维持低位振荡走势,后续需跟踪地产及国内经济恢复情况。 其他品种方面,油脂板块延续反弹,菜油、棕榈油和豆油分别收高2.1%、1.29%和1.7%,另外,玉米跟随外盘走势收高1.5%,本周以来延续反弹。 焦炭大幅回落 LPG低位震荡 焦炭期货28日大幅回落,终盘录得2.04%的跌幅,领跌商品市场。焦炭价格在弱现实需求与冬储支撑下宽幅震荡运行。据广发期货分析,目前焦炭第四轮提涨落地,焦企利润进一步好转,生产积极性提高,受到运力的影响,下游钢厂库存维持中等水平,临近年底刚需补库积极性仍较强。不过,部分贸易商考虑到焦炭后市上涨空间有限,集港意愿开始回落,随着投机情绪转弱,中间环节开始积出货,下游钢厂到货或进一步好转,市场预期也将进一步转弱,继续关注补库及海内外宏观动向,暂时焦炭市场以观望为主。 液化石油气(LPG)持续低位震荡,28日收跌1.67%。从自身基本面来看,据方正中期期分析,PDH装置利润仍处于亏损,装置开工率难以大幅提升,MTBE和烷基化装置开工率虽有所回升,但工业需求对期价的支撑减弱,LPG期价上行驱动偏弱。不过,目前属于民用气需求旺季,现货价格较为坚挺,由于期价下跌,当前贴水幅度较大,操作上不建议追空。中长期来看,中泰期货表示,成本端原油已经出现触底反弹迹象,带动进口成本进一步走高。此外,尽管现货疲软,但这一利空因素已在盘面释放,目前期货贴水仍近千元。同时随着各地正快速恢复正常生活,叠加冬季旺季需求以及盘面深贴水,LPG有望走出趋势性行情。 |

|

|  |

|