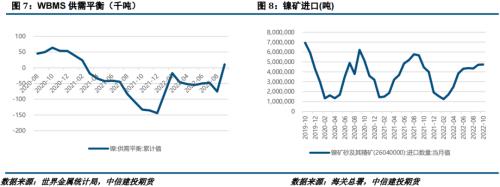

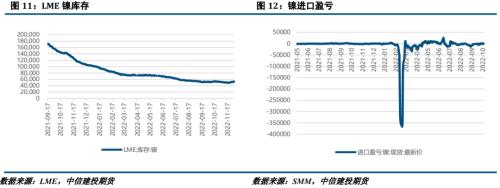

来源:中信建投(25.84 -0.42%,诊股)期货微资讯 摘要 宏观面,美联储12月加息放缓预期不断增强,国内疫情防控政策优化、楼市刺激政策接连出台,预期走强给予镍及不锈钢一定支撑。 产业方面,受镍铁厂利润承压影响,年内及节前采购预期不断走弱,镍矿价格有所下行,但受矿企挺价影响,下行幅度有限;镍铁方面,印尼镍出口税未得出结论,但市场消息称延期两年或已确认,消息面影响较为有限,供需方面,镍铁过剩有所加剧,下游钢厂减产拖累需求,镍铁或有进一步回落空间;电解镍方面,进口盈亏持续亏损,现货成交刚需采购为主;不锈钢方面,减产规模持续扩大,下游多持观望态度,地产刺激成效短期或难见到。 总的来说,宏观预期有所走强,但产业链负反馈持续,多空交织下沪镍或宽幅震荡,于不锈钢而言,消费滞后于地产竣工,地产刺激政策成效短期或难以见到,预计春节前不锈钢成交都难以看到好转,后市大概率震荡运行。NI2301参考区间190000-211000元/吨,SS2301参考区间15500-17500元/吨。 操作策略:操作上,沪镍区间操作,不锈钢轻仓做空。 不确定性风险:地缘政治,国内疫情防控政策落实情况,美联储加息50BP以上,国内地产刺激政策效果不及预期,印尼出口税税率超市场预期 一 行情回顾 本月镍及不锈钢震荡偏强。宏观方面,美国CPI及核心PCE数据不及预期,通胀见顶基本确认,市场预期美联储12月加息50BP,海外加息放缓预期推动镍价有所走强。国内方面,疫情防控措施优化,楼市利好措施频繁,同样驱动价格偏强运行。产业方面,目前镍-不锈钢产业链依然疲软,钢厂及铁厂利润承压,不锈钢厂减产规模逐步扩大。  二 价格影响因素分析 1、宏观面 1·1、国外:核心PCE不及预期,加息放缓预期增强 本周四美联储主席鲍威尔表示,利率将进一步上升,12 月就会放慢加息步伐;不想过度紧缩,不会马上降息,将在安全的水平停止缩表;仍然认为不会出现严重衰退;终端利率会略高于 9 月预期,并存在较大不确定性;足够严格的限制性政策取得了实质性进展,并将保持一段时间;只看到了劳动力需求和工资增长放缓的“初步”迹象。 就业方面,美国 11 月季调后非农就业人口 26.3 万人,好于预期,结束连续三个月下降的趋势,且薪资增速较上月有所加快,暗示着就业市场仍然非常强劲,美联储还需要继续遏制通胀。失业率连续 3 个月维持在 3.7%不变。但是,美国至 11 月 26 日当周初请失业金人数录得 22.5 万人,低于前值的 24 万人和预期的 23.5 万人。美国 11 月 ADP 就业人数录得 12.7 万人,大幅低于预期,或表明美国劳动力市场正在进一步降温。就目前就业数据来看,很难确定劳动力市场是否迎来拐点,但数据显示美联储的紧缩政策正在影响就业创造和薪资增长。 通胀方面,美国 10 月核心 PCE 物价指数月率录得 0.2%,为 2022 年 7 月以来最小增幅,不及预期。美国 10 月核心 PCE 物价指数年率录得 5%,与预期一致,低于前值的 5.1%。经济景气方面,美国 11 月 ISM 制造业 PMI 录得 49,为 2020 年 5 月以来新低;美国 11 月 Markit 制造业 PMI 终值录得 47.7。美国第三季度实际 GDP 年化季率较初值上修 0.2%至 2.9%。  1·2、国内:地产利好政策出台,国内经济景气水平总体有所回落 国家统计局11月30日公布数据显示,11月份,11月份中国制造业采购经理指数(PMI)为48%,比上月下降1.2个百分点。从13个分项指数来看,同上月相比,产成品库存指数上升,指数升幅为0.1个百分点;生产指数、新订单指数、新出口订单指数、积压订单指数、采购量指数、进口指数、购进价格指数、出厂价格指数、原材料库存指数、从业人员指数、供应商配送时间指数和生产经营活动预期指数下降,指数降幅在0.4至3.7个百分点之间。非制造业商务活动指数为46.7%,比上月下降2.0个百分点,低于临界点,非制造业景气水平有所回落。 12月1日公布的11月财新制造业采购经理指数(PMI)录得49.4,较10月回升0.2个百分点,延续了8月以来的收缩态势,显示制造业生产经营状况仍然偏弱。受部分地区疫情反弹及相关防疫措施收紧等因素影响,11月中国制造业景气连续第四个月收缩,但降幅略有收窄。疫情散发多发对供求、就业、供应链的制约加剧,企业预期明显转弱,力促经济重回合理区间是当务之急。 人民银行、银保监会出台《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,出台16条措施支持房地产市场平稳健康发展。这是央行和银保监会在房企大规模出险一年多来,首次就房地产问题出台全国性的指导文件。房地产的政策思路由保交楼转变为保交楼、优质房企。 银保监会、住建部联合人民银行发布商业银行出具保函置换预售监管资金有关工作的通知。房地产企业可向商业银行申请出具保函置换监管额度内资金,保函置换金额不得超过监管账户中确保项目竣工交付所需的资金额度的30%,置换后的监管资金不得低于监管账户中确保项目竣工交付所需的资金额度的70%。先前部分城市已有类似政策,但全国无统一标准。  2、基本面 2·1、供应转向过剩 世界金属统计局(WBMS)周三公布的报告显示,2022年1-9月期间全球镍市供应过剩1.05万吨,2021年全年为供应短缺18.03万吨。截至9月底,LME可报告库存较去年底减少4.66万吨。今年前9个月,全球精炼镍产量总计为213.83万吨,需求为212.78万吨。1-9月期间,全球矿山镍产量为229.71万吨,较上年同期增加28.7万吨。中国冶炼厂精炼镍产量减少6.22万吨,表观需求为112.13万吨,较上年同期高出9.81万吨。印尼冶炼厂精炼镍产量为78.76万吨,较上年同期高出23%。今年前9个月,全球表观需求同比增加5.46万吨。今年9月全球镍产量为25.52万吨,需求为29.39万吨。  2·2、需求疲软拖累,矿价逐步承压 本月镍矿价格小幅下降。供应端,雨季之下货源较少,菲律宾矿企挺价意愿偏强,但同时海运费价格下降也带动了CIF价格小幅走弱,Mysteel数据显示,11月菲律宾镍矿发货324万湿吨,较10月减少36%,主要原因在于天气影响。需求方面,不锈钢成交疲软拖累镍铁成交价格,铁厂利润逐步承压,下游采购镍矿动力持续不足。消息面上,WTO裁定印尼禁镍措施违反规定,印尼表示将要上诉,短期对供应端影响较为有限。展望后市,虽然镍矿供应收紧短期无法改变,但需求持续拖累之下,预计镍矿价格继续承压。SMM数据显示,红土镍矿1.5%(CIF)价格73美元/湿吨,月度跌幅0.5美元/湿吨。 库存方面,SMM数据显示,截止2022年12月2日,国内港口镍矿库存891.57万吨,较上月去库18万吨。 进出口方面,海关数据显示,2022年10月中国镍矿进口量473.95万吨,环比增加0.47%,同比增加6.25%。 2·3、印尼镍出口税未得出结论,下游钢厂减产驱动铁价下跌 本月镍铁价格下跌。供应方面,受印尼镍出口税消息扰动,印尼镍铁资源加紧回流国内,从库存看过剩有所加剧。需求方面,不锈钢成交持续疲软,下游钢厂减产规模逐步扩大,下游拿货意愿较低,年前备货意愿也较差。消息面上,印尼于12月1日召开会议讨论镍出口税,但并未达成结论,市场消息称1.确认有延期2年 2.后期关税还是以LME为基准进行加税,但多了个系数,当前商家关税=LME*0.8*镍含量*税率,暂未完全敲定 3.镍铁厂们仍然不同意加税 按照目前的进展,预计还需要2-3轮会议才能达成相关落实政策,短期看出口税政策扰动影响有限;12月4日,印尼塞梅鲁火山大规模喷发,但火山距镍主产地苏拉威西岛较远,预计影响有限。展望后市,下游持续疲软,拖累镍铁价格,预计镍铁价格仍有回落空间。SMM数据显示12月2日高镍生铁均价1340元/镍,较上月同期下跌45元/镍。 进口方面,海关数据显示,2022年10月中国镍铁进口量53.7万吨,环比减少10.88万吨,降幅16.85%;同比增加23.89万吨,增幅80.16%。  2·4、电解镍刚需成交,价格震荡偏强 本月电解镍价格小幅上涨。供应方面,11月供应端正常排产,据SMM消息西北某精炼镍厂家检修停产,预计影响产量500-1000吨,影响较小;海外进口盈亏持续亏损,进口动力不足。需求方面,电解镍成交多以刚需为主,成交热度受盘面价格影响较大,镍豆溶解利润持续为负,需求端无明显变化。预计11月镍价继续维持震荡。  2·5、不锈钢减产规模扩大,实际成交疲软 本月不锈钢现货价格小幅下跌。供应方面,受成交持续疲软影响,不锈钢厂纷纷减产,Mysteel消息显示,预计11月40家钢厂实际产量比月初排产减少15.36万吨至296.02万吨,降幅4.93%。12月至2023年1月部分钢厂因生产效益及疫情影响进行减产检修,12月国内钢厂减产幅度将进一步扩大,预计40家不锈钢厂较11月减产15-20万吨。需求方面,11月不锈钢成交持续偏弱,目前下游多持观望心态,但地产政策出台对预期有所提振,不过短期或难看到成效。库存方面,据Mysteel数据,12月1日,全国主流市场不锈钢社会库存总量67.41万吨,周环比上升3.20%,年同比下降5.13%。其中冷轧不锈钢库存总量33.98万吨,周环比上升4.39%,年同比下降18.01%,热轧不锈钢库存总量33.43万吨,周环比上升2.02%,年同比上升12.89%。本周全国主流市场不锈钢社会库存全系别均呈现不同程度的增加,一方面由于部分在途资源到港卸货入库,库存较上周有所增加;另一方面主流市场受疫情管控,出货有所影响,叠加下游需求有限,出货仍以刚需为主,因此本周库存增量较为明显。  策略 宏观面,美联储12月加息放缓预期不断增强,国内疫情防控政策优化、楼市刺激政策接连出台,预期走强给予镍及不锈钢一定支撑。 产业方面,受镍铁厂利润承压影响,年内及节前采购预期不断走弱,镍矿价格有所下行,但受矿企挺价影响,下行幅度有限;镍铁方面,印尼镍出口税未得出结论,但市场消息称延期两年或已确认,消息面影响较为有限,供需方面,镍铁过剩有所加剧,下游钢厂减产拖累需求,镍铁或有进一步回落空间;电解镍方面,进口盈亏持续亏损,现货成交刚需采购为主;不锈钢方面,减产规模持续扩大,下游多持观望态度,地产刺激成效短期或难见到。 总的来说,宏观预期有所走强,但产业链负反馈持续,多空交织下沪镍或宽幅震荡,于不锈钢而言,消费滞后于地产竣工,地产刺激政策成效短期或难以见到,预计春节前不锈钢成交都难以看到好转,后市大概率震荡运行。NI2301参考区间190000-211000元/吨,SS2301参考区间15500-17500元/吨。 操作上,沪镍区间操作,不锈钢轻仓做空。 |

|

|  |

|

微信:

微信: QQ:

QQ: