农产品分析师 张 利 从业资格号:F3003549 交易咨询号:Z0015099

报告要点:

1、整体来看,八月以来豆粕(4270, 73.00, 1.74%)的上涨是宏观面和供需面的共振导致。

2、宏观方面,我们认为,美国的通胀基本已经触顶,人民币贬值对豆粕成本的支撑已经走弱。

3、对于01合约,我们认为基差的走弱是基本确定的,而由于今年春节偏早,不排除节前备货提前展开,届时豆粕价格仍有望得到支撑。

4、对于05合约,南美大豆(5601, 37.00, 0.66%)产区天气需重点关注。

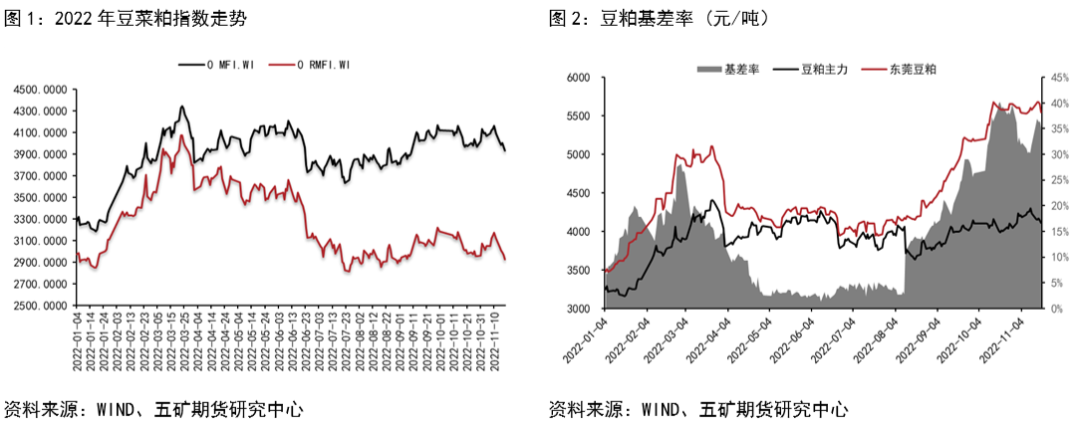

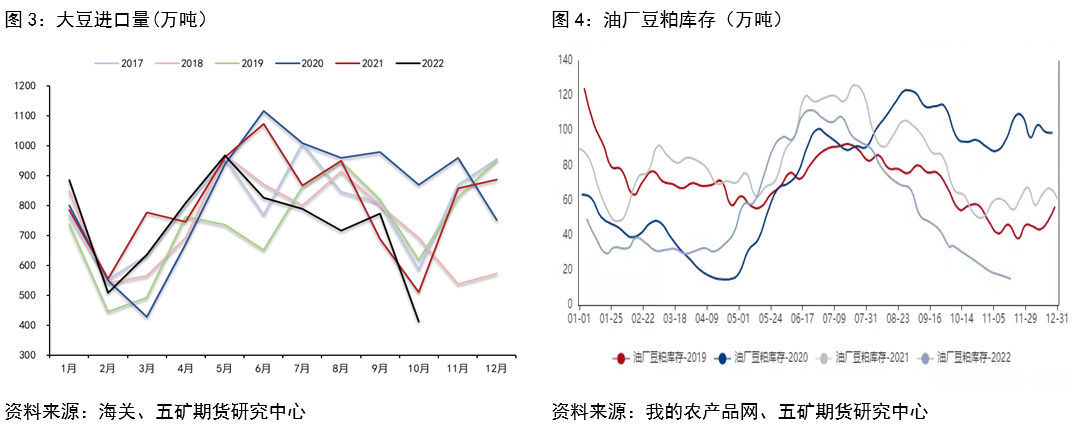

八月以来,豆粕价格大幅上涨,基差持续走强,盘面合约之间呈“近强远弱”结构。此次豆粕大涨的原因主要来自四个方面。首先,豆粕的大涨跟人民币的大幅贬值有关,我们看到八月以来,人民币汇率从6.7一度到7.3附近,在大豆进口成本区间和豆油价格区间基本稳定的背景下,豆粕成本水涨船高。第二,上半年南美大豆产区干旱令全球大豆供应减少,导致南美大豆对中国的出口明显下降,海关数据显示,中国2022年10月进口大豆仅为413万吨,远低于去年同期水平。第三,下半年美豆部分产区干旱,再次令美豆产量不及预期,令全球大豆供应雪上加霜。第四,下半年饲料产量增加,豆粕需求旺盛,这一点从豆粕的大幅去库也可以得到佐证。整体来看,这波豆粕的上涨是宏观面和供需面的共振导致。

站在当下时间点,豆粕的近远月合约或面临着不同的主要逻辑。对于01合约来讲,主要逻辑将更多地体现在期现如何回归的问题上。而对于05合约而言,主要逻辑将更多地体现在南美大豆的产量和到港问题上。 一 01合约 供应方面,目前国内大豆和豆粕库存仍处于偏低水平,现货供应仍相对紧张,但随着11月大豆船期的大量到港,中国原料的供应将逐步回归正常,豆粕的供应紧缺局面也将逐步缓解。而目前国内多数地区的豆粕基差普遍处于1000元/吨以上,因此可以预见的是,在接下来的一个多月里,伴随的01合约临近交割月,基差将出现大幅的回落。 需求方面,目前市场的采购情绪比较低迷,成交量大幅萎缩,这也反应出市场对于后期基差的悲观预期。不过值得注意的是,今年春节较早,因此也要重点关注春节前备货是否提前展开。通常情况下,春节备货在节前一个月展开,而今年的这个时间点是12月下旬,正好面临着01合约进入交割月,如果备货按时展开,又是正基差的情况下,01合约或出现抗跌的可能。

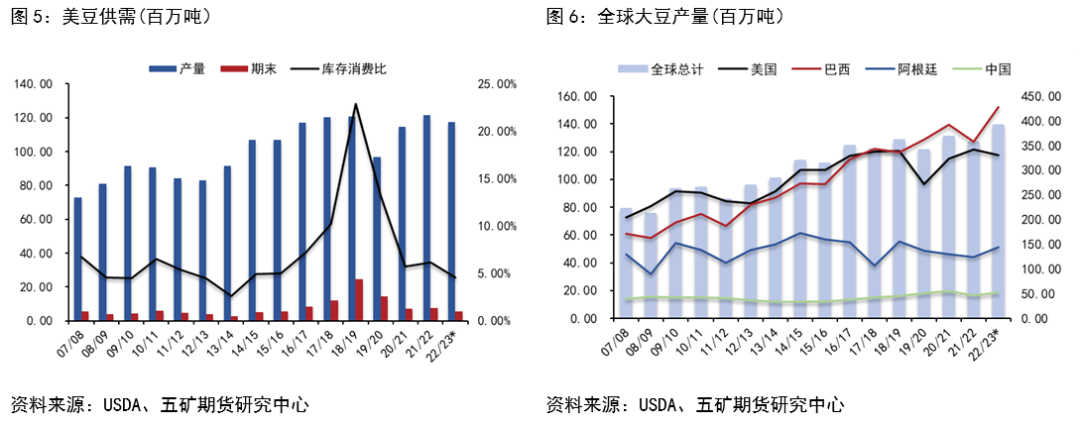

二 05合约 由于上半年南美大豆和下半年美豆的两次减产,全球大豆供应仍显偏紧,这样南美新作大豆能否丰产就显得尤为重要,市场关注点将聚焦南美大豆的产区天气上,南美天气稍有风吹草动,就可能草木皆兵。 巴西方面,11月上旬降雨很少,中旬有一些降雨,整体看下来11月降雨预计偏低。巴西中西部目前是高温天气,部分产区出现干旱苗头,这可能对早播大豆有一些影响。阿根廷方面,核心产区近期比较干旱,种植进度远远落后往年正常水平。市场数据显示,截止到上周四,阿根廷大豆播种仅为17%,而去年则为31%。整体看下来,11月的南美大豆部分产区天气确实对大豆的播种产生了一定影响,这在情绪上对CBOT大豆价格是有支撑的,但要说11月的干旱影响了南美大豆的产量还为时尚早,不过仍需引起我们的注意,在这样的情况下,12月的南美大豆产区天气值得重点关注。

三 综述 综上所述,豆粕的这波上涨主要是受到了宏观、供应和需求三方面的影响。宏观方面,美国10月CPI达到7.7%,低于市场预期的8.0%,我们认为,美国的通胀基本已经触顶,人民币贬值对豆粕成本的支撑已经走弱。对于01合约,我们认为随着大豆的大量到港,供应紧缺局面有望得到缓解,基差的走弱是基本确定的,而由于今年春节偏早,不排除节前备货提前展开,届时豆粕价格仍有望得到支撑。对于05合约,南美大豆产区天气需重点关注,11月南美大豆产区降雨偏少,阿根廷种植进度远低于正常年份,虽然初下影响产量的结论还为时尚早,但市场对南美天气升水确有较高的预期。 |

|

|  |

|