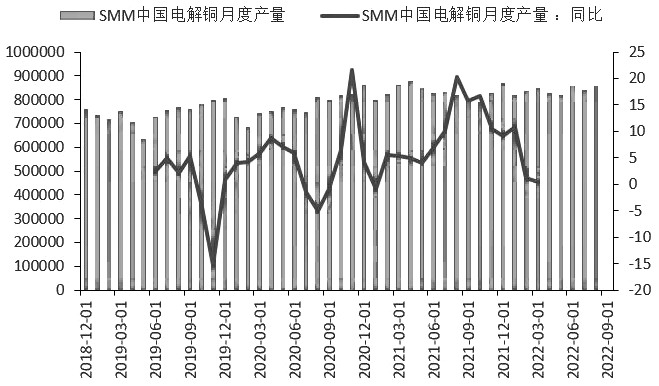

来源:期货日报 在今年美联储大幅加息的悲观预期与明年加息放缓的乐观预期交织下,沪铜(63020, 270.00, 0.43%)近期走出V形反转形态,目前主力合约期价已突破64000元/吨关口。鉴于基本面偏空,预计沪铜走高后仍将面临回调风险。  图为中国电解铜月度产量情况(单位:吨、%)

虽然前期全球部分矿企加大了对旗下矿山的投资力度,但海外铜供应端仍存在一定不确定性。LME在金属产品交割中限制采用俄罗斯乌拉尔矿冶公司及其子公司新交付铜;Antofagasta因位于智利的海水淡化厂施工平台坍塌,预计2023年铜产量减少约3万金属吨,2022年铜产量也难及此前设定的铜产量指引量。治安事件导致智利铜矿运输受阻。 就全球而言,2022年全球精炼铜产量预计增长约4.3%,2023年将增长3.6%,主要是受到中国电解铜产能持续扩张,以及刚果新建和扩建业务的支持。2022年全球精炼铜的表观用量预计增长1.9%,2023年约增长2.8%。2022年全球铜市料供应过剩14.2万吨,2023年将出现35.2万吨的过剩。 国内1—9月电解铜累计产量为761.1万吨,同比增加1.6%。其中9月精炼铜产量为90.9万吨,实现同比增加13.2%,环比增长6.1%。9月后检修企业较少,限电影响逐步趋弱,加之有新产能投产,加工费稳中有增提升了冶炼厂生产意愿,使得9月电解铜产量得到修复。预计10月电解铜产量为93.66万吨,环比增加3%,同比增加18.6%。12月份冶炼厂在赶产计划下,有望推动精炼铜产量回升至年中高位。考虑到新扩建项目投放进度不及预期,今年国内电解铜增量面临下调。预计2022年国内电解铜产量为1038万吨,同比增长4%。 进口铜方面,上半年进口窗口少有打开,进口长期亏损使得国内电解铜进口量处于偏低水平。2022年1—8月电解铜累计进口量为236.61万吨,同比增加7.38%。其中8月电解铜进口量为31.54万吨,同比增加33.49%,环比增长12.87%。9月后沪伦比值整体呈现走高态势,进口窗口在多数时间开启,9月下旬进口铜集中到货推动进口量抬升。 结合库存看,截至10月21日,三大交易所总库存263044吨。目前国内外铜库存处于历史相对低位,这对铜价构成一定支撑。近期LME亚洲仓库库存逐渐流出,进口利润偏高推动库存转向国内市场。这从库存数据上得到了体现,LME库存在进入10月下半月后回落,截至10月21日,LME库存周度减少8325吨至137325吨,比去年同期低24225吨。上期所铜库存在10月后增长明显,截至10月21日,上期所库存周环比增长25820吨至89566吨,比去年同期高49727吨。与此同时,国内冶炼厂生产恢复及进口铜集中到货推动电解铜社会库存在10月后明显增长。截至10月21日,SMM社会铜库存周度增加1.48万吨至12.51万吨,同比增加3.04万吨。 2022年全国1—8月电网工程投资额完成2667亿元,同比上涨10.7%。其中8月份电网投资428亿元,同比增长12.63%,环比增长28.14%。国网订单大多数已在11月下旬交货,部分需赶工交付的项目已基本完工。 从电线电缆行业的运行情况来看,季节性赶工赶产带动9月铜线缆开工率小幅超预期。9月电线电缆企业开工率为84.97%,环比增长3.04个百分点,同比减少增长0.65个百分点。目前电线电缆的下游下单心态谨慎,线缆企业生产节奏逐渐放慢。 今年国家提升了在电源端口的投资力度,将推动光伏、风电等其他非化石能源装机量增长,并拉动电线电缆需求回升。但国网端口仍缺乏消费亮点,将制约铜线缆开工,因此,对后期铜线缆开工率预期表现谨慎乐观。 宏观面上,目前美联储加息立场坚定,市场对美联储年底两次各加息75个基点的预期升温,全球经济衰退预期令大宗商品承压。基本面上,限电对电解铜供应的影响趋于缓和,随着产能不断释放,四季度电解铜供应有望修复。在基建投资拉动、新能源及地产竣工改善的支持下,国内铜下游消费仍具有韧性。总体而言,目前美元指数对沪铜仍有压制,而沪铜下方底部也存有支撑,预计近期沪铜以区间振荡行情为主。主力合约上方压力位64560元/吨,下方支撑位61600元/吨。 (作者单位:中国国际期货) |

|

|  |

|