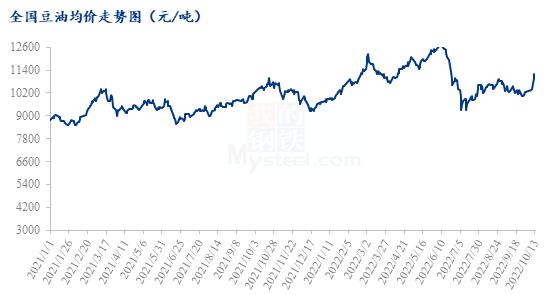

我的钢铁网 【导语】国庆前夕豆油现货紧缺,基差高垒,让本该备货的贸易商以及油厂望而却步,没曾想节中的OPEC+大幅减产决定,带动油脂产业链的整体上涨,节后供应端依然紧张,预判盘面上涨的预期愈演愈烈,更是到了如今的1800元/吨左右的高价,那近期临近11合约的交割,基差价格又该如何发展呢?豆油后期走势面临的利多利空点又有哪些呢? 节前市场供应端现货较为紧缺,基差较高,9月30日,华东现货基差为1500-1550元/吨,华北现货基差为1460-1580元/吨,华南现货基差为1250元/吨,全国一豆均价为为10233元/吨;节后至上周五10月14日,华东现货基差已至1850元/吨,华北现货基差为1530元/吨,华南现货基差为1880元/吨,现货价格为11300元/吨,总体来说,华东现货基差较节前上涨300-350元/吨,华北尚在范围之内,华南现货基差较节前上涨630元/吨,现货价格方面,全国一豆均价较节前上涨1067元/吨。

由此可见,豆油现货紧缺,引发了一系列的基差等的上涨,那么接下来的一系列问题也来啦。 问题一:面对高基差,近期市场需求几何呢?现货基差价格方面还会有所调整吗? 其实是这样的,近期市场已经给出了答案,现在已经有所调整,华北、山东、华南、华东等基差已有下跌趋势,一方面本来今年整体经济不算景气,贸易商已将需求压缩到了刚需,以及市场不确定因素较多,风险自然较大,因此基差偏高更是限制了下游的需求;所以另一方面,11月为交割月,非产业客户已开始移仓换月,期现的价格开始逐步回归,那基差做出调整也是必然的,因此基差方面会有逐步下跌的预期。 问题二:那接下来,究竟什么时间会舒缓现在的这种局势呢? 我想是这样的,前期因为俄乌冲突导致能源以及原油的上涨,带动生柴的上涨,因豆油作为欧洲美国生柴原料的添加,从而拉动豆油以及上游大豆(5757, -10.00, -0.17%)原材料的上涨,因此导致国内的负利压榨,制约了大家大豆的买船意愿,从而形成了现阶段较为紧张的趋势,随着北美大豆的逐步上市,国内榨利的逐步恢复,买船意愿逐步提高,像现阶段10月份的大豆到岗预计为570万吨左右,还是偏少的,而11月大豆预计到岗为960万吨,12月份的大豆到岗预计为860万吨,也就是在11月中后期这种紧张的趋势将会逐步得到缓解。 问题三:现阶段无论是国外宏观经济的悲观情绪的影响,还是马上得到缓解的豆油紧张趋势,都对价格产生的是利空影响,那接下来还有什么有利的因素来提振豆油的价格吗? 是的,从现在来看确实是这样的,但是可能还会有几点转机,从国际方面来看,10月12日的美国USDA报告,大豆产量还是有所减少的,超出了大家对于上涨的预期,因此对于大豆和豆油来说是有所提振的,以及10月13日发布的9月CPI同比上涨8.2%;美国9月CPI环比上涨0.4%,虽是对市场产生利空的情绪,但是,当时盘面也没有马上下跌,大家也在想是否已将11月份的美联储加息后的预期反应在了盘面,也就是说国外也在寻求有利的因素去缓解现有趋势,因此可能成为后期提振价格的动力。第二点俄乌冲突持续,能源方面紧缺后,是否还能释放新一波有利带动呢?第三点就是现在正值南美大豆种植期,近几年天气方面的影响不容忽视,拉尼娜等影响,是否也可作为后期上涨动力呢?国内方面,今年由于新冠疫情的影响大豆到岗卸港的时间的不确定性,以及或者时间的拉长,也许短期内这种情况不会得到缓解,到岗时间持续拉长?会对国内大豆库存的补充较为缓慢,因此是否也可作为价格的支撑呢?且刚刚过去的夏季并非为油脂的旺季,那四季度下游需求如有好转,是否也可加大下游的需求,从而有所带动呢? 综上所述不过是个人观点,市场实时发展,所面临的问题接踵而至,虽有预期,但还是要根据实际的发展,希望大家还是根据自身情况,谨慎为上。 |

|

|  |

|

微信:

微信: QQ:

QQ: