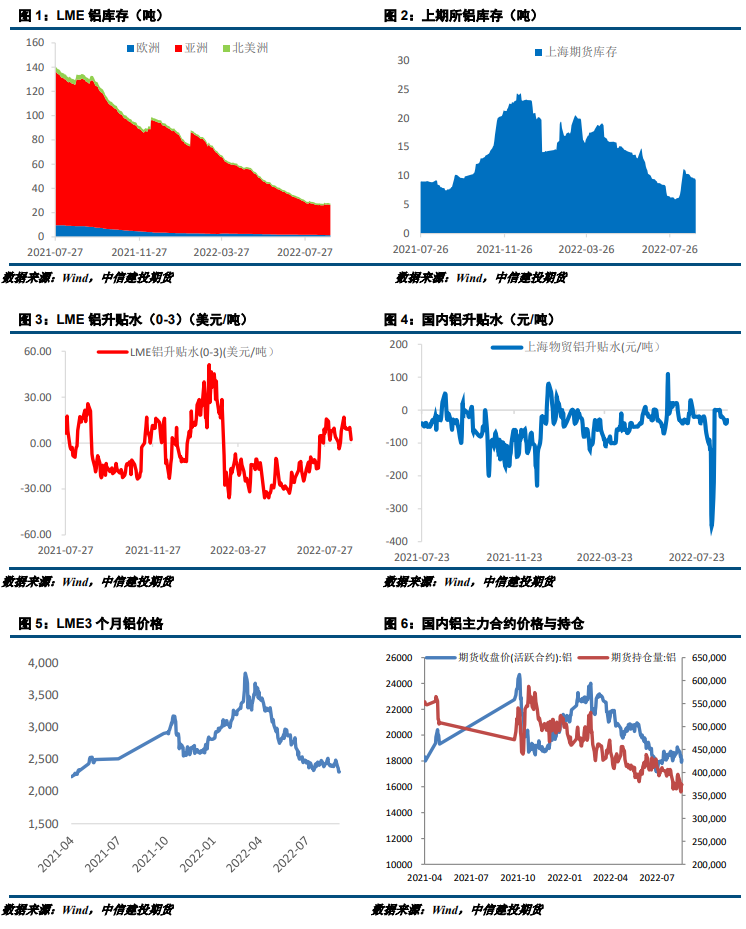

CFC金属研究 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 本报告完成时间 | 2022年09月04日 利多: 1、欧洲地区能源价格处于高位,进入秋季之后供应缺口将进一步扩大,这使得当地冶炼厂不得不面对继续减产的压力。我们预计欧洲地区将继续减产产能60-80万吨左右。 2、国内铝土矿供应仍然偏紧,氧化铝减复产并存,成本支撑仍然有效。云南地区传出限电消息,目前当地生产未受影响,消息有待进一步验证。消费端复苏迹象暂不明显,但市场对此仍有预期。 利空: 1、美国7月新增非农就业人口52.8万人,大幅超过预期的25.8万人;失业率下降至3.5%,预期为3.6%。美国7月份新增就业人数超过预期,表明劳动力需求依然坚挺,缓和了对经济衰退的担忧,并暗示美联储将继续大幅加息以遏制通胀。 2、欧洲的能源危机导致当地面临极高的通胀压力,一方面欧央行或采取更加激进的加息策略以抑制通胀。另一方面,当地高能耗企业及部分化工企业持续减产。制造业PMI值已处于收缩期,4季度面临较大的衰退风险。 小结:非农数据的良好表现以及当前仍然高企的通胀使得美联储的加息策略更加强硬。而欧洲地区的能源危机导致当地衰退的风险进一步扩大。大宗商品整体难改下行趋势,国内基本面的改善只是让铝价表现相对抗跌。基本面看供应端四川地区全面复产尚有时日,云南地区又传限电消息,供应压力暂不明显。需求端消费旺季金九银十暂未显现,但高温消退后下游及终端开工率有所回升。且铝价回落后,现货采购情绪亦有所改善,基本面边际改善。短期铝价宽幅震荡概率较大。 操作策略: 宏观情绪偏空,基本面有所改善。预计09合约下周波动区间18000-18500元/吨,操作上建议区间操作为主。 上月沪铝(18245, 260.00, 1.45%)走势呈现宽幅震荡走势,价格重心略下移。月初市场情绪略有改善,叠加库存累库并不明显,铝价震荡上行。月中,市场再次交易美联储大幅加息预期,铝价出现较大回落。而后在国内异常天气下,四川地区发生大规模减产,推动铝价走高。临近月末,鲍威尔发表鹰派言论,市场预计9月美联储加息75基点,有色板块集体回调,铝价再次出现较大跌幅。 1、国际宏观:紧缩预期再度回归,风险偏好偏弱 就业方面,美国7月新增非农就业人口52.8万人,大幅超过预期的25.8万人;失业率下降至3.5%,预期为3.6%。美国7月份新增就业人数超过预期,表明劳动力需求依然坚挺,缓和了对经济衰退的担忧,并暗示美联储将继续大幅加息以遏制通胀。自2020年4月的低点以来,美国非农就业总人数增加了2200万,恢复至疫情前的水平。其中,私营部门的就业人数较2020年2月增加了62.9万人,政府部门就业人数较疫情大流行前仍低出 59.7万。美国就业市场的复苏态势依然健康,这在一定程度上给予美联储持续紧缩的政策空间。 通胀方面,7月美国消费者价格指数(CPI)环比持平,同比上涨8.5%。同比涨幅仍维持在近40年高位,但远远低于6月份9.1%的增速。具体来看,7月份,美国整体能源价格环比下跌4.6%。然而,7月份美国食品价格同比上涨10.9%,为1979年以来的新高。此外,当月美国住房成本环比上涨0.5%,同比上涨5.7%,为1991年以来新高。住房成本的增长反映主要住宅租金0.7%的环比涨幅。整体上看,美国通胀数据的高点已经过去,但是考虑到美国通胀绝对值依然处在高位,使得美联储依然要采取货币紧缩政策,但是节奏上可以有所放缓。 市场景气方面,美国8月份Markit制造业、服务业、以及综合PMI数据均刷新两年多来新低,其中服务业以及综合PMI分别录得44.1、45,连续第二个月跌落“荣枯线”,同时创下2020年5月份来最低值。制造业PMI录得51.3,已连续五个月下降,创25个月来最低值。美国的PMI数据报告中称,8月份的数据体现出美国私营部门令人担忧的经济健康状况,在美联储激进加息进程中,利率逐步攀升,通胀压力并未大幅减弱,实质性削弱了消费者的购买力,导致了整体需求进一步萎靡。美国本土及出口海外的新订单数都大幅下降,8月份美国本土新订单量缩减程度为近两年内最高水平,新订单分项指数初值也降至48.8,创2020年5月份以来新低。 欧洲方面,欧元区公布的PMI数据也非常惨淡。数据显示,欧元区8月综合PMI初值录得49.2,高于预期的49,低于前值的49.9,创18个月新低;服务业PMI初值录得50.2,低于预期的50.5以及前值的51.2,创17个月新低。华尔街见闻提及,欧元区商业活动萎缩主要源自德国、法国这两大经济体,去掉这两位“难兄难弟”后欧元区的商业活动继续增长。 2、国内宏观:国内托底政策显现,景气周期有所回暖 1—7月份,全国固定资产投资(不含农户)319812亿元,同比增长5.7%。其中,民间固定资产投资178073亿元,同比增长2.7%。从环比看,7月份固定资产投资(不含农户)增长0.16%。 2022年7月全国各地因城施策频次有所放缓,受季节性、部分城市“断供”项目增加、项目集中网签现象减少等因素影响,7月全国地产市场活跃度再次下滑,购房者置业信心不足,市场预期走弱。2022年1-7月,商品房销售面积和金额累计同比降幅仍较大,其中销售面积同比降幅小幅扩大;7月商品房销售面积和金额单月同比降幅均扩大,较6月分别扩大10.6和7.4个百分点,单月销售规模仅高于今年4月。 2022年1-7月,人民币贷款累计增加14.35万亿元,同比多增5150亿元。7月末人民币贷款余额207.03万亿元,同比增长11%,增速分别比上月末和上年同期低0.2个和1.3个百分点。在货币供应方面,市场流动性依旧保持充裕,M2增速连续4个月保持在10%以上。2022年7月社会融资规模增量为7561亿元,比上年同期少3191亿元,环比减少4.41万亿元。1-7月,社会融资规模增量累计为21.77万亿元,比上年同期多2.89万亿元。截至7月末,社融存量334.9万亿元,同比增长10.7%,涨幅较上月减少0.1个百分点。 3、库存情况:电解铝库存月度累库0.5万吨 9月1日,国内电解铝社会库存:上海地区3.7万吨,无锡地区21.6吨,南海地区17.0万吨,杭州地区6.2万吨,巩义地区9.6万吨,天津7.8万吨,重庆0.7万吨,临沂1.7万吨,消费地铝锭库存合计68.3万吨。电解铝铝锭库存月度累库0.5万吨,这表明8月淡季消费仍显韧性。 4、持仓情况:持仓量大幅减少 截至8月31日,上期所铝总持仓357585手,较上月末403703减少46118手,上月铝价宽幅震荡为主,价格中心略有下移,总持仓量以多头减仓为主。

非农数据的良好表现以及当前仍然高企的通胀使得美联储的加息策略更加强硬。而欧洲地区的能源危机导致当地衰退的风险进一步扩大。大宗商品整体难改下行趋势,国内基本面的改善只是让铝价表现相对抗跌。基本面看供应端四川地区全面复产尚有时日,云南地区又传限电消息,供应压力暂不明显。需求端消费旺季金九银十暂未显现,但高温消退后下游及终端开工率有所回升。且铝价回落后,现货采购情绪亦有所改善,基本面边际改善。短期铝价宽幅震荡概率较大。 策略 宏观情绪偏空,基本面有所改善。预计09合约下周波动区间18000-18500元/吨,操作上建议区间操作为主。 作者姓名:王贤伟 电话:023-81157343 期货投资咨询从业证书号:Z0015983 期货从业资格证号:F3048178 |

|

|  |

|