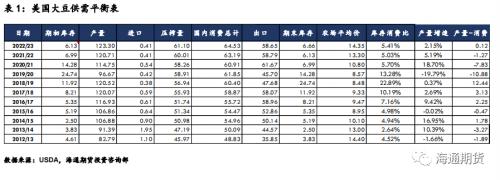

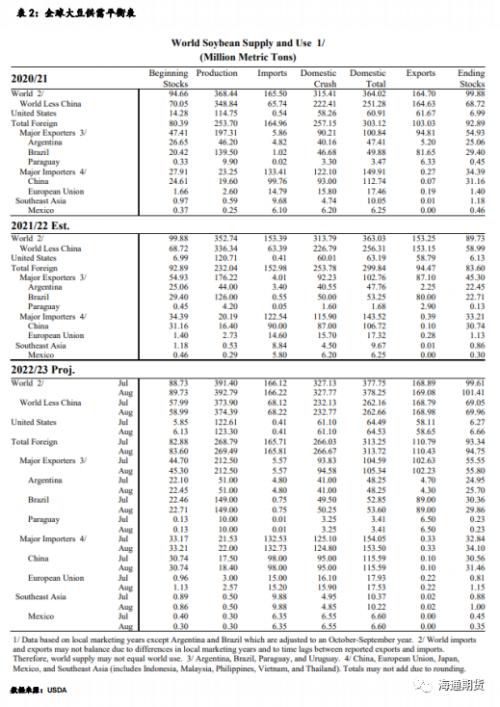

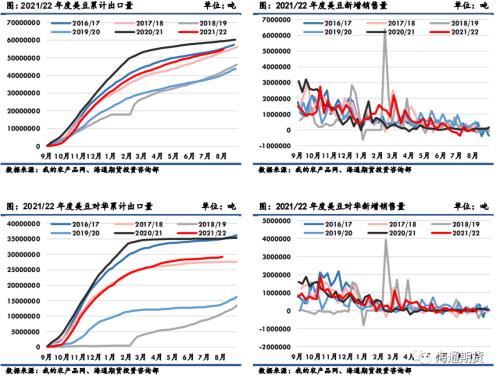

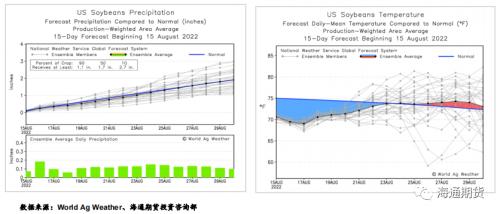

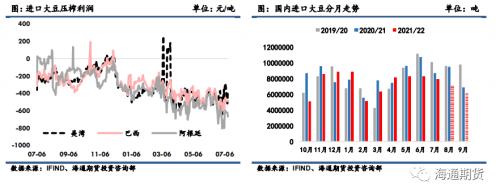

摘要 美国农业部(USDA)于8月12日公布了8月供需报告,报告上调了新作美豆产量的预估至45.31亿蒲,高于市场平均预估值45.26亿蒲,主要由于高于预期的单产数据足以弥补种植面积减少带来的影响,因此整体报告利空。美国农业部在8月的供需报告里上调了新作美豆的产量预期,库存消费比增加,美豆供应格局边际有所宽松,数据整体偏空,也对期价构成压力。8月美豆进入关键生长期,天气炒作尚未结束,且市场担忧在当前美豆优良率偏低的情况下,51.9蒲/英亩的单产是否能够兑现,因此短期期价有所支撑,回落不会顺畅。远月来看巴西和全球油料丰产预期比较强,供应转宽松的概率较大。国内原材料供应受累于二季度较差的进口利润,预计后期8-9月进口大豆量减少,叠加近期豆粕表观消费量整体稳定,豆粕有望不断去库存,豆粕基差或将维持坚挺格局。 一、USDA8月报告解读 1.1美国大豆供需平衡表 美国农业部(USDA)于8月12日公布了8月供需报告,报告上调了新作美豆产量的预估至45.31亿蒲,高于市场平均预估值45.26亿蒲,主要由于高于预期的单产数据足以弥补种植面积减少带来的影响,因此整体报告利空。新作美豆的供应取决于产量,USDA本月将美豆的单产数据调升至51.9蒲/英亩,较上个月预估上涨0.4蒲/英亩,高于市场平均预期51.1蒲/英亩。美国中西部地区从7月中旬开始一定程度上受到了干燥炎热天气的影响,未出现极端天气的情况,从预期单产来看并未对美豆前期的生长造成实质性的损害。种植面积方面,本次报告将种植面积下调至8800万英亩,较上个月8830万小亩有小幅调减,较6月报告预期减少了280万英亩,收获面积亦下调30万英亩至8720万英亩。在USDA7月数据公布时提到因为新作大豆的播种进度较慢,因为留有部分面积等待调查,因此市场预期种植面积留有一定上调空间,但这个月公布的数据却出现了环比减少的情况,不及市场预期。但是放在历史的角度上来说的话,当前的预期值依然可以达到历史第二高的水平。综合来看,单产和面积数据一增一减的情况下,新作美豆产量是出现增加,由12261万吨调升至12330万吨,增加69万吨,同时美豆期初库存也增加了28万吨至613万吨,总供应量增加了97万吨。考虑到需求方面的调增抵消一部分供应增量,美豆的期末库存由627万吨增加到666万吨,环比增加39万吨,库存消费比由5.11%上升至5.41%,整体美豆数据偏空。旧作方面,供需报告调增了2021/22年度美豆出口至5906万吨,较上个月预期小幅增加了27万吨,其余项目未作调整,由于出口推动,期末库存(新作期初库存)跟随从585万吨小幅上调至613万吨。  1.2南美大豆供需平衡表 南美方面,USDA本月将巴西2021/22年度大豆出口调降150万吨至8000万吨,抵消了上个月的调增,主要是因为来自以中国为首的进口方的需求欠佳,巴西外贸秘书处(Secex)的数据显示,今年7月份巴西大豆出口量为750万吨,比去年同期的860万吨降低13.2%。在巴西旧作库存偏低的背景下,叠加距离新作收获尚早,USDA对于出口的调降适中。新作方面,USDA将巴西国内压榨量从4950万吨调增至5025万吨,环比增加1.5%,最终期末库存较上个月下降50万吨至2986万吨。阿根廷方面,USDA将其旧作大豆进口量上调50万吨到340万吨,国内压榨量调升15万吨至4055万吨,旧作期末库存调整为2245万吨,环比上升35万吨。关于2022/23年新作大豆,报告将大豆出口量下调40万吨至430万吨,期末库存较上月增加75万吨至2570万吨。三季度开始,市场的关注点将集中在新作美豆市场,来自南美大豆减产导致供需格局紧张对大豆价格的支撑会随着美豆天气市的到来以及美豆丰产预期的兑现而逐渐减弱。巴西新作进入播种阶段需要等到9月中旬,阿根廷则要待到11月,虽然NOAA预测在北半球的秋冬季,有一定风险南美产区会出现极端天气,但这对当季无法形成可以交易的市场环境,因此USDA现在定下的丰产预期是否能兑现尚需时日验证。 1.3全球大豆供需平衡表 全球方面,USDA本月预计2022/23年度全球大豆期末库存为1.01亿吨,较上个月的9961万吨增加180万吨,增幅1.8%,主要受到期末库存增加以及新作产量进一步上调的影响。全球大豆产量上调139万吨至3.93亿吨;全球大豆出口量略微上调19万吨至1.69亿吨;全球大豆压榨量上调64万吨至3.28亿吨。库存消费比同比去年的24.72%上升至26.81%,从历史低位回升至中位水平。  二、美豆出口与压榨 美国农业部在供需报告里预测旧作美国大豆出口量为5879万吨,低于7月份预测的5906万吨,较2020/21年度出口量6152万吨减少4.68%。报告同时预计2022/23年度的大豆出口量为5865万吨,高于7月份预测的5811万吨。USDA出口检验周报显示,上周美国大豆出口检验量较一周前减少14.6%,但是比去同期提高167.4%。截至8月11日的一周,美国大豆出口检验量为744571吨,上周为871345吨,去年同期为278420吨。迄今为止,2021/22年度美国大豆出口检验总量累计达到55283872吨,同比减少5.9%,一周前同比降低6.8%。2021/22年度的第52周,美国大豆出口检验量达到美国农业部修正后预测目标的94.0%,考虑到本年度还剩下三周时间,要想实现美国农业部出口目标,意味着每周需要出口至少110万吨大豆,结合过去几周装运量以及往年同期的出口情况,完成预估装船量的压力较大,叠加7月以来美豆出口进度有所放缓,不排除USDA将在9月报告中进一步下调旧作美豆出口预估的可能。  压榨方面,7月底美国国内压榨利润回归历年高位水平,预期8月压榨量环比或延续增加趋势。美国全国油籽加工商协会(NOPA)发布的数据显示,7月份美国大豆压榨量为1.70亿蒲,比6月份增长3.4%,比去年7月份的1.55亿蒲式耳高出9.7%,但低于分析师的预期。报告前分析师平均预期7月份NOPA大豆压榨量为1.71亿蒲。 旧作年度至今美豆已经共计压榨量为19.08亿蒲式耳,按8月供需报告中预估的22.45亿蒲压榨量计算,8月美豆需完成3.37亿蒲式耳的压榨量完成年度目标。虽然近期压榨利润有回升趋势,但是比较近年同期的压榨量,完成美豆旧作压榨量目标压力较大,旧作美豆的国内压榨量后续仍有调降空间。  三、美豆生长状况 在旧作南美大豆减产,全球大豆供需格局偏紧的背景下,市场更加关注新作美豆产量是否能够修复大豆供应偏紧情况。美国农业部发布的全国作物进展周报显示,截至2022年8月14日当周,美国大豆生长优良率为58%,分析师平均预估为58%,之前一周为59%,去年同期为57%;大豆开花率为93%,之前一周为89%,去年同期为94%,五年均值为93%;大豆结荚率为74%,之前一周为61%,去年同期为80%,五年均值为77%。7月以来天气并未出现一些极端的情况,对大豆的单产未产生太实质性的损害。8月美豆进入关键生长期,美国中西部地区高温干旱天气仍在持续侵扰作物的生长,市场担忧在此情况下,当前USDA预计新作美豆51.9蒲/英亩的单产水平是否能够实现,短期因为天气炒作的影响,美豆价格或相对表现比较坚挺,回落不会很顺畅。   预报显示,未来两周的主产区降水情况有所改善,雨水可以覆盖到整个中西部地区,降雨量位于历史均值附近,美豆优良率在持续向下之后或掉头转好可能。 三、国内大豆进口 据海关数据显示,中国7月大豆进口788.3万吨,6月为825万吨。此外,据钢联对2022年9月及10月的进口大豆数量初步统计,其中9月进口大豆到港量预计为610万吨,10月进口大豆到港量预计为720万吨。预计2022年8月份国内主要地区油厂进口大豆到港量共108.5船,共计约705.25万吨(本月船重按6.5万吨计)。进入到二季度后进口大豆压榨利润持续走低,打击了压榨商对大豆的需求,对应三季度国内进口大豆到港量预期缩减,因此预期8-9月国内大豆将延续去库存态势,同时在未来两个月豆粕表观消费量维持相对平稳情况下,豆粕库存有望进一步下降,豆粕基差或维持坚挺格局。    四、总结 美国农业部在8月的供需报告里上调了新作美豆的产量预期,库存消费比增加,美豆供应格局边际有所宽松,数据整体偏空,也对期价构成压力。8月美豆进入关键生长期,天气炒作尚未结束,且市场担忧在当前美豆优良率偏低的情况下,51.9蒲/英亩的单产是否能够兑现,因此短期期价有所支撑,回落不会顺畅。远月来看巴西和全球油料丰产预期比较强,供应转宽松的概率较大。国内方面,原材料供应受累于二季度较差的进口利润,预计后期8-9月进口大豆量减少,叠加近期豆粕表观消费量整体稳定,豆粕有望不断去库存,豆粕基差或将维持坚挺格局。 |

|

|  |

|