前言:备受瞩目的美联储7月加息靴子落地,北京时间7月28日凌晨2点,美联储7月决议声明美联储上调联邦基金利率75个基点至2.25%-2.5%区间,为连续两次加息75个基点。这使得6-7月累计加息达到150个基点,幅度为1980年代初保罗-沃尔克执掌美联储以来最大。 本轮美联储加息前期已被消化,本次加息大宗商品开始反弹 随着美联储加息开始,自2020年开始的商品牛市可能已经结束。但从长期的角度来看,美联储加息会抑制大宗商品的需求,大宗商品长线来看偏空。但从短期内来看,由于俄乌冲突,全球饲粮偏紧的格局下,大宗商品的农产品(6.01 +0.50%,诊股)类很难直接进入下行通道。再叠加前期美联储加息的利空已被上一轮交易消化完毕,本次加息属于偏利多行为。 大宗商品反弹背景下,逐渐回归基本面 当前大宗商品随着美联储加息落地后,大宗商品短期内出现反弹趋势,美联储加息落地后油脂板块上涨明显,各产品随自身基本面强弱开启不同的上涨。预计待这波美联储加息消息消化完毕,大宗商品将逐渐回归基本面。 近月菜油基本面偏强,与相关产品拉开价差  2022年1-6月中国菜油进口量为55万吨,同比2021年1-6月中国菜油进口量减少64%。21/22年加籽减产下当前低库存,叠加俄罗斯出口油菜籽禁令颁布,分配给中国的菜籽和菜油处于极低值,当前国内菜油仍处于供应偏紧态势。菜油最重要的进口地区,近期华东地区暂无大量新增菜油到港,菜油库存下降明显。从全国菜油进口总量来看,国内菜油自21年底进口量一直处于偏低态势,短期内菜油进口供应量难以大量增加。  2022年1-6月全国进口菜籽压榨产菜油量为25.4万吨,较2021年1-6月减少27.81万吨,减少52.26%。021/22年度加拿大油菜籽预估产量为1260万吨,同比减少34.4%,为13年的新低。同时,2021/22年度油菜籽含油率预估为41.9%,2020年为44.1%,近五年的平均含油率为44.4%。2021年加拿大油菜籽的含油率为18年来的最低值。菜油自身新季加籽减产,导致全球菜籽供应偏紧,国内进口菜籽及菜油利润倒挂,沿海油厂菜籽买船不积极,沿海油厂压榨菜籽产出菜油处于低位。   由于进口菜籽因前期榨利倒挂影响,国内菜籽的进口量处于极低水平。同时,国内直接进口菜油量大幅减少,当前菜油现货处于偏紧态势,基本面优于相关油脂,菜油现货与豆棕现货价差持续拉开。 远月菜油预计增量,呈现近强远弱格局 加拿大统计局7月6日发布的调查报告显示,2022年加拿大油菜籽播种面积估计为2140万英亩,高于3月份预测的2090万英亩国内。油厂把目光转向2022/23年新季加拿大油菜籽,目前5-9月菜籽进口不积极,未来预计11月后,菜籽将有大量到港。  根据Mysteel调研显示,2022年四季度进口菜籽为12-14条船,10月后进口菜籽陆续到港,通过运输、卸港和压榨周期后,11月国内进口菜籽压榨产出菜油或激增。10月待新季加籽及菜油到港后或出现转折点。短期内菜油需求仍因价格因素被持续压缩,预计11月后加籽大量到港后,菜豆价差或将进一步走缩,菜油消费或将好转。   由于当前国内菜油现货偏紧叠加10月前供应难以改善,现货基本面处于偏强态势。预计11月后菜油供应偏紧的态势或将缓解,菜油整体呈现近强远弱的态势。 总结及展望:美联储加息符合预期背景下,短期内大宗商品小幅上涨,但从长期来看,菜油难有大幅上涨的动力;从菜油自身基本面来看,因国内现货偏紧及10月前菜油供应难以改善,支撑菜油基差价格。从相关产品价差来看,10月前菜油或强于相关品种;从月间来看,短期内菜油呈现近强远弱格局。 菜油未来关注点及多空条件 多:俄乌局势紧张、全球粮食危机、各国持续禁止饲粮出口、加拿大油菜籽减产、国产菜籽持续上涨、美豆种植天气恶化、加籽低库存、俄罗斯菜籽持续禁止出口、印尼棕榈油消息反复、菜籽买船不及预期等 空:俄乌局势缓解、全球粮食危机缓解、各国打开出口禁令限制、加息、缩表、美豆种植天气改善、加拿大油菜籽增产、国产菜籽增产预期、俄罗斯菜籽出口不再受限、沿海油厂开机率上升、储备轮出增量等 |

|

|  |

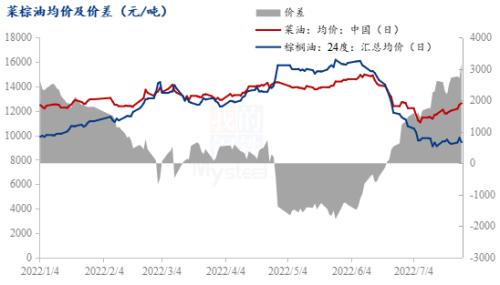

|