光期研究:中证1000股指期货合约解读及应用场景 重要提示 本订阅号所涉及的期货研究信息仅供 专业投资者客户参考,用作新媒体形势下研究信息和研究观点的沟通交流。非 专业投资者客户参考,用作新媒体形势下研究信息和研究观点的沟通交流。非 专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。 专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。 不会因关注、收到或阅读本订阅号推送内容而视相关人员为 不会因关注、收到或阅读本订阅号推送内容而视相关人员为 的客户。 的客户。 主要观点: 2022年6月22日中国金融期货交易所制定了《中证1000股指期货合约》(征求意见稿),现向社会公开征求意见。本专题针对中证1000股指期货合约相关信息进行梳理,并提供相关参考意见。 合约内容:从合约内容上看,中证1000指数期货与中证500股指期货相似度较高,合约设计相对一致,合约设计与现存合约相对一致有利于投资者快速接纳并参与新品种使用; 在风格轮动方面应用前景宽广:中证1000指数的行业风格属性、涨跌表现与活跃度与上证50、沪深300、中证100指数的反差明显,且较现有的中证500更加特征明显,针对以中证1000和国证2000为代表的中小市值品种,中证1000股指期货在风格轮动方面发挥套保对冲作用与指数替代的有效性更加明显,使用前景宽广,对现存品种的完善有利于股指期货市场整体流动性整体性提升; 中证1000与中证500:这两个指数在属性上具有较高相似度,且中证500与国证2000指数的在指数涨跌表现与活跃度上的相关性更加明显,在此之前中证500是现存三大期货品种中对于中小市值品种代表性最优的,后期代表性更强的中证1000上市或对中证500股指期货的流动性来一定分流; 应用场景:就中证1000指数期货自身而言,当前其估值、分红水平与对应成长行业的发展前景,均具有明显配置价值,是对现有股指期货品种的完善与丰富,对于具有针对中小市值品种进行套保对冲和多头替代的机构投资者是重要的金融衍生品工具。 美国罗素2000股指期货发展历史参考:参照美国中小盘指数罗素2000指数期货上市以来的市场表现,未来中证1000指数期货或将与现存的具有中小市值属性的中证500指数期货在活跃度上存在持续负相关性,这种分流作用在上市初期最为明显,而后趋于稳定但将持续存在,但其整体活跃度变化趋势将与现货指数在市场上的活跃程度保持一致。 一、合约介绍 2022年6月22日中国金融期货交易所制定了《中证1000股指期货合约》(征求意见稿)、《中证1000股指期权合约》(征求意见稿)、《中国金融期货交易所中证1000股指期货合约交易细则》(征求意见稿)和《中国金融期货交易所股指期权合约交易细则》(修订征求意见稿),向社会公开征求意见。本专题针对中证1000股指期货合约相关信息进行梳理,并提供相关参考意见。

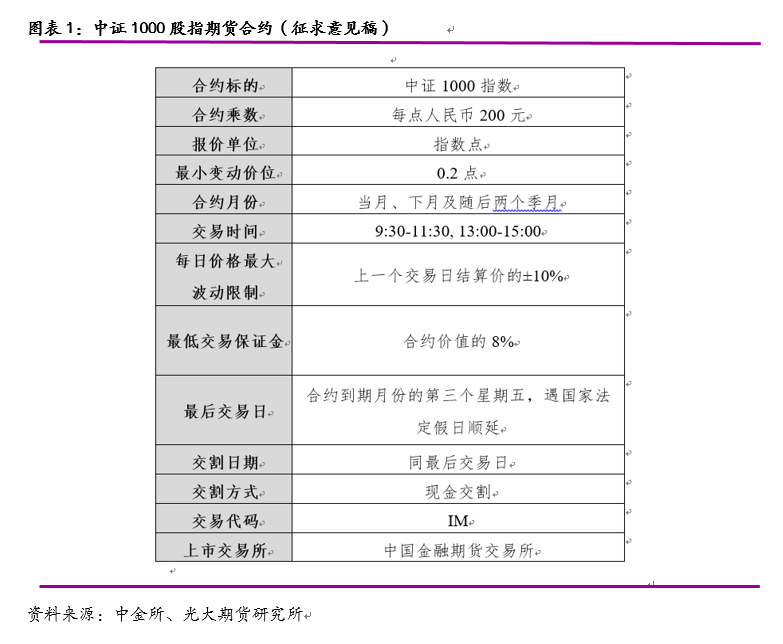

整体来看,中证1000股指期货合约内容与中证500股指期货合约基本一致。从合约内容来看,合约的交易代码为IM,合约的合约乘数为每点人民币200元,合约的最小变动价位为0.2指数点,合约交易报价指数点为0.2点的整数倍。合约的合约月份为当月、下月及随后两个季月。交易时间与其他股指期货合约交易时间一致。在保证金比例方面,我们认为中证1000保证金或与中证500保持一致,一方面是由于合约设计的一致性,另一方面如此一来合约价值也整体类似。 在风险管理方面,合约的每日价格最大波动限制是指其每日价格涨跌停板幅度,为上一交易日结算价的±10%。合约实行持仓限额制度:1)客户某一合约单边持仓限额为1200手;2)某一合约结算后单边总持仓量超过10万手的,结算会员下一交易日该合约单边持仓量不得超过该合约单边总持仓量的25%。进行套期保值交易和套利交易的持仓按照交易所有关规定执行。 二、中证1000与其他指数对比 中证 1000 指数选取中证 800 指数样本股以外的规模偏小且流动性好的 1000 只股票组成,与沪深 300 和中证 500 等指数形成互补。该部分我们将对中证1000指数与其他指数的对比情况进行具体介绍。 1、中证1000与中证500对比 在已有的上证50、沪深300与中证500股指期货品种当中,中证1000指数从指数性质与表现方面与中证500相似度最高,我们将主要将先将中证1000与中证500进行对比,而后再将中证1000与所有主要指数进行横向比较。

首先,从权重股市值与行业属性看,中证1000与中证500的指数的成分股多为中小市值品种,有别于上证50与沪深300的中大市值品种。其次从行业集中度来说。中证1000与中证500的权重行业相对平均与分散,最大权重行业的权重比例在10%左右,且权重行业较为分散,以医药、电子、基础化工与计算机等偏成长类行业为主,与上证50和沪深300权重行业相对集中、价值类行业权重比例相对较高的表现有所不同。 2、中证1000与各类指数关系 其次,从中证1000与各类指数的横向比较可以发现,在指数表现上中证1000与中证500、国证2000表现的相关性最明显,其中中证1000与国证2000指数的相关性最优,与上证50与中证100具有轻微负相关性。从成交活跃度看,中证1000与国证2000具有明显正相关性,与上证50、中证100与沪深300具有明显的负相关性。各类指数涨跌与活跃度之间的分化凸显了市场对于中证1000指数存在客观需求。

3、中证1000与各类指数估值水平

从估值水平看,中证500、中证1000与国证2000三个指数是当前所有指数中估值水平相对较低的,均处于历史地位,且分红水平处于历史较高水平,从估值维度看性价比较高。 三、美国罗素2000股指期货历史参考 除了将中证1000与国内各类指数的比较外,我们还可以参考2017年上市的美国CME迷你罗素2000指数期货,其在上市初期与上市至今的表现对于中证1000股指期货也具有参考性。 罗素2000指数是代表市场上的中、小型股的市值指标,与美国的纳斯达克指数、道琼斯指数与标普500指数一样是其重要的股票价格指数,其中小市值权重为主的特征与中证1000在功能使用场景方面具有很强的可比性。

从美国罗素2000指数期货上市来的市场表现我们发现:1)在罗素2000指数期货上市初期,其成交与持仓活跃度均出现明显提升,部分分流了其他品种的流动性;2)各品种中其中受影响最明显的是标普500指数期货,也就是在之前的三大指数(道指、纳指与标普指数)中中小市值属性最强的品种,罗素2000与标普500指数期货活跃性的负相关性今年持续存在;3)罗素2000指数期货活跃度整体与现货指数活跃度表现一致。这些对于规律对于中证1000指数期货上市后的运行特征具有较强的参考性。

四、中证1000指数股指期货相关参考 2022年6月22日中国金融期货交易所制定了《中证1000股指期货合约》(征求意见稿),现向社会公开征求意见。本专题针对中证1000股指期货合约相关信息进行梳理,并给与相关参考意见。 1.合约内容:从合约内容上看,中证1000指数期货与中证500股指期货相似度较高,合约设计相对一致,合约价值与设计与现存合约相对一致有利于投资者快速接纳并参与新品种; 2.在风格轮动中应用前景宽广:中证1000指数的行业风格属性、涨跌表现与活跃度与上证50、沪深300、中证100指数的反差明显,且较现有的中证500特征更加明显,在这点上针对以中证1000和国证2000为代表的中小市值品种,中证1000股指期货在风格轮动选择中发挥套保对冲作用的有效性更加明显,使用前景宽广,有利于股指期货市场整体流动性整体性提升; 3.中证1000与中证500:这两个指数在属性上具有较高相似度,且中证500与国证2000指数的在指数涨跌表现与活跃度上的相关性更加明显,在此之前中证500是现存三大期货品种中对于中小市值品种代表性最优的,后期代表性更强的中证1000上市或对中证500股指期货的流动性来一定分流; 4.应用场景:就中证1000指数期货自身的应用场景而言,当前其估值、分红与对应成长行业的发展前景而言,均具有明显配置价值,是对现有股指期货品种的完善与丰富,对于具有针对中小市值品种进行套保对冲和多头替代的机构投资者是重要的金融衍生品工具。 5.美国罗素2000股指期货发展历史参考:参照美国中小盘指数罗素2000指数期货上市以来的市场表现,未来中证1000指数期货或将与现存的具有中小市值属性的中证500指数期货存在持续负相关性,这种分流作用在上市初期最为明显,而后趋于稳定但将持续存在,但其整体活跃度变化趋势将与现货指数在市场上的活跃程度保持一致。 |

|

|  |

|