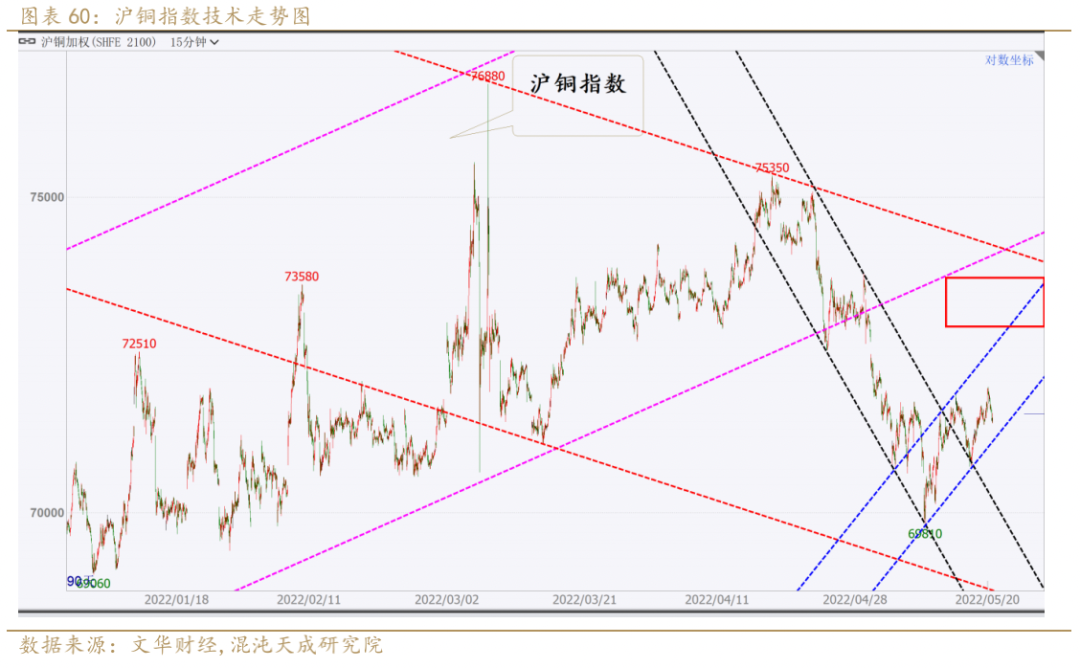

2022年5月21日 工业品-有色:铜 上涨定位仍是反弹 观点概述: 美联储提速紧缩态度坚决,6月继续加息50基点已是大概率,市场预期较足,下次议息会议前是个空挡期,而欧洲在高通涨的压力下,加息表态也逐渐强硬,美元指数回落,货币收缩的压力暂时放缓。 供给端当前压力不大,智利一季度矿山产量不及预期,且国内疫情影响废铜的回收与转运,废铜表现较为紧缺,精废价差偏低,废铜供给与废铜制杆开工同比滑明显。 问题主要处在需求端,国内疫情冲击,4月国内需求数据普遍偏差,地产销售不佳,新开工与竣工表现延续疲软,汽车产量大幅下滑,家电、电子表现乏善可陈,国内的需求恢复有待观察。海外方面,欧美制造业扩张放缓,当前数据看,仍有韧性,但随着美联储的强力紧缩政策,衰退担忧上升。 数据上,近期铜的驱动有所减弱,LME 铜库存持续累积到18万吨附近,进口窗口持续开启,近期报关流入有所增加,但进口报关速度缓慢,现货仍旧保持较高水平,预计随着上海的逐步解封,报关流入将逐步提速,国内紧缺压力有望缓解。 美联储强力紧缩预期仍在,国内疫情的干扰使得稳增长存在不确定,虽然刺激众多,但恢复的节奏仍然有待观察,俄乌冲突导致欧洲衰退的担忧渐起,供需驱动有所减弱,当前铜价上涨定位仍是反弹,沪铜

指数压力位73500一带,关注反弹布空的机会。 后期密切关注,国内疫情防控的成果及防控政策的进展。 策略建议: 趋势:逢高试空; 跨期:进口流入估计增多,国内跨期正套建议逐步兑现; 跨市:观望 风险提示: 其他宏观风险; 供给端突发干扰;

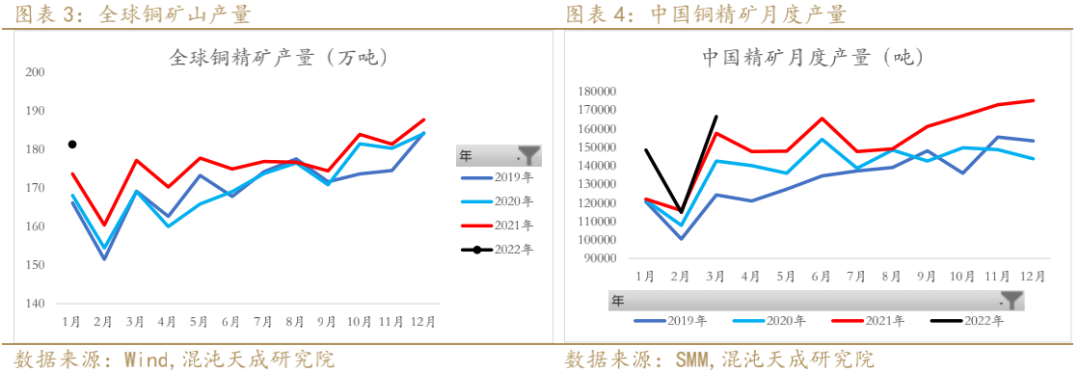

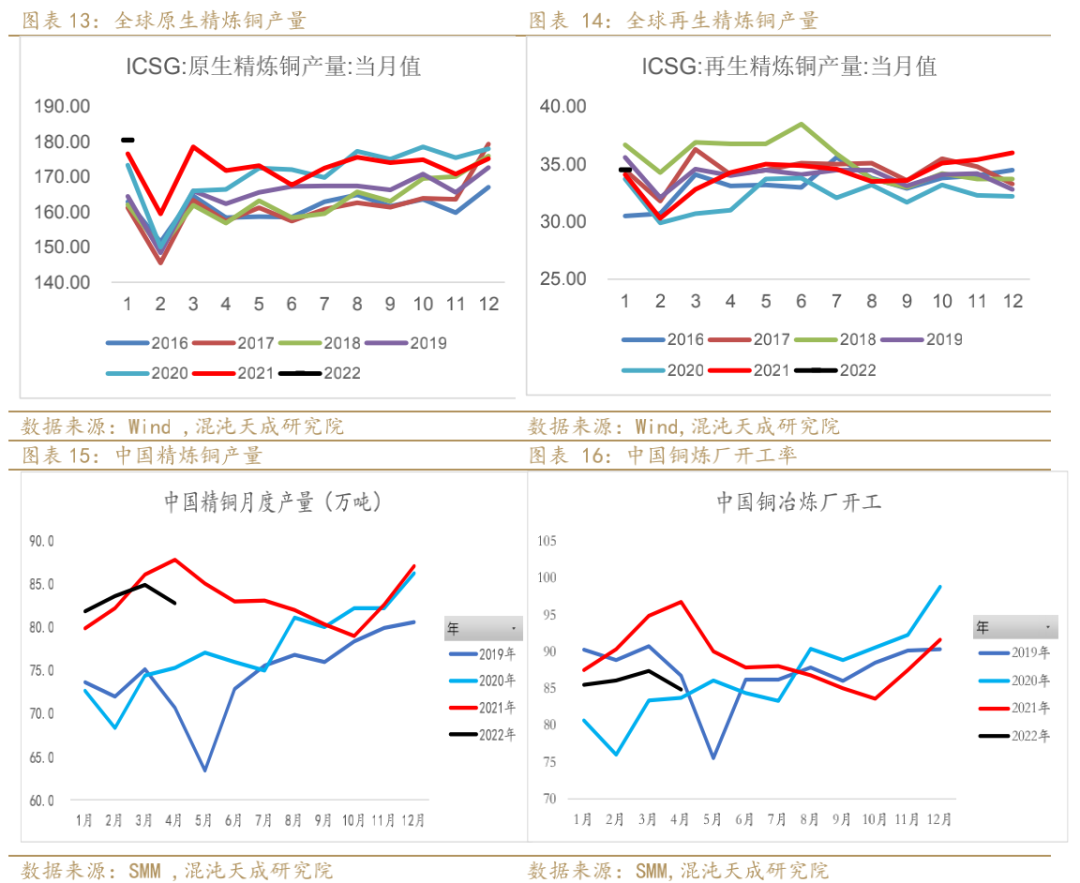

供给端:整体供给压力不大,进口开启,国内现货紧张状况有望缓解 1、 铜精矿及废铜: 1)、进口铜精矿TC微弱回落0.72至78.56美元/吨

2)、铜精矿:国内及进口铜精矿同比均有提升

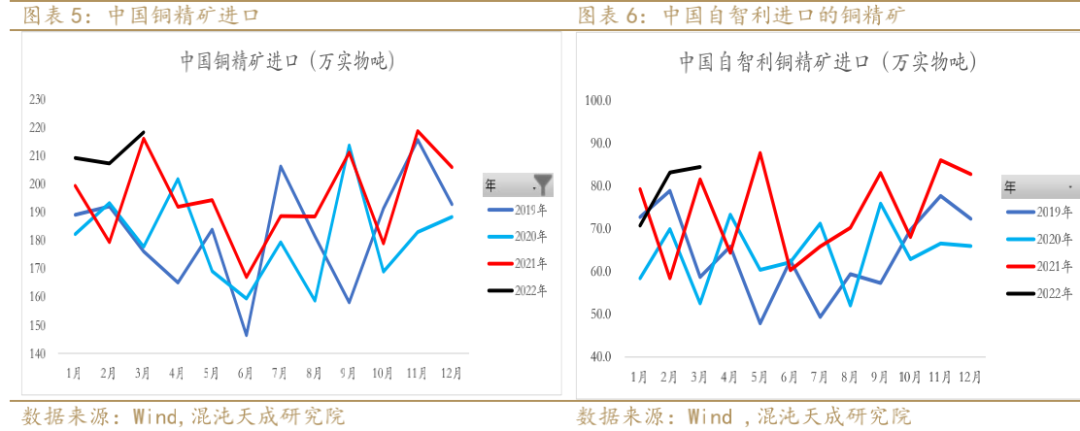

3)阳极板进口量:一季度阳极板进口显著提升

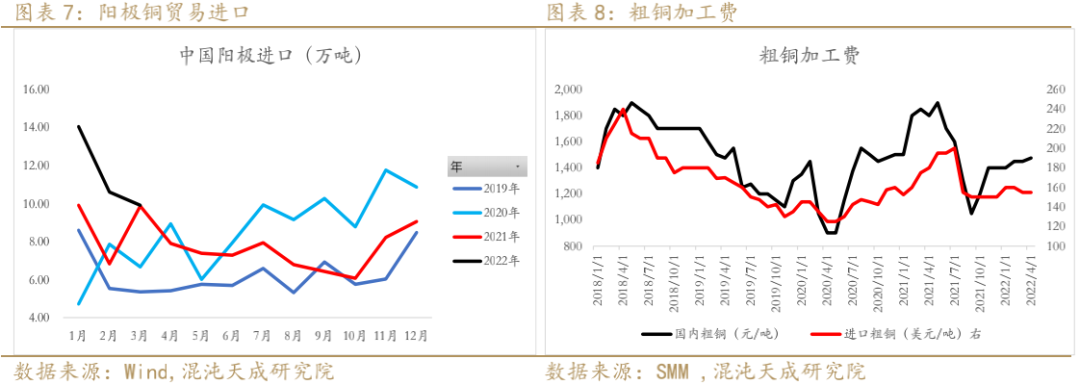

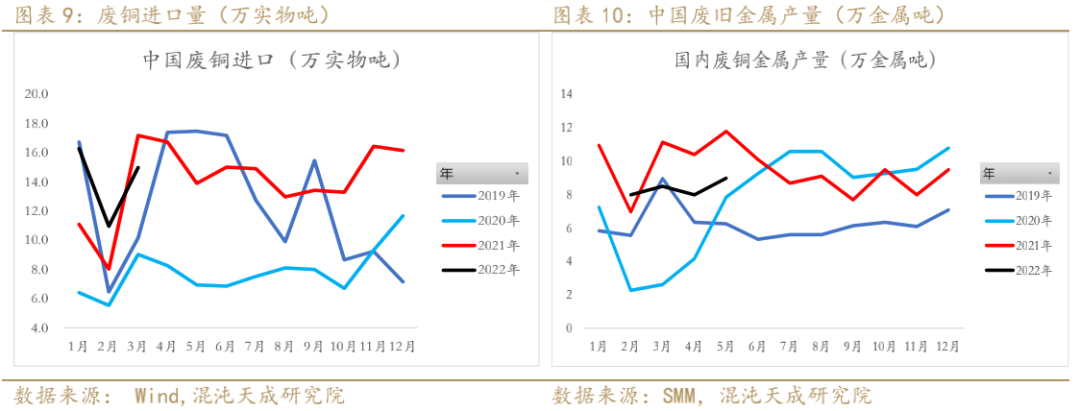

4)、国内疫情干扰废旧回收与运输,废铜供给偏紧

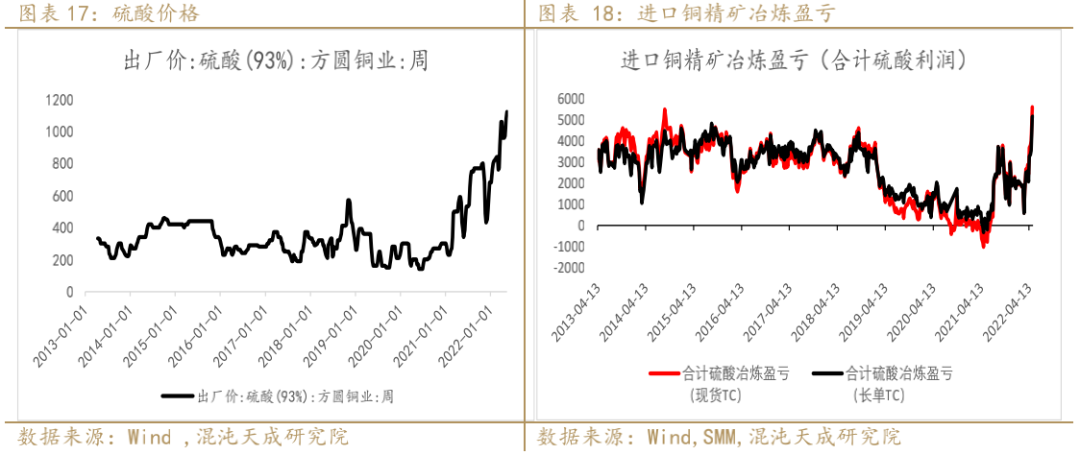

2、冶炼端:TC上升,内外比价有所修复,副产品硫酸价格高位,冶炼利润高位

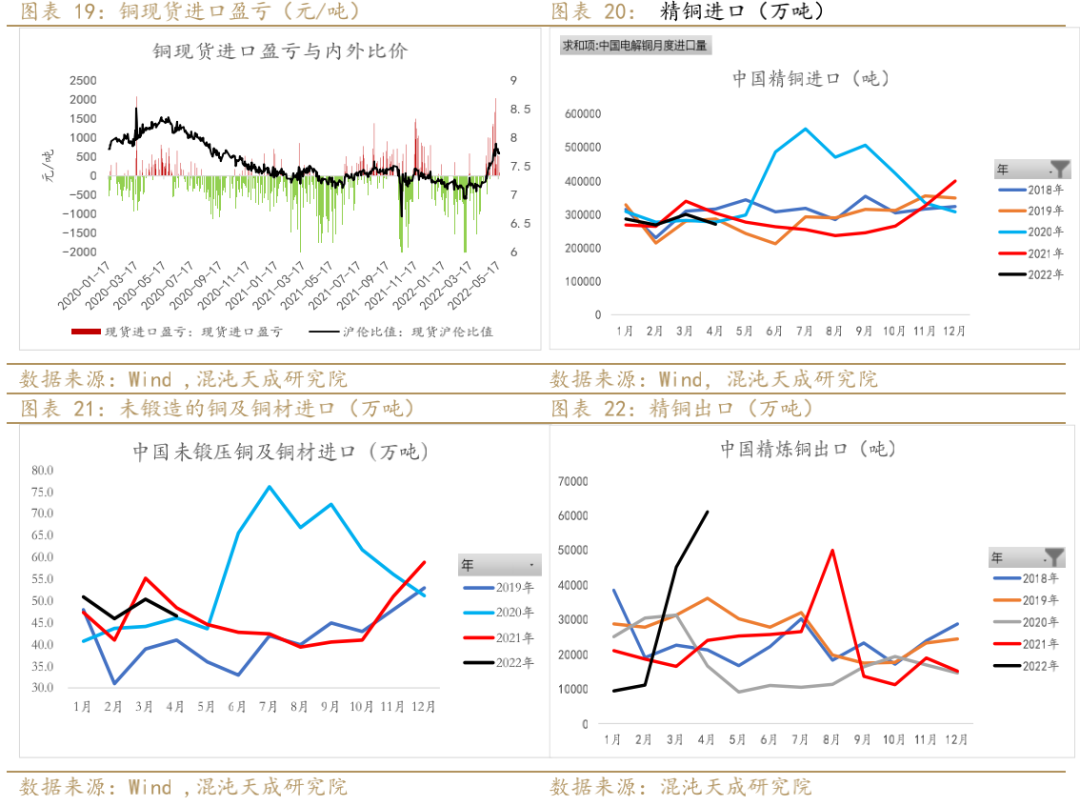

3、进出口:进口窗口开启,预计报关流入显著增多

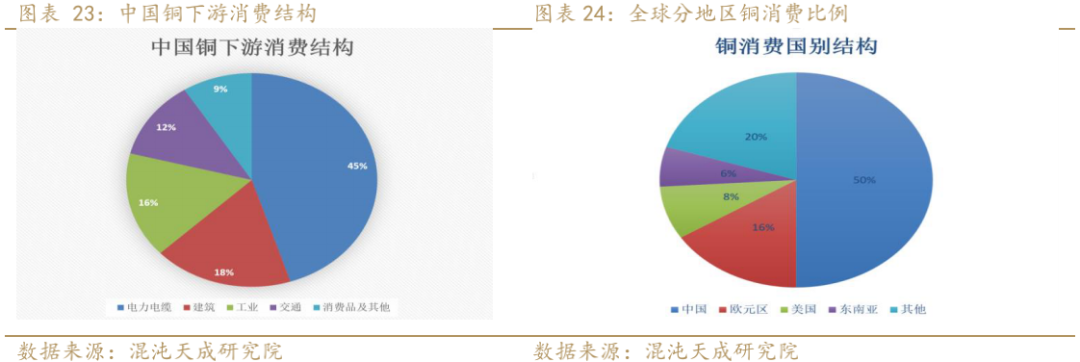

二 铜材加工与终端消费:欧美制造业扩张放缓,国内疫情冲击下的需求恢复有待观察 1、铜下游消费结构

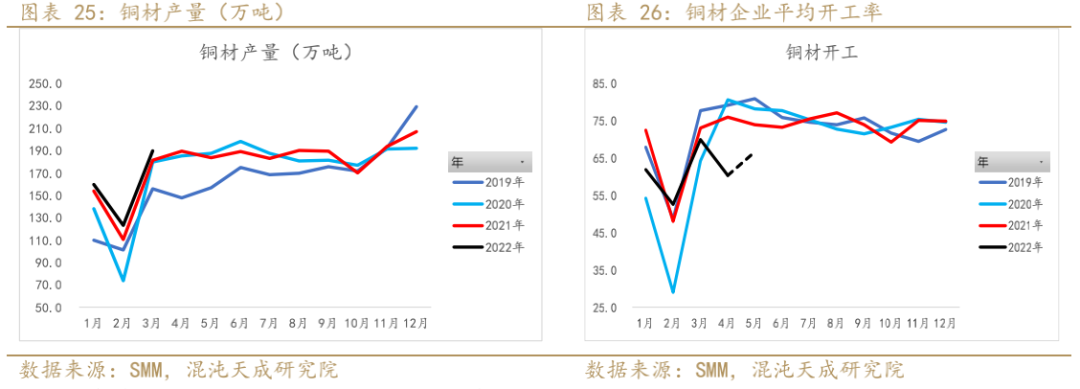

2、疫情冲击,铜材开工大幅下滑,疫情缓解恢复状况有待观察

3、疫情影响,铜杆及线缆开工同比显著下滑

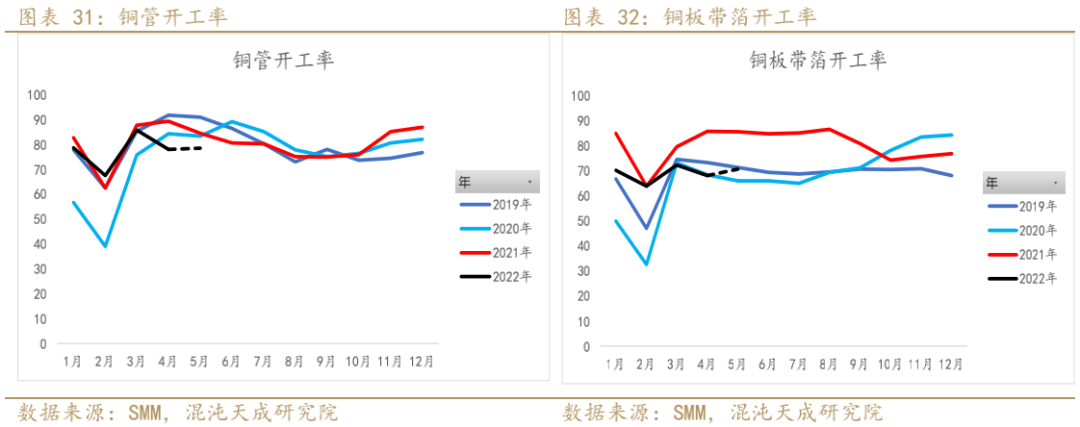

4、铜管及板带箔开工同比下滑

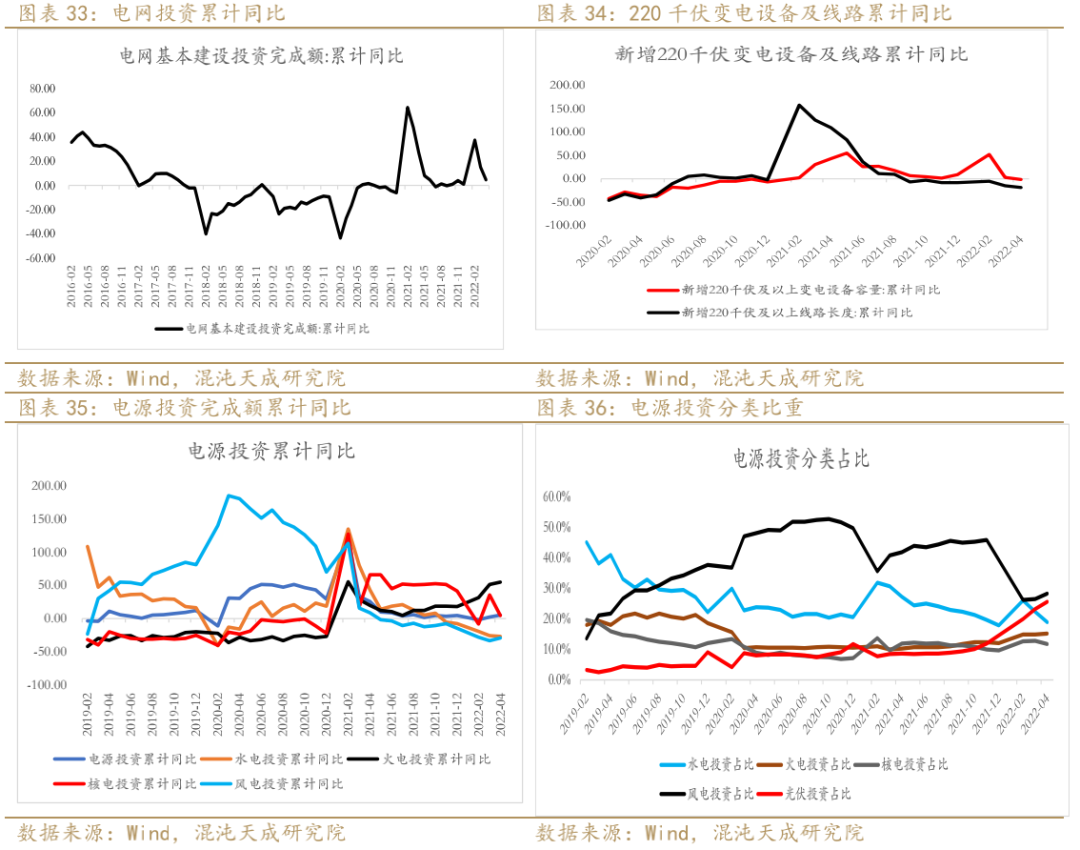

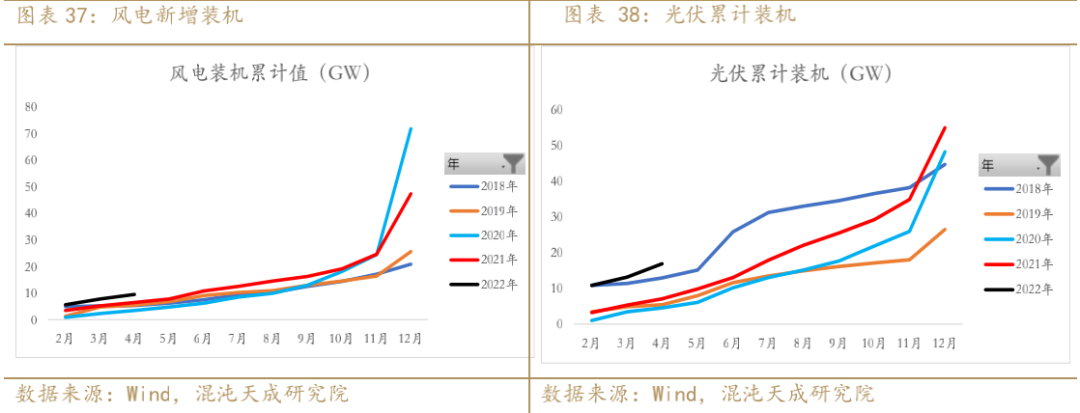

5、电网与电源:电网投资同比增速回落,电源投资及装机方面光伏是亮点

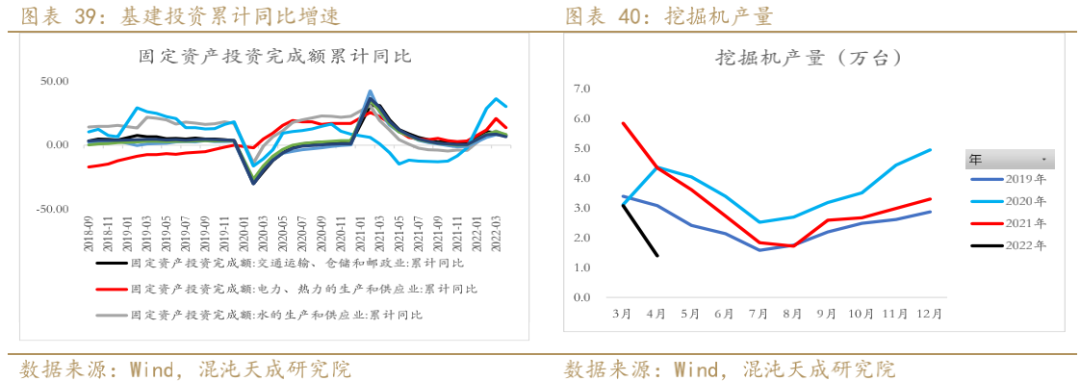

6、基建:4月基建投资增速略有回落

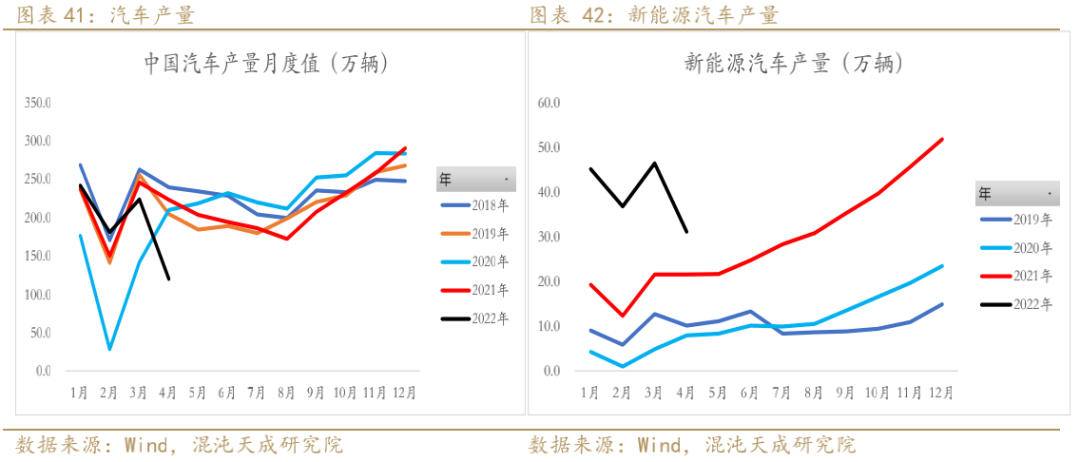

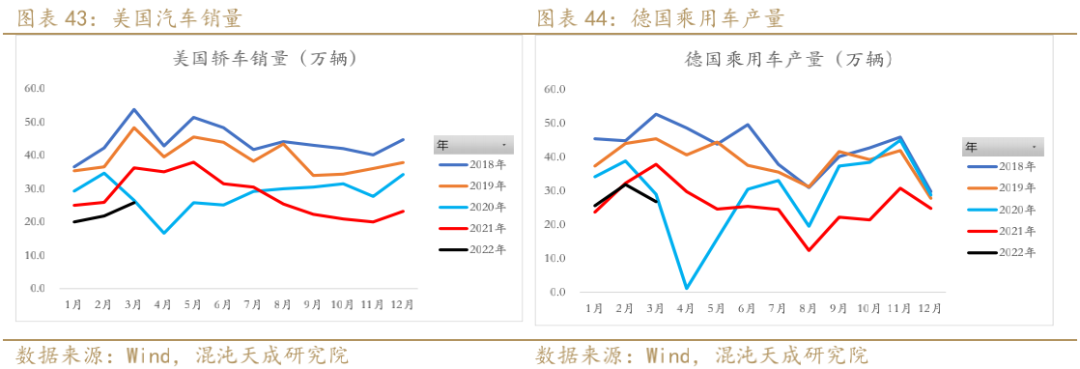

7、汽车:芯片依然受制,4月国内疫情影响汽车生产汽车产量大幅下滑

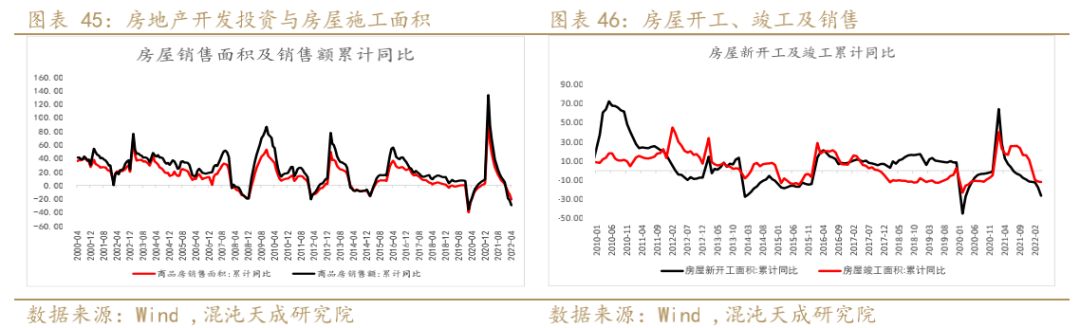

8、地产:地产数据依然偏弱,销售疲弱,新开工与竣工累计同比继续下滑

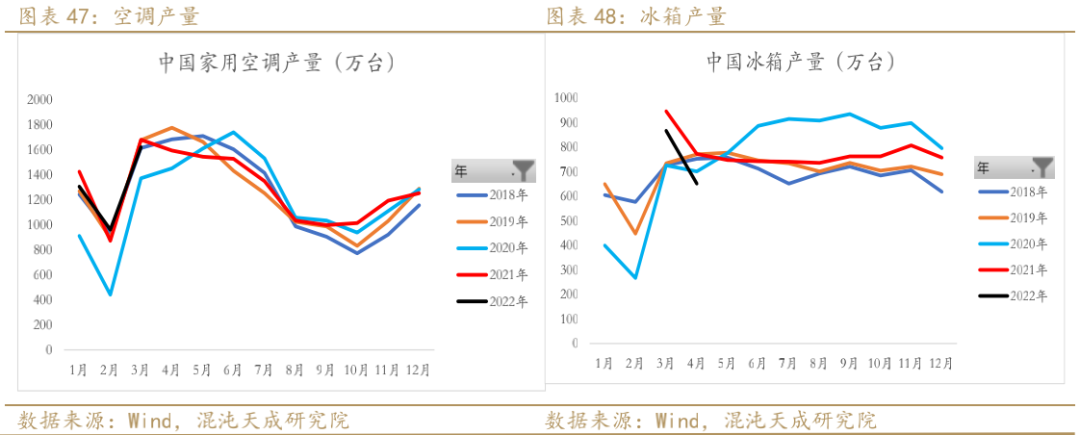

9、家电:4月冰箱产量同比显著下滑 据Mysteel预测,中国主要空调5月份排产计划为1840万台,较4月份总产量环比增加3.5%,增速主要来自于中国主要品牌空调企业,整体增速在5-8个百分比,下游订单量增加,并且季节性生产旺季的带动,线上销售和直播销售也令品牌空调销量大增。不过次要品牌整体排产计划维持弱势,靠传统线下销售周期性增强,库存高企令企业下月生产计划减少。

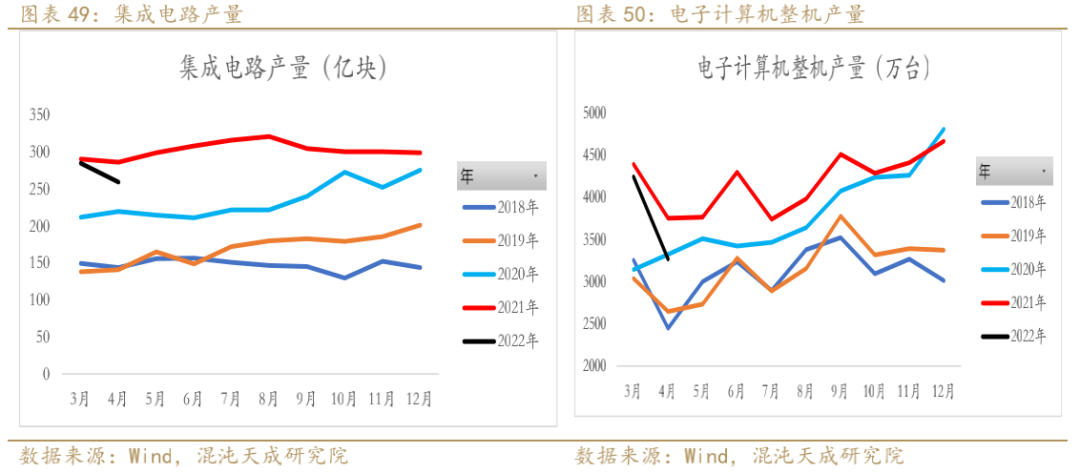

10、电子: 集成电路及电子计算机产量同比下滑

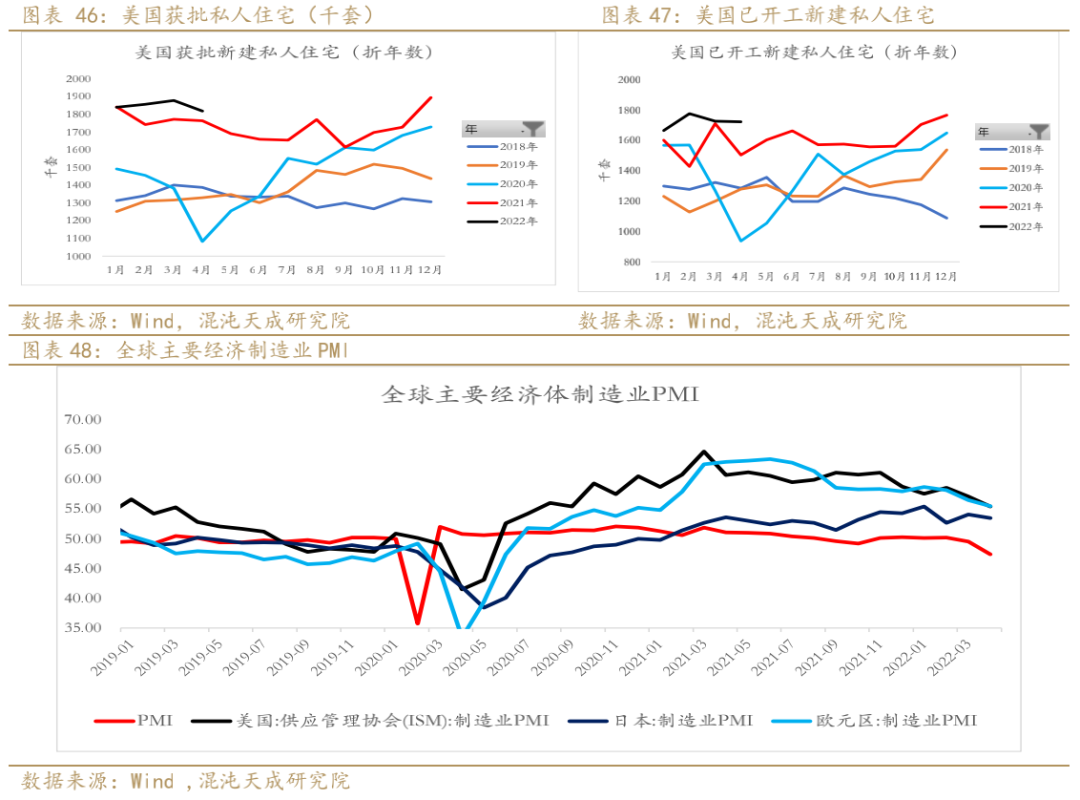

11、欧美制造业PMI放缓,但仍有韧性

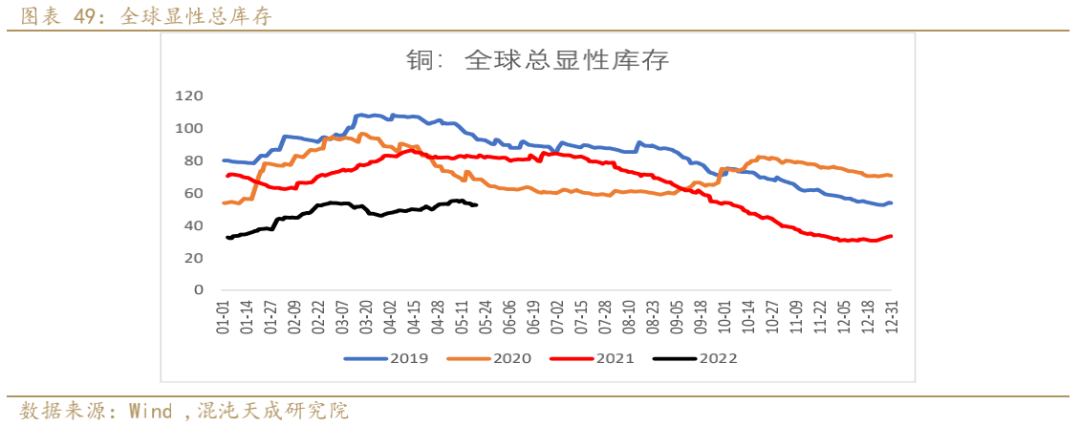

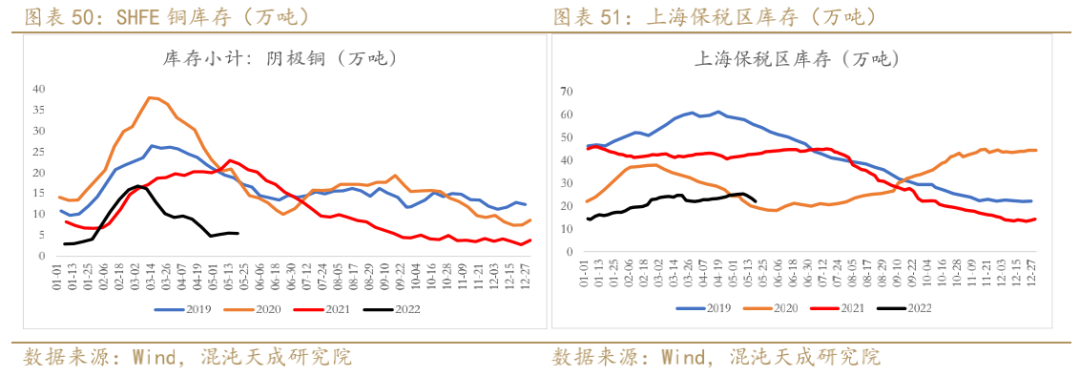

三 库存与月差:进口窗口开启,保税库存流入逐渐增多 1、全球铜显性总库存(包括保税区):全球库存显著攀升

2、进口窗口开启,预计进口流入增多,国内现货紧张状况有望缓解

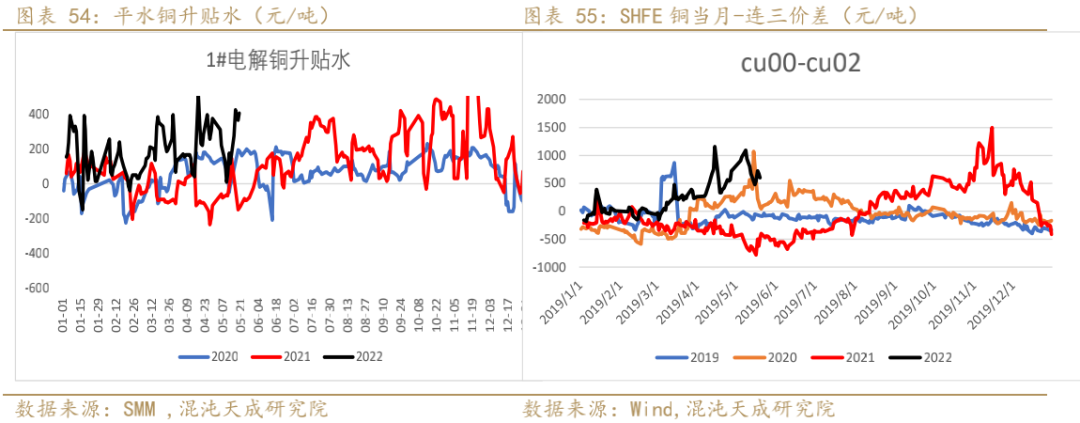

3、换月后现货依然维持较高升水,但期货月差有所收窄

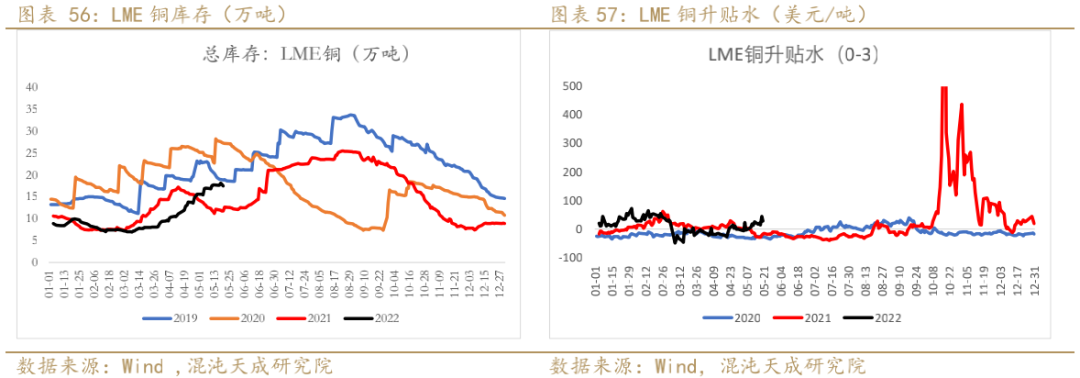

4、LME库存显著攀升,LME0-3小幅升水

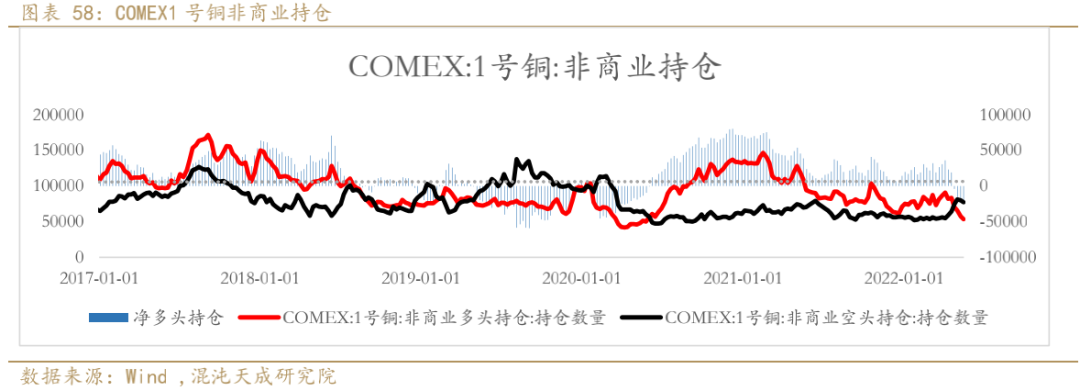

四 资金:Comex铜非商业净持仓转负

五 技术走势:沪铜指数仍有反弹空间

有色组: 李学智 15300691593 lixz@chaosqh.com Z0015346

关于商品研究提升的三点结论: 求真/细节/科技/无界 |

|

|  |

|