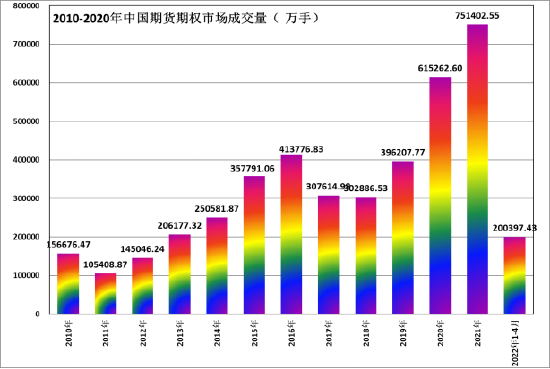

文: 方正中期期货研究院 王骏 摘要:2022年以来全国期货期权市场累计成交量为20.02亿手,累计成交额为169.46万亿元,同比分别下降19.54%和10.59%。前四个月全国市场成交规模延续萎缩态势,活跃商品主力品种成交下滑、股指期货成交回升缓慢、期权增幅好但占比低、4月交易再下滑等共同导致今年以来成交规模回升乏力。但前四个月国债、油脂、化工期货成交活跃成为“亮点”。预计5月份全国市场成交规模回升空间有限且第二季度全市场成交规模同比可能延续萎缩态势。 一、今年以来全国市场成交变化总览 根据中国期货业协会最新统计数据,2022年1-4全国期货期权市场累计成交量为20.02亿手,累计成交额为169.46万亿元,同比分别下降19.54%和10.59%。同时,4月份全国期货期权交易市场成交量为4.69亿手,成交额为40.85万亿元,同比分别下降26.65%和15.20%,环比分别下降29.26%和28.23%。 今年前四个月,我国期货期权市场交易情况反映了海外期货市场出现非常极端波动、乌克兰危机升级严重冲击全球大宗商品市场、全球及国内新冠疫情形势依然严峻、美联储加息及缩表计划将加快与加大力度、全球性高通胀压力还将延续、国内股市先抑后止跌反弹和今年国内企业风险管理意识提升加大了运用期货期权工具管理价格风险。 图:2010-2022年我国期货期权市场月度成交量变化

数据来源:中国期货业协会、方正中期研究院整理 图:2010-2022年我国期货期权市场月度成交额变化

数据来源:中国期货业协会、方正中期研究院整理 二、今年商品期货市场交易变化 图:2016-2022年我国商品期货期权市场月度成交规模数据变化

数据来源:中国期货业协会、方正中期研究院整理 从商品期货期权市场看,今年前四月成交量累计达19.59亿手、成交额累计达130.7万亿元,同比分别下降19.99%和12.14%,占全市场比重分别为97.8%和77.13%。从金融期货市场看,今年1-4月成交量为0.44亿手,成交额为38.76万亿元,同比分别增长7.61%和下降4.92%,分别占全国市场的2.2%和22.87%。。 此轮我国期货市场交易规模变化特征显示,2021年第四季度期货期权市场交易规模出现增长放缓并在今年1-4月出现交易规模下滑态势延续,“黑天鹅”事件及地区冲突升级促使实体企业、金融机构和投资机构积极进入国内期货期权市场进行风险对冲和加强原油、贵金属等品种的资产配置。 从2021年的第四季度开始期货市场成交量和成交额就开始出现同比增长放缓甚至同比下滑的情况,反映出宏观审慎调控政策和全球经济复杂乏力共同预期下期货期权市场活跃度有所回落。今年以来,受到乌克兰危机升级、大宗商品供给错配品种增多、海外大宗商品市场出现史上极端波动和国内部分能源及矿石原料“保供稳价”政策综合作用,二季度成交规模同比下降难以改变。 图:2022年1-4月四家期货交易所交易持仓占比情况

数据来源:中国期货业协会、方正中期研究院整理 上海期货交易所(含INE)1-4月累计成交量为5.63亿手,累计成交额为59.17万亿元,同比分别下降33.85%和19.71%,分别占全国市场的28.11%和34.92%。 郑州商品交易所1-4月累计成交量为6.53亿手,累计成交额为28.9万亿元,同比分别下降24.00%和13.59%,分别占全国市场的32.62%和17.05%。 大连商品交易所1-4月累计成交量为7.42亿手,累计成交额为42.62万亿元,同比分别增长0.70%和2.41%,分别占全国市场的37.05%和25.15%。 中国金融期货交易所1-4月累计成交量为0.44亿手,累计成交额为38.76万亿元,同比分别增长7.61%和下降4.92%,分别占全国市场的2.20%和22.87%。 图:2022年1-4月期货期权市场成交量占比情况统计

数据来源:中国期货业协会、方正中期研究院整理 图:2022年1-4月期货期权市场成交额占比情况统计

数据来源:中国期货业协会、方正中期研究院整理 三、今年以来九大板块成交变化和亮点 图:2022年前4个月期货期权市场九大板块成交量占比统计

数据来源:中国期货业协会、方正中期研究院整理 图:2022年前4个月期货期权市场九大板块成交额占比统计

数据来源:中国期货业协会、方正中期研究院整理 方正中期研究院认为,2022年1-4月我国期货期权市场延续2021年第四季度成交规模增长放缓进而开始萎缩态势,具体有五大原因: 第一,今年前四个月全球出现新冠疫情继续扩散、地缘冲突升级战争导致重要大宗商品出现供给冲击、美联储开始加息与欧央行退出QE等因素导致全球及国内大宗商品市场波动非常巨大,“LME镍事件和乌克兰危机”席卷全球商品市场影响了国内相关品种期货正常交易; 第二,今年前四个月从市场九大板块成交数据来看,成交量指标上跌幅最大四个板块是能源、贵金属、软商品和有色金属,分别下降58%、46%、42%、35%;成交额指标上跌幅最大四个板块是软商品、贵金属、有色金属和能源,分别下降40%、36%、25%、19%;前四个月以上四大板块众多品种成交萎缩,如煤焦三品种、镍、银、铜等均导致全市场成交规模大幅下降; 第三,今年前四个月最具活跃度的期货品种中的PTA(6368, 242.00, 3.95%)、甲醇(2709, 23.00,0.86%)、钢材、豆粕(4073, 43.00, 1.07%)、燃料油、菜籽粕、白银、豆棕油、PVC(8615, 12.00,0.14%)、玻璃(1882, 42.00, 2.28%)纯碱、沪深300、中证500、镍、铜、铝、天胶、原油和黄金期货成交量和成交额占比居前20位,但大部分品种前四个月出现成交规模下滑,也加剧了市场成交规模萎缩; 第四、今年前四个月成交下降居前的期货品种主要包括煤焦三品种、鸡蛋(4806, 5.00, 0.10%)、锰硅(8536, 0.00, 0.00%)、沪深300股指、白银、铜、尿素、玻璃、苹果(9398, 52.00, 0.56%)、黄大豆(6193, 69.00, 1.13%)二号、豆菜粕、镍、天然橡胶(12915, 275.00, 2.18%)、纸浆、钢材、硅铁(9964, 28.00, 0.28%)和短纤期货,这些品种的季度成交量和成交额降幅居前20位成为导致全市场交易规模延续下降的根源; 第五,今年前四个月金融期货板块成交量和成交额同比下降4.9%和增长25.7%,其中最主要原因是我国股指期货市场呈现跟随现货大盘走势低迷令成交量持续下滑,沪深300股指期货成交量和成交额1-4月份萎缩,分别下滑19%和33%;中证500股指期货成交量和成交额分别微增2%和3%,上证50股指期货分别是增长12%和下滑9%。 当然,我们在看到全国期货期权市场前四个月成交规模持续萎缩同时,也发现有四个增长的亮点: 第一,今年以来,我国商品期权成交情况发展良好,市场份额进一步快速增长。2022年1-4月成交量达到9735万多手,同比增长69%;成交额1069亿元,同比增长54%;4月底商品期权持仓量到223万手,同比增长21%。豆粕期权成交量1819万手,占比达19%且位列第一;玉米(3044, 35.00, 1.16%)和PTA分列二三位,成交量分别为1188万和1149万。铁矿(870, 35.00, 4.19%)石期权成交额167亿,占比达到16%,位列第一;棕榈(12290, 386.00, 3.24%)油、豆粕期权成交额分列二三位,成交额分别为149亿和137亿。 表1:2022年1-4月商品期权成交情况及排序(单位:手,亿元)

资料来源:WIND、方正中期研究院 第二,今年前四个月我国国债期货市场呈现成交规模增幅大涨,2年期国债期货成交量和成交额增幅最大,分别增长90%和91%;5年期国债期货成交量和成交额分别大增64%和68%,10年期国债期货成交量和成交额分别增长26%和30%,反映了中金所国债期货受到国内金融机构、投资机构等机构投资者的日益重视和积极参与。 第三,今年前四个月期货市场油脂油料板块异军突起,出现成交量和成交额同比大幅增长。分别增长23%和21%。其中,花生、棕榈油、菜籽油和豆油期货成交额同比分别增长160%、83%、8%和5%。 第四,今年前四个月期货市场化工板块整体出现成交量和成交额均同比增长的亮点,分别增长29%和4%。其中,LPG、纯碱、PVC、低硫燃料油、石油沥青(4222, 74.00, 1.78%)、LLDPE、PTA和PP期货成交额同比分别增长195%、153%、106%、105%、38%、15%、8%和2%。 四、市场在4月份呈现成交大幅萎缩 从4月份期货期权市场成交规模变化来看,当月成交量为4.69亿手,成交额为40.85万亿元,同比分别下降26.65%和15.20%,环比分别下降29.26%和28.23%。 图:2016-2022年我国期货期权市场月度成交规模数据变化

数据来源:中国期货业协会、方正中期研究院整理 今年以来我国期货期权市场成交规模经历了1-2月份的低值、3月份的大幅回升和4月份的再次下滑,显示出前四个月全市场交易规模较去年明显回落,4月份交易是“旺季不旺”的特征。主要体现在三个方面:一是,活跃商品期货品种大面积成交量下降,只有少部分问题成交量环比上升,如郑州苹果、红枣(12085, -50.00, -0.41%)、锰硅期货和中金所中证500股指期货;二是,活跃期权品种中呈现少数品种成交量上升,如锌、铝、LPG、PP期权;三是,受4月全球大宗商品市场震荡走势拖累国内商品市场进入“震荡期”令全市场成交规模走下坡路。 五、对于5月份市场变化判断 我们预计,进入二季度整体期货市场成交规模变化受到宏观经济环境、全球经济复苏情况、全球疫情防控形势、海外主要期货市场波动及海外主要期货交易所交易规则修订和欧美退出QE后加息次数及幅度的持续扰动。另外,我国实体经济在2022年面临国内外错综复杂因素干扰,大量企业加大风险管理力度并积极参与期货期权套期保值交易,同时大型金融机构在面对全球系统性经济与金融风险下也加大利用金融期货期权的风险对冲操作,所以国内期货期权市场具备健全的交易机制和有效法律法规将吸引风险管理资金积极参与。 我们预计,今年5月份和今年第二季度全国期货市场成交规模将保持“低调”,并有可能继续出现同比下降,4月份市场成交规模环比再回落且“旺季不旺”将导致5月份市场成交规模回升空间受限,2022年第二季度全市场成交规模可能延续萎缩态势。根据加权平均计算,预计2022年成交量和成交额均将下降,分别为60亿手和508万亿元左右。 |

|

|  |

|