摘要: 1、近日地缘政治问题反复,同时美国持续高通胀,美元指数走高,重新回到100上方。但美元走强对有色利空有限,在海外低库存、能源成本持续高位下,有色金属表现偏强,提振锡价。 2、4月国内主流冶炼厂生产稳定,目前疫情对冶炼厂生产影响有限,影响主要在物流运输环节。 3、疫情对需求冲击明显,部分企业停工停产。不过工信部及上海经信委等有关部门目前已建立产业链供应链诉求应急协调机制,加快企业复工复产及物流运输恢复,因此疫情对需求的边际冲击减弱。 4、供给弹性小,库存回升幅度有限,两大交易所总库存仍处于低位。 5、综上,需求偏弱压制锡价上方空间,全球锡库存仍处于低位、有色金属保持强劲支撑锡价,预计沪锡

运行区间32.5万-36万。关注企业复工复产及物流情况。 近日美元指数与有色维持强势运行,锡价高位震荡。在低库存与需求偏弱下,锡基本面自身缺乏大幅上行动能,关注有色整体表现。

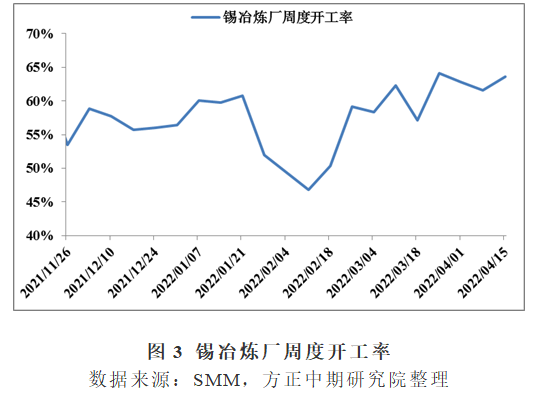

一、美元与有色同涨 近日地缘政治问题反复,同时美国持续高通胀,3月CPI同比增长8.5%,续刷历史新高,为抑制高通胀,美联储官员近期频发释放鹰派信号,5月启动缩表且加息50个基点预期高涨,提振美元指数走高,重新回到100上方。但美元走强对有色利空有限,在海外低库存、能源成本持续高位下,有色金属表现偏强,提振锡价。 二、锡生产保持平稳 据SMM数据,一季度我国累计生产精练锡4.1万吨,同比下降2.81%。进入4月国内主流冶炼厂生产稳定,仅个别冶炼企业目前仍处于检修阶段预计4月国内精炼锡产量在15578吨,环比变化不大。1-4月累计生产5.66万吨,同比下降1.71%。从调研来看,目前疫情对冶炼厂生产影响有限,影响主要在物流运输环节。

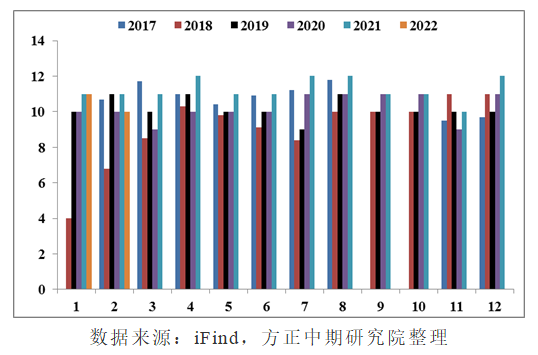

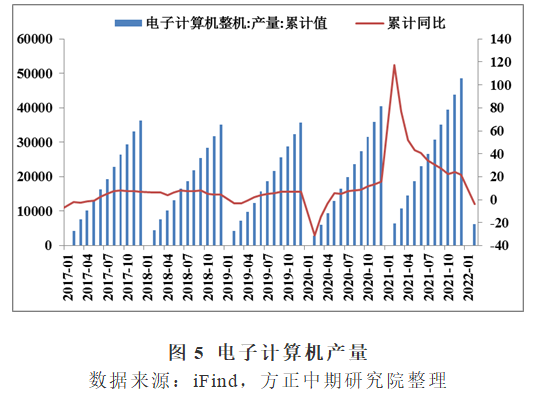

三、高锡价及疫情抑制需求 高锡价对不同锡消费领域影响程度不同。食品包装领域对锡价更为敏感,当前受高锡价影响较大,1-2月我国镀锡板产量同比下滑4.55%至21万吨。电子产品是锡下游消费最大的领域,但锡材料占电子产品总成本较小,因此电子产品需求对锡价敏感度不高,但大宗商品整体上行、缺芯状况持续,也导致电子产品成本抬升。另外,在过去两年,疫情导致居家办公、线上办公需求明显增多,计算机产销旺盛,2020年及2021年我国电子计算机产量分别增长16%及22%。今年1-2月我国电子计算机产量6184.8万台,同比下滑3.9%,过去两年疫情在一定程度透支后续电子产品需求。4月台积电CEO 魏哲家表示,智能手机、PC等消费电子终端需求的确出现疲软。

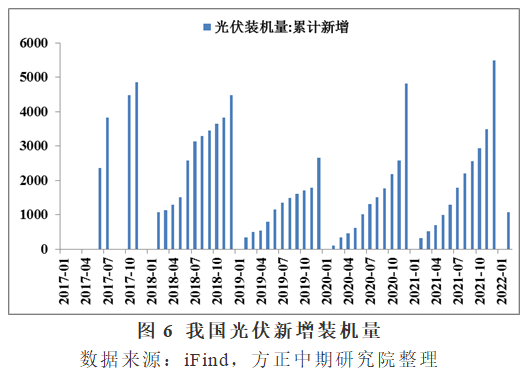

年初光伏装机量增速超预期,1-2月我国新增光伏装机量10.86GW,去年同期为3.25GW。光伏行业协会预计今年我国光伏新增装机量有望达到75GW,2021年为55GW,同比增长36%。目前光伏领域用锡占比在4%左右,高速增长将有效提振锡消费。

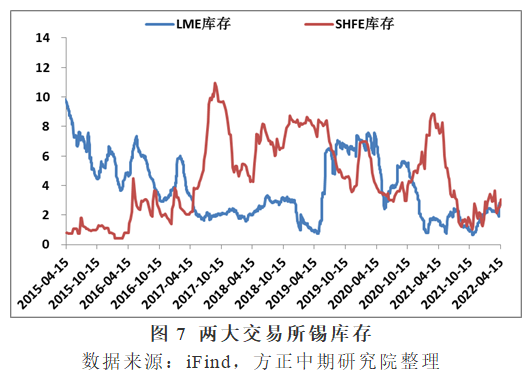

疫情导致下游消费偏弱,据安泰科调研显示,江苏省4月起就实行了管控措施,省内锡化工企业及其下游客户、昆山市PCB厂等已停工停产,截至目前仍处于停摆状态,且省周边物流封控,货运受到极大制约;浙江省情况分化,位于绍兴市锡材企业、台州市锡化工企业称相比省内其他区域相对较好,但本地针对疫区来的人员、物流管控措施也逐渐严格,后续对生产更为直接的影响未知。下游停工停产企业表示已经出现接不到订单甚至终端企业有被取消订单的情况,有些终端企业的单子主要转移到周边新加坡等东南亚地区,从而导致国内的业务量大幅减少,形成了一部分真正损失掉的内部需求。不过工信部及上海经信委等有关部门目前已建立产业链供应链诉求应急协调机制,加快企业复工复产及物流运输恢复,因此疫情对需求的边际冲击减弱。 四、供给弹性下库存保持低位 自去年四季度以来,LME及上期所库存自低位震荡回升,总体回升幅度不大,两大交易所总库存仍处于低位,截止4月15日,LME锡库存为2665吨,上期所锡库存为3045吨。由于春节因素,2、3月份国内库存累积,但累库幅度不及预期,且3月中由累库转向去库,进入4月疫情导致下游消费疲弱、物流受限,上期所库存连续三周增长,但涨幅有限。我们认为库存维持低位的主要原因在于,供应虽然平稳,但供给弹性小,因此需求走弱下,库存回升幅度有限,支撑锡价。

综上,需求偏弱压制锡价上方空间,全球锡库存仍处于低位、有色金属保持强劲支撑锡价,预计沪锡运行区间32.5万-36万。关注企业复工复产及物流情况。 |

|

|  |

|

微信:

微信: QQ:

QQ: