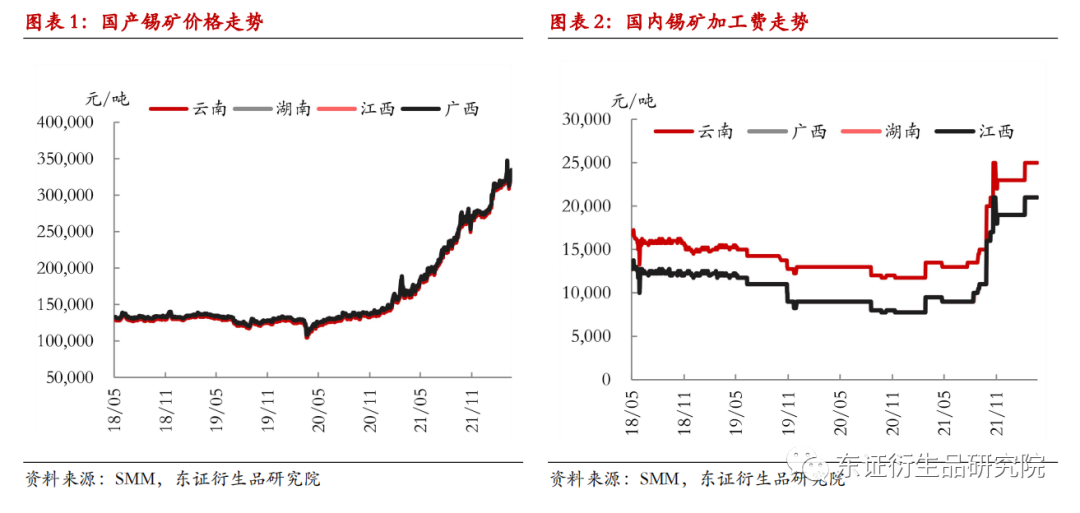

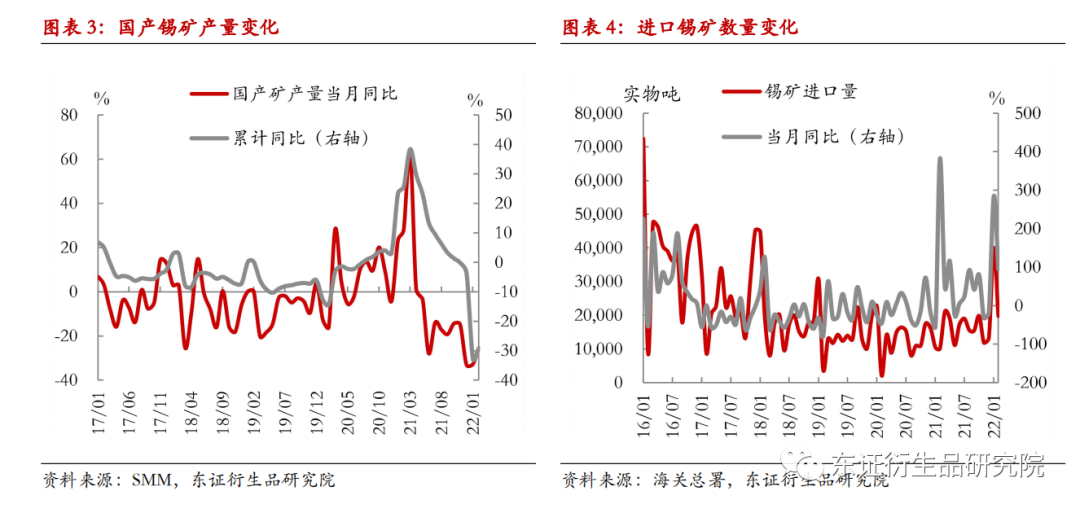

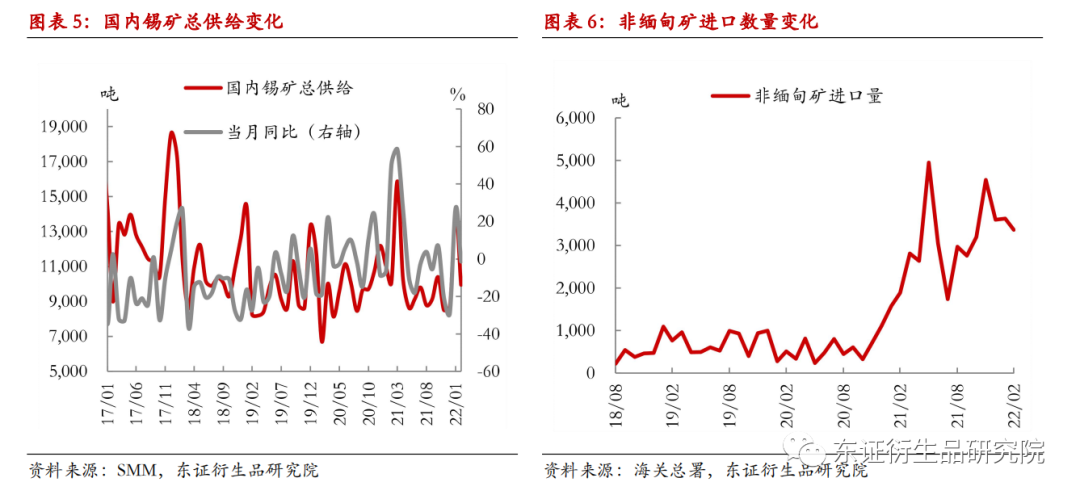

报告日期:2022年04月05日 ★矿端:进口锡矿抵消国内产量不足 1-2月国内矿石总供应为23949吨,累计同比增加14%,进口矿石的增量有效的补充了国产矿石的紧张,锡矿总供给有所修复,目前全球锡矿生产利润处于历史高位,矿山边际增产意愿较高,但疫情以及缺乏资本开支导致增速较低,预计矿石供应将维持缓慢修复的状态。后续锡矿供应变量主要在于缅甸矿出口受疫情影响程度。 ★冶炼端:全球锡冶炼产能小幅提升 1-2月国内精炼锡总供给25170吨,同比去年降低11.6%,1月国内精炼锡产量的减量对一季度国内精炼锡供应造成了比较大的影响,预计后续随着缅甸矿进口的恢复,冶炼厂开工率也将持续回升,二季度国内精炼锡供给预计将录得小幅正增长。海外方面,随着冶炼厂从疫情的影响中逐步恢复,预计开工率将逐步上行。 ★消费端:疫情压制内需,出口增速下滑明显 二季度电子产品对应的焊料消费增速由于国内终端消费能力下降、成本上行以及疫情等因素同比将出现一定下行,但随着国内疫情得到控制,环比预计会有所修复。锡材出口利润的下滑,以及海外供应链的修复预计将使国内锡材净出口数量下降。总体上二季度锡消费增速同比面临一定下行压力,环比增速情况要结合国内疫情恢复进度具体观察,预计整体要好于一季度。 ★投资意见与建议 二季度在供需双弱的背景下,国内锡锭库存预计将维持低位,对价格形成一定支撑。同时海外累库压力有所缓解,后续对全球锡价的拖累减轻。预计二季度锡价总体将偏强运行。不过目前全球宏观扰动较大,俄乌冲突预期反复,美联储加息节奏较快,同时国内经济增长面临一定压力,因此需要增加风险意识,此外锡价目前处于历史高位,投资建议上我们推荐以谨慎的逢低买入思路为主,沪锡(340770, -480.00,-0.14%)主力合约目标价(330000,360000)元/吨。 ★ 风险提示: 国内疫情超预期,全球经济失速下行。 1 矿端:进口锡矿抵消国内产量不足 2022年一季度国内锡矿价格维持了较快上行趋势,截至3月底云南40%精锡矿价格上涨至323750元/吨,较上一季度上涨47200元,涨幅为17%。国内矿石供应总体平稳,3月底锡矿加工费维持高位,云南40%锡矿加工费为25000元/吨,较上一季度增加2000元/吨,维持在历史相对高位。 国产矿方面,1-2月锡矿产量为12000金属吨,月平均产量与去年12月大致相当,但同比去年降低29%。国产矿产量偏低一方面是环保等因素的影响,另一方面则是进口矿石的放量挤压了国内的份额。

1-2月国内进口锡矿数量为11945金属吨,月平均进口量环比去年12月翻了一倍,与去年同期相比也翻了一倍的量。从2021年四季度开始进口锡矿成为影响国内供应最重要的边际量,2021年11月缅甸由于疫情因素造成了进口通道关闭,自缅甸进口矿数量锐减,从10月的3300金属吨至11、12月降低至1500金属吨左右,两个月的时间国内进口数量降低超过3000金属吨,对国内矿石供应造成了很大的冲击,矿石价格也受此影响在此期间快速拉涨。缅甸矿的进口问题今年1月开始逐步恢复至常态影响基本解除。不过近期缅甸疫情再次加剧,再次引发市场对于缅甸矿供应的担忧,但据我们了解暂时没有对缅甸矿的进口造成实质影响,后续需要继续跟踪观察缅甸疫情。此外,缅甸矿进口数量的大幅波动,使得国内企业开始探索缅甸以外国家矿石来源,目前为止澳大利亚、老挝等国家的矿石进口数量有所提升,预计后续非缅甸矿进口数量会继续上升,缅甸矿比例会逐步下降。 综合国产矿与进口矿来看,1-2月国内矿石总供应为23949吨,累计同比增加14%,进口矿石的增量有效的补充了国产矿石的紧张,锡矿总供给有所修复,目前全球锡矿生产利润处于历史高位,矿山边际增产意愿较高,但疫情以及缺乏资本开支导致增速较低,预计矿石供应将维持缓慢修复的状态。后续锡矿供应变量主要在于缅甸矿出口受疫情影响程度。

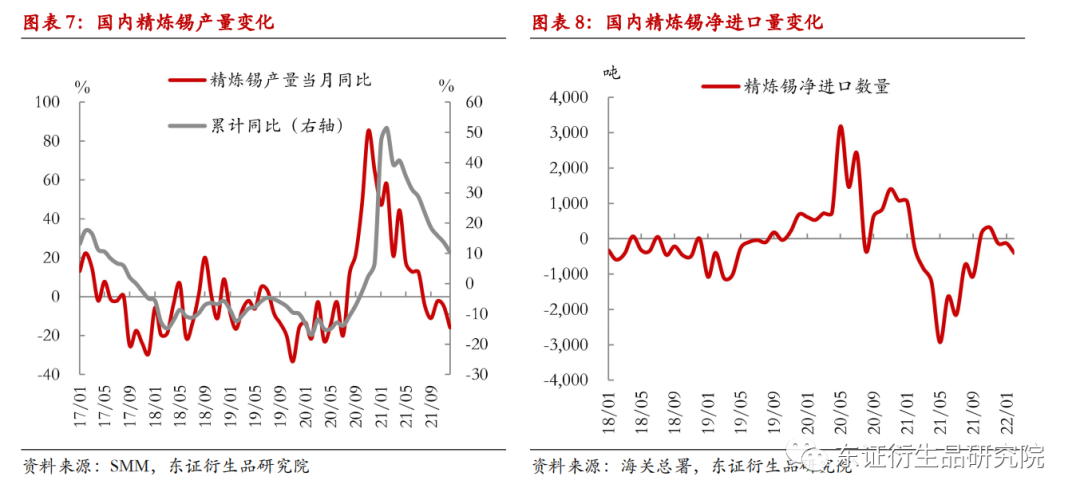

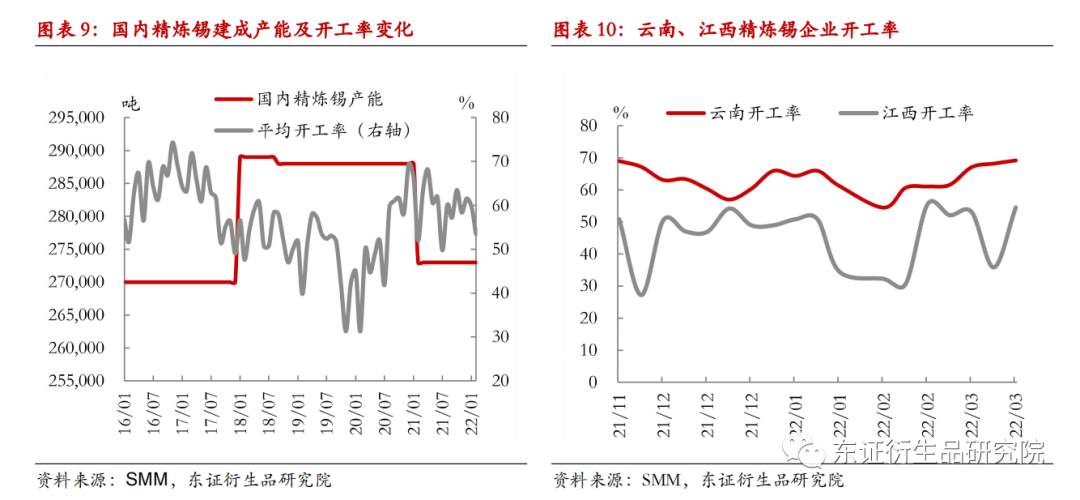

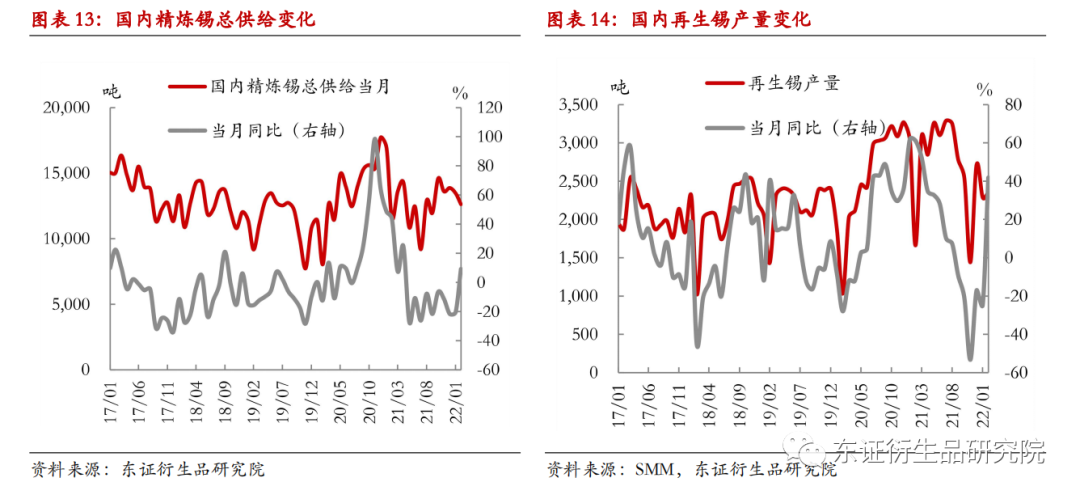

2 冶炼端:全球锡冶炼产能小幅提升 1-2月国内精炼锡产量25709吨,累计同比去年减少7.2%。其中1月份精炼锡同比去年减量14.4%,造成了较大拖累,这与当时缅甸矿进口偏紧有一定关系。此外,去年上半年开始尤其进入下半年,国内精炼锡产量出现明显下滑,主要原因是受到国内双碳与限电等政策干扰。1-2月国内再生锡产量为4640吨,同比去年小幅下降1%,再生锡供应总体相对稳定。

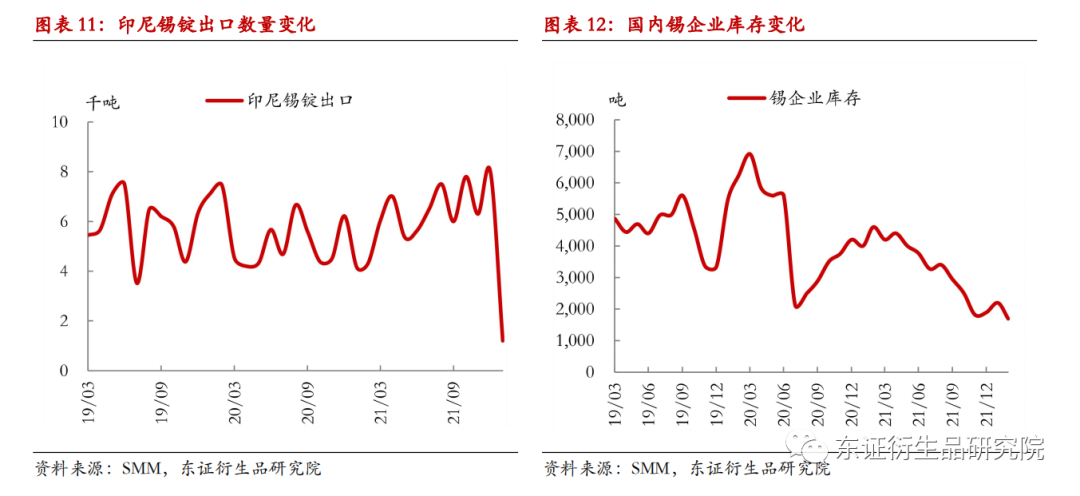

2月国内精炼锡开工率为53.5%,环比降低6个百分点,原因是春节冶炼厂例行检修,同比增加1个百分点。节后冶炼厂由于利润较高,同时环保政策宽松,企业复产意愿较强,开工率有所上升。从近期云南、江西两省冶炼厂开工率的高频数据来看,环比均在逐步抬升,后续预计开工率将继续维持高位,但受制于矿石总体供应偏紧,国内冶炼厂开工率大幅上行的空间比较有限。海外方面,随着冶炼厂从疫情的影响中逐步恢复,预计开工率也将逐步上行,今年全球精炼锡产量增速预计将达到4%。 1-2月,国内精炼锡净出口407吨,去年同期出口数量为272吨。国内精炼锡进出口格局,自去年10月份开始出现一些边际变化。去年由于MSC等海外锡冶炼厂大幅减产,海外冶炼厂能较为短缺,国内锡锭出口数量不断增加。去年四季度开始,随着海外疫情影响逐步减弱,冶炼厂着手复产,海外锡缺口收窄,国内锡锭出口数量降低,随着锡锭进口窗口的打开,锡锭呈现出净进口的局面。最近国内进口锡锭数量有一定程度回落,与印尼锡锭出口锐减有关,1月印尼锡锭出口仅为1.2千吨,远低于12月8千吨,这主要与印尼出口政策调整有关,预计后续印尼锡出口仍将有一定影响,但总体影响不会很大。综合来看,二季度国内精炼锡长期将由净出口转为净进口格局。 综合来看,1-2国内精炼锡总供给25170吨,同比去年降低11.6%,1月国内精炼锡产量的减量对一季度国内精炼锡供应造成了比较大的影响,预计后续随着缅甸矿进口的恢复,冶炼厂开工率也将持续回升,二季度国内精炼锡供给预计将录得小幅正增长。

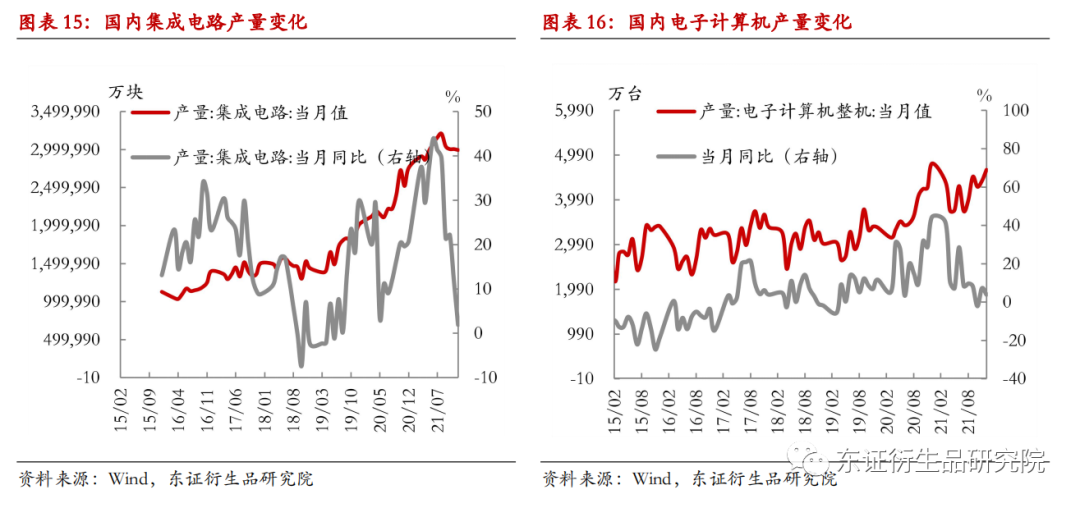

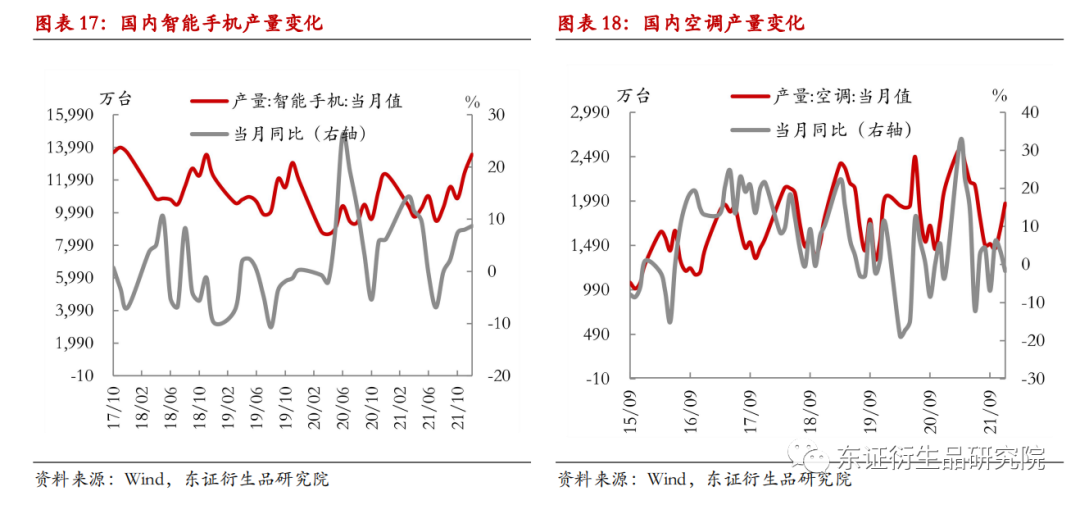

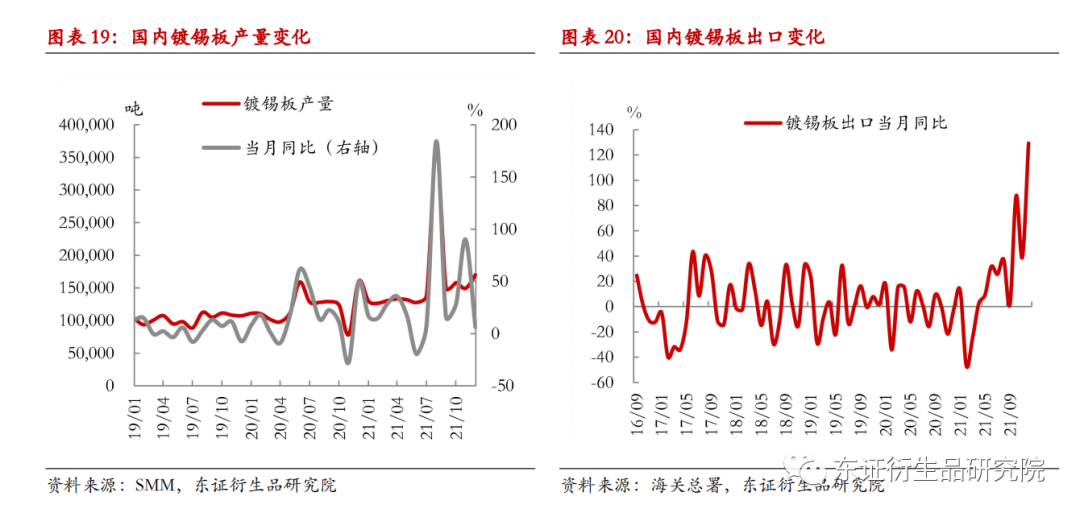

3 消费端:疫情压制内需,出口增速下滑明显 1-2月国内集成电路产量为573.3亿块,同比去年降低1.2%,电子产品景气度明显下降。从细分下游领域来看,去年国内计算机产销保持较快增速,进入下半年增速略有下滑,今年1-2月计算机销量继续下滑至6184万台,增速同比下降3.9%;智能手机方面,1-2月国内产量为1.5亿台,同比微增0.8%,去年中国智能手机市场呈现前高后低的走势,今年由于部分产品供应受阻、中高端产品终端出货不及预期,产量增速出现明显下行。1-2月国内空调产量为2926万台,同比增速为3.9%,内需总体比较一般,出口在高基数下依然延续了高景气。总体来讲,与焊料相关的电子产品内需受到原材料价格上涨、消费乏力以及疫情的影响而增速出现下滑,二季度的消费主要要看国内疫情的防控情况,在疫情有效控制的前提下,预计消费会呈现前低后高的走势。 其他消费领域方面,镀锡板内需表现尚可,主要是由于疫情因素导致罐头领域消费增速较高,出口方面保持了较高增速。化工需求方面,1-2月国内PVC(9166, -164.00, -1.76%)产量为363.9万吨,同比降低-7.8%。根据我们能化分析师的预测,今年国内PVC产能释放空间,全年产量增速偏低,拖累相关锡化工领域的消费。2月国内光伏新增装机10.8GW,同比去年增加234%,依旧保持较快增速。一季度海外光伏抢装数量较多,拉动国内相关组件出口。在国内大型风光基地等政策的推动下,预计二季度国内光伏用锡依然可以维持较高增速。

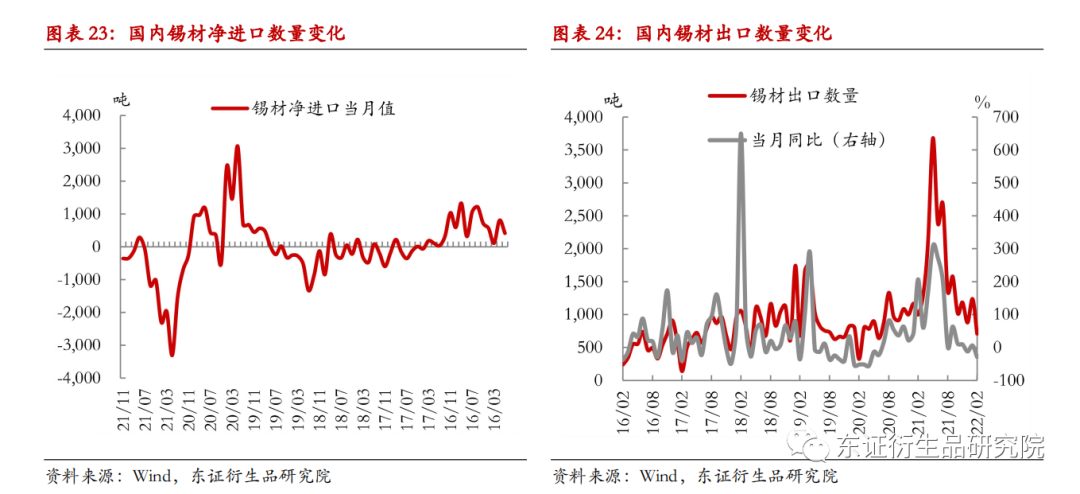

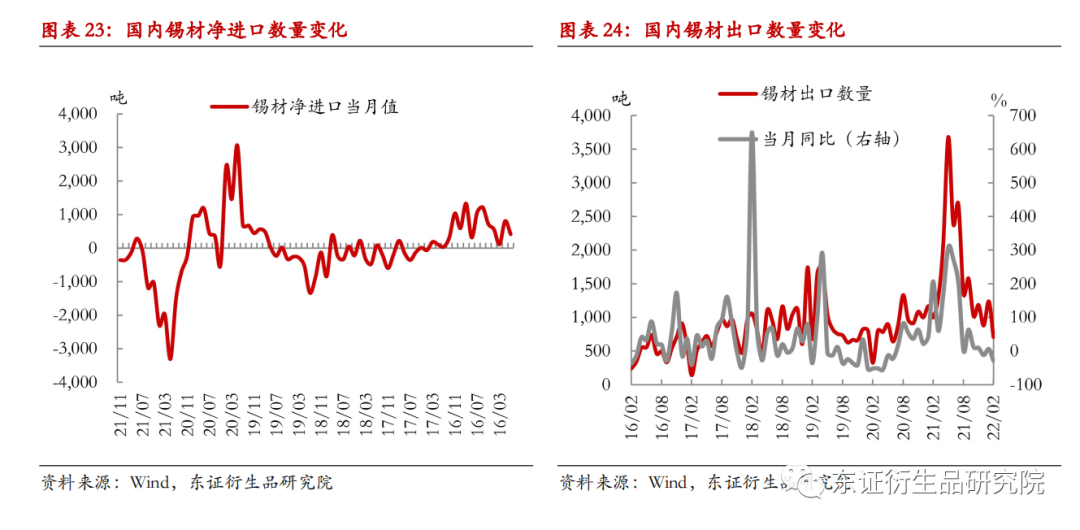

1-2月国内出口锡材1947吨,同比降低10%。结合进口数据来看,1-2月国内锡材出口708吨,去年同期则净进口682吨。去年年初开始内需的转弱令国内锡材进口需求量减少,同时海外冶炼厂及加工产能的缺失令锡材出口数量增加。不过今年1、2月平均每个月300吨左右的锡材出口,与去年年中1000-2000的出口量相比有明显的下降,这是由于海外锡产业链供应能力已经有了较为明显的修复。预计二季度国内锡材净出口量将逐步下降。

从锡材企业开工情况来看,今年春节假期之后终端企业订单总体情况比往年要差一些,该状态贯穿了整个一季度。其中内需偏差是一方面原因,更重要的是出口订单由于各方面因素影响不及去年同期。从焊料企业角度看,高的锡价在一定程度上挤压了企业利润,从而影响了企业开工率。这其中对于大型焊料企业影响偏小,对于中小规模企业受影响较大,产量一季度总体情况不及预期。

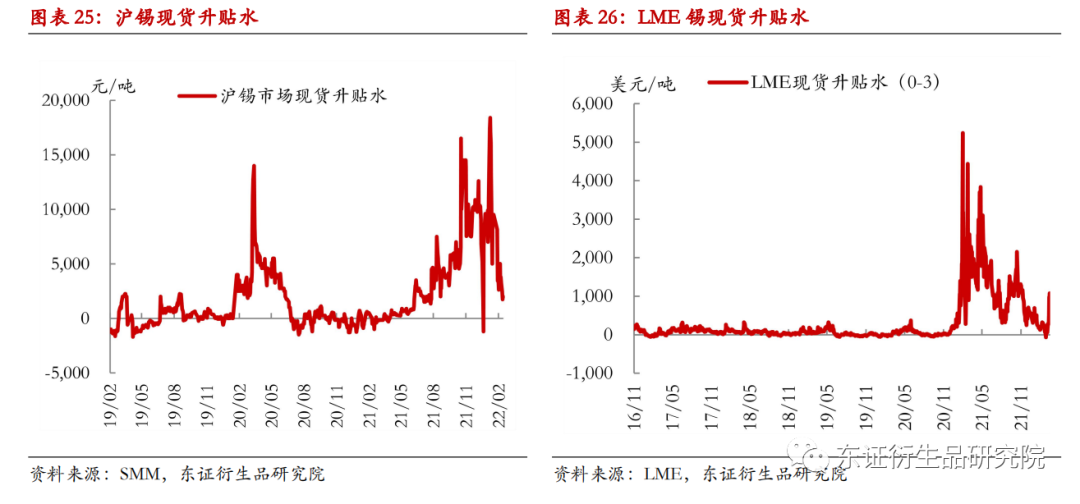

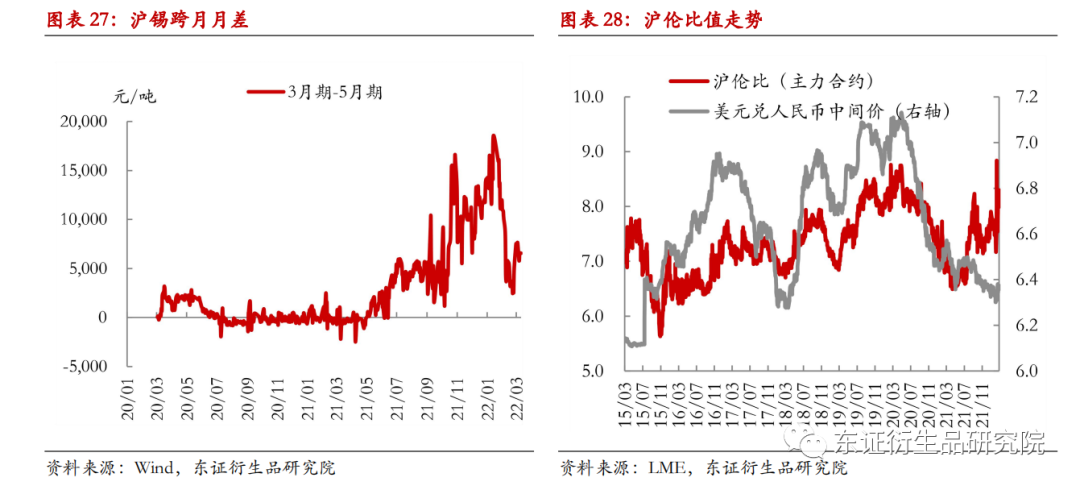

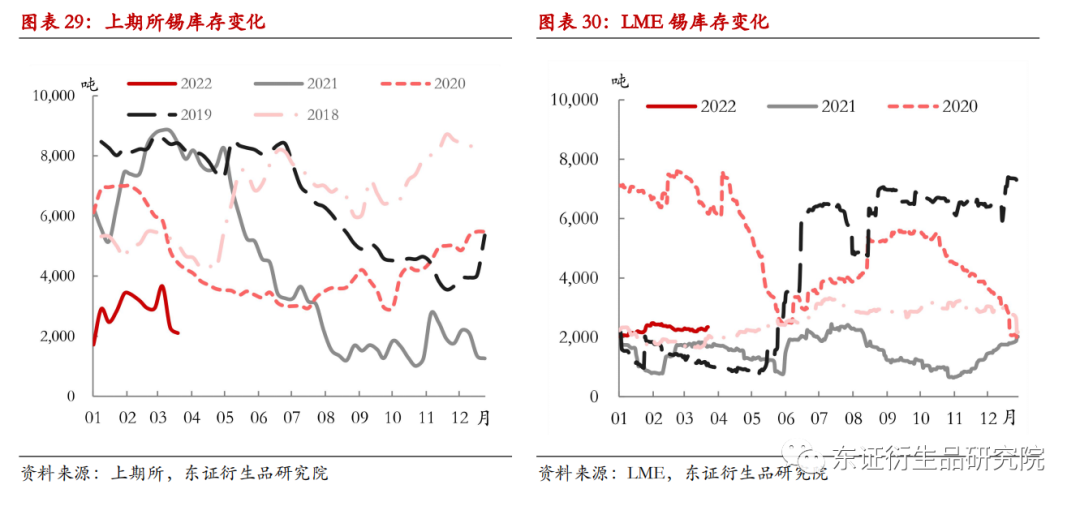

综合来看,二季度电子产品对应的焊料消费增速由于国内终端消费能力下降、成本上行以及疫情等因素同比将出现一定下行,但随着国内疫情得到控制,环比预计会有所修复。疫情带来的罐头消费增长令镀锡板消费保持较好增速。国内PVC今年产能扩产能力有限令化工锡消费增速相对较慢,光伏用锡得益于政策支持预计仍可以保持较快增速。此外,锡材出口利润的下滑,以及海外供应链的修复预计将使国内锡材净出口数量下滑。总体上二季度锡消费增速同比面临一定下行压力,环比增速情况要结合国内疫情恢复进度具体观察,预计总体情况要好于一季度。 4 基差:Back维持,但弱于去年同期 锡的基差以及月差结构在本轮锡牛市过程中表现的很强势,换句话说也是本轮行情重要的推动力之一。今年一季度,基差与月差出现一定程度的变化。国内方面,现货升水从去年四季度的5000-10000元/吨到今年一季度降低至0-5000元/吨,隔月月差同时从5000-8000元/吨降低至2000-5000元/吨,基差与月差同步走弱。主要有以下几点原因:第一,去年缅甸矿进口受阻导致的国内锡供应偏紧局面有所缓解,第二,春节累库因素压制了现货端价格,第三,节后疫情以及高价格造成下游拿货意愿降低从而导致结构走弱。期现结构的走弱一定程度上也反应出今年基本面总体不如去年强劲。对于二季度来讲消费虽然有所走弱,但锡锭累库压力不会很大,在库存同比偏低的情况下,对于结构是有一定支撑的,另外锡成本上涨向下游传导的难度相对较小,因此期现结构从B转为C可能仍需要较长时间。

海外方面,LME升水从去年四季度开始便明显走弱,大致回归到2020年底牛市启动前的水平,主要原因是海外冶炼厂陆续复产缓解了锡供应紧张的状况。近期随着国内价格相对较强,进口窗口打开,海外锡锭的进口在一定程度上刺激了海外锡升水的反弹,但结合内外供需来看,海外本轮升水反弹的空间预计比较有限,二季度海外升水预计仍将维持在500美元/吨左右。 5 投资意见与建议 本轮锡牛市自2020年疫情以来已经持续了2年的时间,锡价从最低点翻了3倍。过去行情的驱动在不断变化,展望二季度,供应端缅甸矿石供应的恢复令国内矿石供应紧张程度明显缓解,但矿石总体增量有限,这限制了国内冶炼厂开工率的进一步上行,当然要警惕疫情后续对进口矿石可能带来的扰动。海外冶炼产能继续缓慢回升,边际锡锭供应有所增加,不过国内每个月一定数量的进口锡锭令海外供应压力总体不大。预计二季度全球锡供应维持小幅增长的状态。

消费端,二季度国内锡下游电子品消费面临一定压力,尤其在长三角、珠三角地区疫情严重的背景下,锡材企业开工率出现明显下行,但总体来讲消费整体强度尚可,同时随着疫情的逐步好转,企业订单回补将带来一波消费增量。 综合来看,二季度在供需双弱的背景下,国内锡锭库存预计将维持低位,对价格形成一定支撑。同时海外累库压力有所缓解,后续对全球锡价的拖累减轻。预计二季度锡价总体将偏强运行。不过目前全球宏观扰动较大,俄乌冲突预期反复,美联储加息节奏较快,同时国内经济增长面临一定压力,因此需要增加风险意识,此外锡价目前处于历史高位,投资建议上我们推荐以谨慎的逢低买入思路为主,沪锡主力合约目标价(330000,360000)元/吨。 |

|

|  |

|

微信:

微信: QQ:

QQ: