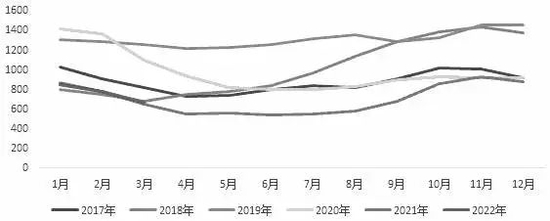

来源:期货日报 昨日,LME期镍连续第四个交易日开盘下跌且跌停,跌幅15%。此前,LME已连续三个交日易开盘跌停。 回顾近期有色市场,可谓风云变幻:先是俄乌冲突使得整个板块普涨,而后传闻海外资本阻击国内某企业20万吨做空期权,3月7日伦镍暴涨72%,沪镍(208230, -6170.00, -2.88%)被动跟随上涨,盘面连续三个涨停。之后LME紧急采取了措施,包括取消3月8日0点以后的交易,停止镍的交易,设定涨跌停板制度等。3月9日该集团声称用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。伦镍炒作告一段落。行情演绎也说明了这个问题:既然挤仓是主要矛盾,那么矛盾解决,价格必然回归。 但其他问题依然没有解决。俄乌冲突虽暂未造成实质性的减产,但对供需预期的潜在影响还是巨大的,贸易和运输也受到影响。有几个推演路径:假设冲突持续6—10个月,那么俄镍运输就会持续受到影响,反映在全球供需平衡表上,一二季度可能缺口持续扩大,三四季度直接从过剩预期变成紧缺。假设冲突在三个月内结束,那么只影响一二季度的供需平衡,但是速战速决的可能性目前不大。 在欧美制裁下,大部分俄镍会回流中国。按照极限80%的俄镍都流入中国测算,平均每月1.36万吨,目前国内一级镍每月缺口在2万吨以上,短缺的局面不会扭转。外盘持续飙涨一度造成进口亏损持续扩大,最高达到36.6万元/吨的亏损,目前还有10.95万元/吨的亏损。国内现货成交停滞,出现累库,其他上下游企业如不锈钢、电池和三元材料产业链条也出现成交停滞,部分行业如电镀等出现了停产减产现象。 行情演变至此已经脱离了基本面,但我们依然来梳理一下: 一是镍矿价格高企,精炼镍产量和镍铁产量减少。由于能源和人工成本抬升,加上海运费提升,进口镍矿价格维持高位。港口库存偏低,SMM数据显示,3月18日全国港口镍矿库存较前一周下跌34万湿吨,至641.73万湿吨,虽然自最低位496.25万吨的水平回升,但仍然处于近5年同期低位。

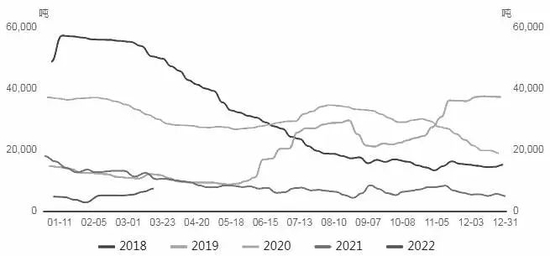

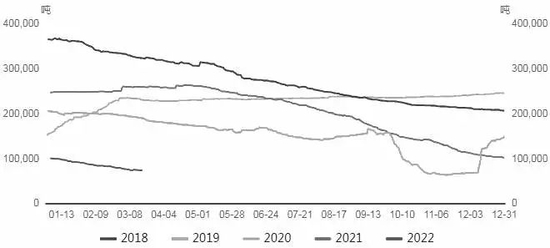

图为港口镍矿库存 受冬奥会和春节前后检修影响,镍铁产量环比继续下降。2022年2月份我国含镍生铁产量为3.26万吨(折合镍金属量),环比增加2.88%,同比减少13.9%。随着检修结束和不锈钢开工率回升,镍铁产量或恢复增长,但镍矿资源紧张,供应增加幅度也有限。2022年2月我国精炼镍产量12290吨,同比减少5.51%。 硫酸镍产量维持高速增长,2022年2月硫酸镍产量为2.5万吨,环比减少4%,同比增长66%。在价格大幅波动之下,镍豆溶解利润低,3月生产不确定性较大。 二是需求端不锈钢产量增长暂时不及预期。2022年2月我国不锈钢粗钢产量达到233万吨,同比减少4.83%,其中300系的产量为129万吨,同比增加14.31%,200系产量为62.85万吨,同比减少20.8%,400系产量为40.7万吨,同比减少22%。不锈钢产量增长不及预期。 不锈钢库存仍处于累积阶段,截至2月底,无锡和佛山不锈钢库存总计为73万吨,环比增长35%。后市随着不锈钢厂检修结束,且新增产能投放,不锈钢价格补涨后在利润驱使下不锈钢产量增长有望提速。 三是新能源车需求增速依然强劲。2022年2月新能源乘用车产量达到36.8万辆,同比增长197%,环比下降18.6%。 四是库存上看,国内开始累库,但国内外库存仍处于近5年低位。截至2022年3月18日,上期所镍库存为7509吨,较上一周增加1044吨;LME镍库存为74358吨,注销仓单占比下降至26%,表明后市库存减少动能减弱。

图为上期所镍库存

图为LME镍库存 综上所述,镍的主要矛盾短期内已得到解决:高冰镍置换国内金属镍板可行,且已通过多种渠道调配到充足现货进行交割。在下游整个产业链成交停滞之下价格继续回归。当然,俄乌冲突不确定性仍在。基本面上供应端镍矿价格高企,镍铁和电解镍供应偏紧,硫酸镍产量恢复不及预期,需求端新能源车产量维持高增速,不锈钢产量增长或提速。这些因素短期内支撑镍价维持相对高位,伦镍支撑在30000—35000美元/吨一线,沪镍支撑在175000—185000元/吨。(作者单位:国海良时期货) |

|

|  |

|