股指之前那根上影线已经压制近一个月的时间了,随着国内经济环境预期的好转,股指似乎看到了一丝走强的曙光,可又遇到了美股高位回落的压力。这波资金到底想不想抄底?小编估摸着还是想的,只是内需紧张,国际方面受到疫情影响,加上美国加息预期的压力,有心无力啊。

美股在4日5日晚上暴跌,A股跌幅却较为有限,之后出现两根下影线支撑。但一有之前上影的高位压力,二有缩量,支撑不继。 我们来看一下短期技术分析:

12月下旬,沪指15minK线,21日早盘放量上涨,对国际夜盘做出积极响应,盘中一度冲高,直到第二日高开,确定短期上涨,之后维持了8个交易日的安全区间。但我们可以看到量能的难以为继,随后的反弹也没有较好的结构性,即横盘时间短,积累的动能不足,上涨过于凌厉,耗光动力,更像是竭泽而渔的爆发。

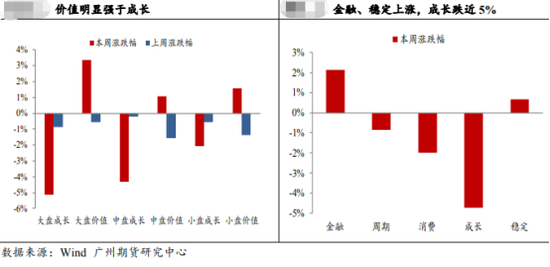

1月4日高开低走,全天艰难反弹,第二日放量大跌,随后受到美盘压力,两次反弹都被压住,这里我们能看到资金的谨慎和恐慌,早盘最大的量都是处于下跌状态。 回归宏观和基本面 股指走弱的动力或许正在消失,但短期还要见到宽松落地才行。中美的货币政策可能会走出剪刀差,美国宽松我们紧,美国收紧我们宽松。这样的相反政策,一方面显现出我国货币政策根据实际情况进行操作,不乱放水,针对需求走弱再进行宽松,一方面彰显了我国政策上的自主性。 目前摆在我们面前较为明显的几个问题: 1,奥密克戎传播性极强,全球防疫压力巨大,我国疫情形式也较为严峻。但有一个好消息,奥密克戎伤害性较低,重症率低,甚至身体好的感染者可以吃药自愈,这不排除是病毒走向衰败的一种征兆; 2,美国加息的问题。退出QE已经开始提前了,面对疯狂的通货膨胀,美国国内叫苦不迭,不加息不以平民愤,迟早的事,所以美股压力山大。但面对疫情肆虐,不放水真能顶得住“自由”吗? 3,我国货币政策何时走向宽松?其实在去年两次降准已经预示了宽松倾向。一方面国内需求走弱,一方面美国要加息。好钢用在刀刃上,如果刺激需求,那就好,如果宽松的作用被加息抽走,那就白搭了。所以宽松有必要,但是时机更重要。 不确定因素太多了,所以资金也很犹豫。 年末流动性平稳渡过,央行本周逆回购净回笼6600亿元,同时新发基金不及预期,市场仍处于存量博弈状态。2022年A股盈利下行已达共识,随着季报披露期临近,市场对处于高估值的个股盈利兑现产生担忧。没有宽松就没有增量,没有增量就没有上涨的底气。 行业方面,银行业带动300和50,电力设备、食品饮料则是二者主要拖累。500则受到电子、电力设备、国防军工拖累。具体来看,上涨的行业为房地产、家用电器、建筑装饰、石油石化、银行。下跌的主要是电力设备、国防军工、公用事业、美容护理、有色金属等行业。前期风格占优的新能源、电新等成长股调整,而价值股企稳回升。市场风格暂时偏向价值。 简单来说,目前正是之前高估值板块杀估值的时候,而被需求走弱预期杀过的地产相关板块受到政策支持而反弹。在不确定的情况下,闭口不谈增长,保守的资金寻求业绩和政策支撑,风格和之前完全相反。

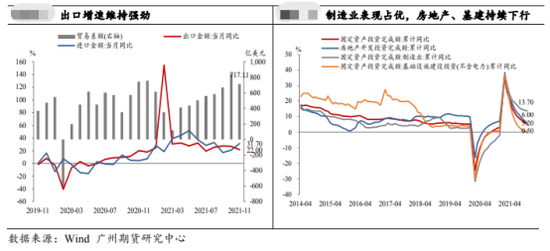

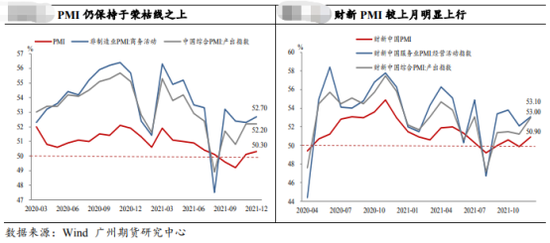

从数据上来看。我国内需没有明显的好转,但出口保持强劲,是不是能联想到棉花(21135, 50.00, 0.24%)高位难落,PTA(5176, -36.00, -0.69%)涨势比聚烯烃好呢?从制造业数据来看,并没有那么差,有触底反弹之势。

总结: 股指走弱可能并不持久,但也不能盲目断言今年行情会好。面对复杂的形式,股指需要一些明确的信号才能启动流畅的行情。从准货币角度看,并没有扩大到较大值就收缩了,可见市场对流动性的渴求,这样的情况不能支撑股指的长期上涨。所以在操作上建议更加谨慎,等待确定性信号再入场会更加安全。(牛钱网) |

|

|  |

|

微信:

微信: QQ:

QQ: