原标题:铁矿(660, 41.50, 6.72%)石2022年有望先扬后抑 需求中长期下行趋势确立 在双碳背景下,国内铁矿石需求将长期走弱,2022年铁矿石市场将呈现小幅过剩状态,铁矿石价格大的下行趋势不会改变。但需要注意,明年上半年铁矿石期货价格存在修复性反弹可能,全年走势或先扬后抑。

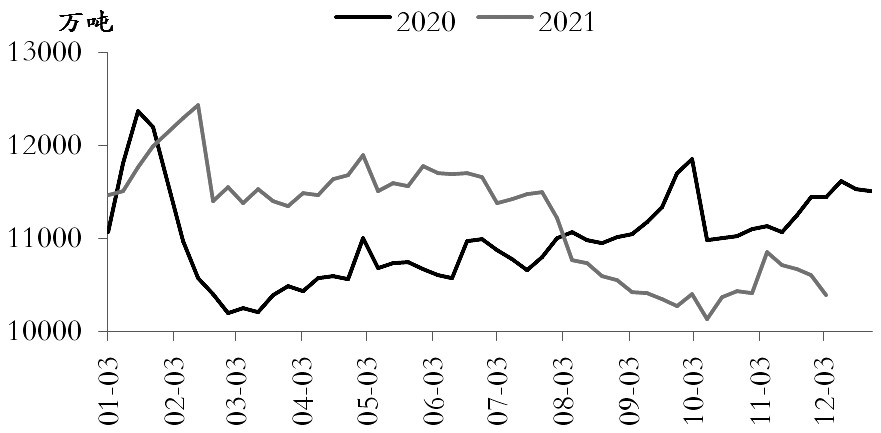

图为钢厂矿石库存季节性走势 2021年,铁矿石供应相对平稳,需求特别是国内需求变化成为价格走势关键影响因素。上半年国内生铁产量同比增加1755万吨,铁矿石价格在5月中旬达到年内高点233.1美元/吨;7月中旬之后,粗钢压减政策逐步落地,铁水产量持续下降,铁矿石价格回归到了100美元/吨附近。展望2022年,我们认为铁矿石价格可能呈现重心下移、先扬后抑态势。 需求:减量趋势确立,但边际有改善空间 在双碳政策背景下,国内铁矿石需求无论从总量还是结构上看,中长期下行的趋势都已经确立。一方面,粗钢压减工作依然还会继续,所以生铁总产量也会延续下行趋势。另一方面,去年年底公布的钢铁行业十四五规划和今年10月公布的《2030年前碳达峰行动方案》均提出要增加废钢应用比例。考虑到生铁总量和铁钢比的下降,2022年国内生铁产量将达到8.39亿吨,同比下降2356万吨。 但是我们需要注意的是,2022年上半年钢材需求存在边际好转的可能,加上钢厂利润仍处在800—1000元/吨以及2021年上半年粗钢产量基数偏高,2022年上半年铁水产量存在边际修复的可能,这会对铁矿石需求形成提振。 供给:主流矿供应平稳,非主流矿或有减量 目前四大矿山中淡水河谷、BHP和FMG已经公布了2022年产量目标,除了淡水河谷有大概2000万吨的增量之外,其余两家基本和2021年相当。从投产项目来看,淡水河谷有500万吨新产能投产,其余为复产和原有项目的提产。同时,根据澳洲工业、创新与科技部的数据,扣除力拓4000万吨置换产能,2022年共有约3000万吨产能的新项目投产,这些项目投产时间基本都在2022年下半年,像FMG的IronBridge项目可能要到2022年年底才能出矿。因此,可以得出的结论是,2022年虽然主流矿的供应还会有一定的增量,但预计主要在下半年,上半年基本没有新增的量。 非主流矿方面,目前铁矿石现货价格已经跌破了大部分非主流矿成本,从三季度之后,市场就开始陆续报出一些中小矿山因亏损停产的消息,国内非主流矿进口自7月份之后同比降幅都在25%以上。在目前的价格水平下,2022年国内非主流矿进口大概率也会呈现减量,预计全年降幅可能在1000万—1200万吨。 库存:关注阶段性补库引发的结构性问题 铁矿石港口库存自7月以来一直处于累库状态,目前库存总量已经达到1.55亿吨,预计春节前会累积到1.6亿—1.65亿吨,库存总量的高企在短期仍然会压制铁矿石价格。但是有几点需要注意:一是,目前总量库存虽然比较高,但作为期货定价标的的MNPJ库存增幅远低于港口库存总量增幅。二是,PB和超特粉的价差已经接近去年同期水平,且根据我们的测算,目前超特粉的成本大概39美元/吨,若以11月低点370元/吨的港口现货价格计算,折合美元大概在47.9美元/吨,所以超特粉下方的成本支撑还是比较强的。三是,钢厂铁矿石库存在限产预期下也不高,12月初为10396.64万吨,较去年同期低1045万吨。未来一旦因钢厂复产引发补库需求,在中高品矿库存水平较低的情况下,极可能再度出现结构性紧张问题。 综合来看,在双碳背景下,国内铁矿石需求将长期走弱,考虑到铁矿石供应仍会有小幅增加,我们预计2022年铁矿石市场将呈现小幅过剩状态,所以铁矿石价格大的下行趋势不会改变。 但需要注意,上半年国内铁水产量边际上将有所恢复,而2022年铁矿石供应增量则主要集中于下半年,加上当下中高品矿库存依然偏低以及部分矿石品种价格接近成本线,所以上半年铁矿石期货价格存在修复性反弹可能,全年走势或先扬后抑。(作者单位:东海期货) |

|

|  |

|

微信:

微信: QQ:

QQ: