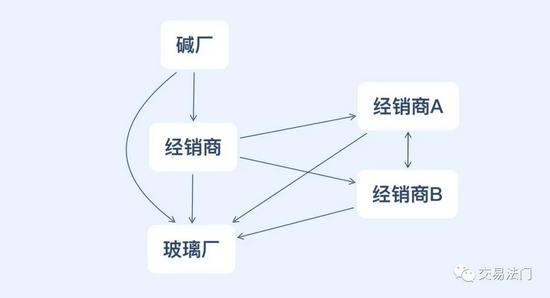

交易法门 最近的行情,盘面跌得比较凶狠,有很多做多的朋友受伤不轻,他们亏钱的原因是因为自己依据基本面交易,他们理解的基本面就是盘面大贴水,现货库存也比较低,所以基于低库存+大贴水去做多。这个在常规情况下是非常正确的选择,但是在价格绝对高位就不一定对了。 因为当商品的价格水平处于历史高位时,支撑市场价格的是资金流而不是基本面,这个时候市场就是脆弱的,整个市场崩盘的风险就特别大,只要资金一撤退或者改变预期,盘面价格就会暴跌,然后期货价格开始对现货市场产生作用,期现开始负向正反馈下跌。 为了更好地理解这种现象,我想要通过简单的案例分析,来打破一下大家的痛点,一些似乎是常识或者司空见惯的概念,深究下去,你会发现,其实你一无所知。比如,你真的了解价格吗?你真的了解基差吗?其实,你真的未必了解这些基本的概。 1价格误区 价格,似乎是一个简单的不能再简单的名词了,几乎没有人不理解这个名词的意思,但实际上,价格要比你理解的复杂的多。我们以纯碱玻璃(1725, 57.00, 3.42%)产业链为例:上游是碱厂,负责纯碱的生产;中间是经销商,经销商又分大小,大经销商有渠道优势,可以从上游拿到货,然后再加价卖给其他小经销商;下游是玻璃厂,负责从碱厂和经销商那里采购纯碱。

纯碱玻璃产业链 在这里面有很多的价格,碱厂生产出纯碱之后,根据其自身的库存压力以及资金情况来决定他的上游出厂价,这是一个价格。 经销商从上游厂家拿货有一个市场成交价,拿货之后,经销商可以卖给终端玻璃厂,形成一个下游采购价,也可以在大小经销商之间来回换手,例如,大经销商拿货之后,在拿货价基础上+10块转移给下面的小经销商,小经销商拿货之后+10或者+20再卖给其他经销商,但是只要货在经销商之间来回换手,就不是真实需求,就是击鼓传花的游戏,上游大经销商有时候不为了高利润,而是为了拿融资,所以需要营收规模,小幅加价,快速出货,其他小经销商在下面都是击鼓传花,赚个小的价差,最后还得看下游拿不拿货,这里面有很多经销商的价格,经销商价格也需要看经销商自身的库存压力以及资金压力。 玻璃厂需要采购原材料,可以通过上游碱厂采购,也可以通过经销商采购,它们才是终端需求,最终形成一个采购价格。 那么问题来了,上游碱厂有一个出厂价,中间经销商有一个经销商价,下游玻璃厂有一个下游采购价。你在进行分析的时候,你究竟是参考哪个价格,这是三个不同的价格,而且价格还都不一样,如果你连这个价格都搞不清楚,你怎么去了解基差的真实性呢?因为基差=现货价格-期货价格,你连现货价格都不知道看哪个,你再去拿高基差来做交易,是不是自欺欺人呢?所以说,当你连价格都搞错了的时候,你看到的那个基差,极有可能就是假基差。

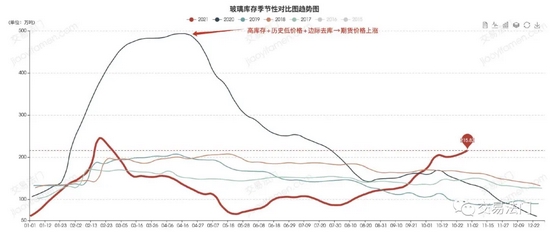

哪一个价格是真的? 因此,要想知道真实基差,就一定要找到真实价格,要想找到真实价格,就一定要知道定价权在哪里。我认为,整个产业链的上中下游,定价权会根据上下游的情况不断发生转移,当市场处于卖方市场时,定价权在上游,而经销商会起到追涨的作用,经销商的抢购会帮助卖方推动现货价格走高;当市场处于买方市场时,定价权在下游,而经销商会起到杀跌的作用,经销商的甩货会帮助买方推动现货价格走低。 我们还是以纯碱玻璃这个产业链为例,我们都知道今年纯碱的供需格局开始不断好转,供应端没有增量,甚至很多意外情况导致开工率下降甚至产能去化,需求端下游浮法玻璃利润高企,光伏玻璃有需求增量,库存不断去化,随着库存不断去化,上游碱厂库存压力不大的,现金压力不大,出场价格不断提高,典型的卖方市场,而经销商基本上买涨不买跌,总是追涨杀跌,当定价权在卖方碱厂时,他们总是追涨,订单都订到几个月,甚至是托关系找人才能订到货,这个时候我们可以认为上游出厂价是有效的。 但是一定要做注意下游需求情况,当下游的利润不断受到侵蚀,库存不断累积,下游自身的库存压力和资金压力越来越大时,他会对原材料价格产生抵触,不愿意高价拿货,需求开始受到抑制,很多时候经销商高位追涨之后,现货市场成交放量,往往是最后的接盘侠,因为你经销商接盘之后,终端玻璃厂不认这个货了,你降价卖,我玻璃厂都不一定要,当玻璃厂开始出现这种态度的时候,定价权其实在慢慢发生转移,市场成交清淡甚至是没有成交,假设最后一笔成交停留在出厂价那个高价格,但是随着 定价权的转移,下游玻璃厂不认那个价格。 市场一度进入了僵持,上游不降价,下游不采购,成交清淡,如果你还认为上游出厂价有效,那么你就会看到盘面上是一个巨大的基差,但实际上那个上游出厂价是卖方定价权最后的高光时刻,上游有定价权的卖方坑死一批追涨的经销商,让他们成为最后的接盘侠,然后随之而来的是定价权的转移,但是卖方不可能马上降价,不然那就是摆明了坑贸易商,所以只能假装硬挺不动,实际上他们未来降价是毫无疑问的,因为定价权发生了转移。 随着,后面盘面期货的下跌,盘面贴水越来越大,下游不拿货,上游库存开始累积,上游库存压力增加,现金压力也开始逐步增加,就会慢慢降价,而这个时候,期货价格已经提前反应了这个过程,充分发挥了价格发现的功能,只是现货价格在那里假装硬挺,很多人还是参考最后那个被经销商高位接盘的价格,这个是无效价格,原因很简单,定价权转移了,下游不认那个价格,当定价权转移到下游买方之后,市场真正的价格其实是下游采购价,而非上游出厂价。 只要下游不拿货,就说明,下游不认可这个价格,贸易商继续向下报价,直到玻璃厂接受那个低价进行采购了,那个才是真实的价格,应该依据那个价格来计算基差。市场上大多数人犯的错误就是,只看价格,不看定价权的转移,定价权转移之后,拥有定价权一方成交的价格才是真实的现货价格,才有参考意义。 这个是大多数交易者所犯的第一个错误,就是基差的认识有误,归根结底是对价格的理解有误,对价格理解有误的原因是忽略了定价权的转移问题。所以,真要去做商品的基本面,不是去看一个静态的价格或者基差问题,而是要深入了解产业上下游的情况,需要跟踪,看一下上中下游的心态以及实际情况。 说句不好听但客观实在的话,贸易商就是韭菜,钱多一点点的大韭菜而已,除非你拥有了定价权,否则商品暴涨的时候最终买单的一定是贸易商,高位成了接盘侠,商品暴跌的时候,最终买单的还是贸易商,高位接盘的货亏损甩卖。最根本的原因是贸易商认知和思维的局限性,资本远比他们聪明的多。 2库存误区 高库存一定是下跌的吗?低库存一定是上涨的吗?答案是不一定,取决于另外两个核心点:第一,价格高低;第二,边际变化。 我们还是以玻璃纯碱产业链为例,在疫情爆发初期,浮法玻璃迅速累库,库存达到了历史天量的位置,而玻璃的价格也是跌到了当时近些年以来的低位,当时期货价格跌到了1100多,价格处于历史低位,库存又是历史高位,随后发生了边际去库,后面我们都知道玻璃的价格涨起来飞快,当时涨到1800多的时候,市场各种做空,后来玻璃库存越来越低了,期货价格越来越高了,市场又开始转头做多,玻璃价格一路涨到3000多。

疫情期间玻璃累库 当浮法玻璃的库存处于历史低位的时候,盘面依然是贴水状态,好多人根据低库存去做多,也有人根据期货贴水去做多,但是还是忽略了两个核心变量:价格高位+边际累库。 期货价格高位的时候,你理解的基差可能是有误的,这个时候不能够看玻璃厂报价的那个现货价格,还是一个定价权转移的问题。当国家对房地产企业开始真正动手时,再加上地产企业缺乏资金,即便竣工待交付面积很多,但是需求是意愿+能力的结合体,下游房地产商有竣工交付的意愿,但是缺乏相应的支付能力,因为没有资金来源。 一方面限制了银行给房地产企业的贷款,要房地产企业去杠杆,另一方面又限制了居民的房贷,所以下游企业缺乏资金来兑现玻璃的终端需求,在这种情况下,下游不拿货,上游那个价格就没有意义,因为定价权转移到下游了,再看上游的现货价格以及盘面的大贴水,是没有意义的,容易被这样的假贴水给欺骗。 与此同时,浮法玻璃从历史低库存开始连续的累库,在累库的过程中,期货价格不断下跌,现货那个假价格还依然停在那里,给市场造成了一个大贴水的假象,但是库存还在一直累积,盘面一直在跌,跌得让很多多头怀疑人生。

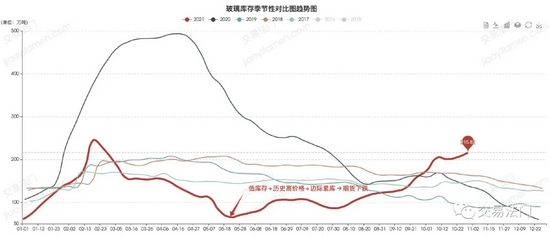

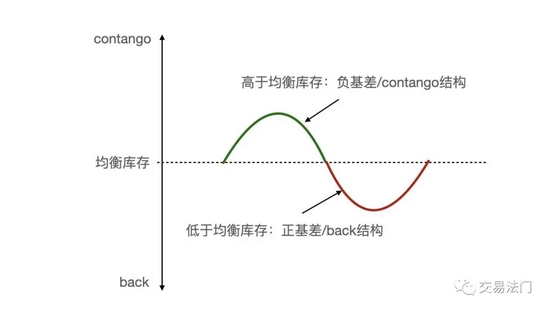

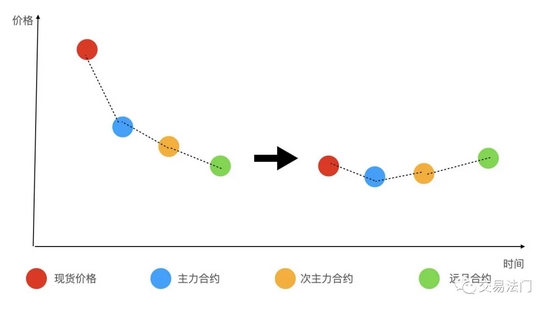

库存历史低位反转 有人基于高基差去做多,结果不懂价格,被假的高基差骗了,因为他们没有深刻去理解究竟哪个价格是真的,定价权有没有发生转移。 有人基于低库存去做多,结果他没有考虑价格的绝对高低以及库存的边际变化,只看到了静态的低库存,不去注重动态的库存边际变化。而实际上,盘面的期货价格与现货库存发生联动反应,形成负向正反馈。就像玻璃期货,连续10周累库,市场空头也一度预期库存可能出现拐点了,所以每当库存报告要出来的时候,都会提前减仓反弹,只要库存报告出现拐点,资金可能会增仓拉上去,但遗憾的是,每当库存报告出来之后,继续累库,盘面空头就会继续增仓打下去。 这个时候,盘面价格对库存的边际变化比较敏感,对基差大小并不敏感,因为资金很聪明,他们知道定价权发生了转移,所以他们并不在意基差,而是关注实际需求与库存的变化,而很多反应迟钝或者对这些内在机理不理解的多头,还傻傻地坚守他们自认为的高基差。 类似的故事和案例还有很多,我再举一个潜在可能的案例,可能更加有助于大家去理解库存的变化。我们以油脂为例,目前油脂是低库存,期货贴水状态,菜油有些例外,库存高一些,在去库,盘面升水,豆棕都是低库存且期货贴水的状态。 假设,现在由于储备物资,结果导致老百姓都去囤油了,把油脂的库存都搬到了老百姓家里,导致我们看到的油脂显性库存处于历史低位,基差处于历史高位,好啦,你一想,历史低库存又是高基差,大胆做多。对不对,常规来讲,没有错,但是还是有两个核心变量:第一,绝对价格;第二,边际变化。 首先,现在油脂的绝对价格是很高了,在这么高价格的情况下,支撑盘面的是资金而不是基本面。只要资金一掉头,盘面崩掉很快。其次,再看边际变化,老百姓提前都把该买的油买了,相当于透支了未来3个月甚至6个月的需求,未来3-6个月没有需求,油脂的库存不得累库吗?越累库越没人买,基差就越走弱,现货价格就越容易松动。 所以,一旦资金改变了预期,资金认为当下的低库存实际上是透支了未来3-6个月的需求,未来3-6个月都没需求了,这个价格是不可持续的,资金就会撤甚至反手,因为在历史高位支撑盘面的是资金而不是基本面,所以资金一转变态度,盘面就容易蹦了,就会出现索罗斯的反身性理论,期货价格对现货基本面的影响,库存累积,现货下跌等等。 因此,当价格到了绝对高位或者低位,人们常有一种说法叫做:看多不做多,或者,看空不做空。看多看空是基于基本面当前静态的情况,不做多不做空是因为他们知道这个位置支撑盘面价格的是资金,而不是基本面。 所以,高库存不一定下跌,低库存不一定上涨。还需要注意库存对应的价格情况以及库存的边际变化,当你可以识别基差误区以及库存误区之时,才能够合理运用库存+基差的逻辑,而不是被库存+基差的框架所束缚或者利用。 3结构误区 常规来讲,我们认为back结构是多头市场,现货偏紧的一个表现;contango结构是空头市场,现货偏宽松的一个表现。但是商品的历史顶部往往是super back,而商品的历史底部往往是super contango,所以当商品价格处于绝对的顶部或者底部时,不能够再单纯看结构或者看基差来做了,因为顺基差或者顺结构本身就是做正反馈,而这个时候正反馈可能走到头,市场开始走负向正反馈。 商品从顶部开始下跌,往往会经历三个阶段:第一阶段是去利润,第二阶段是去库存,第三阶段是去产能,在不同阶段,结构也会发生相应的变化。 商品顶部第一个阶段是去利润,由于供需的错配,导致某个环节利润非常高,挤压了下游的利润,所以对应的品种是现货高升水,低库存,绝对价格处于高位。此时,最主要的信号就是下游需求崩盘,下游需求没有了之后,就容易发生定价权的转移,即当前市场认为的价格是虚高的,不再被下游接受,从而给出一个期货大贴水。 市场交易的核心在于思路是:需求坍塌→现货累库→现货价格下跌,所以资金改变了预期,开始高位减仓多单,然后加大空头,开始交易这个需求端负向正反馈的预期,期货起到了价格发现的作用,一路走一波下跌,第一波下跌是杀盘面利润,现货可能并没有动,上下游在那里僵持对峙,但是期货盘面利润已经被杀掉,期货市场的下跌对现货市场产生反馈,后面会引发现货降价,从而把现货高利润也打掉。 因此,在第一波下跌的时候,期货盘面从super back开始走反套,近月跌得比远月多,正套月差见顶走反套,然后近远月一起下跌,super back变成flat back结构,在这波下跌过程中,你单纯看基差是铁定亏钱的,因为这是基差陷阱。最核心是关注需求以及库存边际变化,盘面期货价格与需求和库存之间形成反方向的正反馈。

去利润:super back→flat back 商品顶部的第二阶段是去库存,随着期货价格暴跌,现货市场成交清淡,上游库存开始累积,面临的库存压力和资金压力越来越大,上游厂家就开始降价出售。其实,在这个过程中还有经销商的疯狂甩货,在下跌周期当中,主动去库,亏损甩货,库存开始逐步显性化,从低库存开始逐步累积成高库存。 库存和结构之前存在一定的关联,每个产业的每个品种都有一个均衡库存,严格来说是均衡的库销比,当库存处于均衡库存水平时,基差基本上为0,月差结构基本上是flat contango或者flat back;当实际库存高于均衡库存时,这个品种处于过剩状态,它的月差结构就会变成contango,现货基差也会变成负基差;反之,当实际库存低于均衡库存时,这个品种就处于紧缺状态,它的月差结构就会变成back,现货基差也会变成正基差。

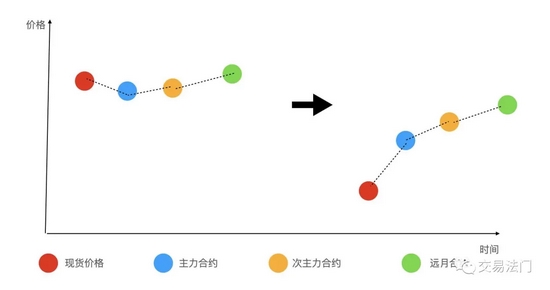

库存与结构的关系 为什么很多资金去拉盘面结构,其实就是对库存的一个推演,很多时候我们去做跨期正套或者反套,甚至去逆结构去做跨期套利,都是要有这个意识,去推演库存变化,那个库存是过剩还是紧缺,把盘面的月差拉到back还是contango,最后基差跟着相应变化。 在商品见顶的第二阶段,市场氛围已经转入了空头氛围,上游和中游都开始主动去库,下游开始即采即用,所以库存不断累积,然后超过了均衡库存水平,整个月差的结构也从第一阶段的flat back变成了contango结构,换结构之后,就标志着该商品正式进入了熊市阶段。 当一个商品进入了contango结构状态下,基本上价格已经从高位跌下来一半了甚至一大半了,这个时候商品的特征是盘面高升水,现货高库存,下游弱需求,不主动备货,基本上都是买现货抛期货的常规交易思路,直到发生新的变量打破这个供需格局。

去库存:flat back→contango 商品见顶的第三阶段是去产能,由于商品长期维持低位contango结构,导致一些上游生产不赚钱,库存压力大,现金压力大,就容易去检修,阶段性控制产量,甚至亏损太久了,就去产能,出现产业自然出清,然后其他更高效率的产业来重新瓜分这些产能空白。 在去利润阶段,月差结构从super back变成flat back跌一波;在去库存阶段,月差结构从flat back变成了contango跌一波;在去产能阶段,月差结构从contango变成super contango,基本上底部确立了。但是,这里需要注意的问题是,商品见底了,不代表价格会立即上涨,可能长期维持这个contango结构在那里磨,这个时候空头赚的不是绝对价格下跌的钱,而是价格起不来移仓换月的月差损失。一旦出现一个新的事件驱动,导致供需格局被打破,盘面就会带着升水上涨,甚至引发下游囤货,库存开始去化,现货加速上涨,又开始了新一轮的上涨周期。 所以,当商品进入了去产能阶段,或者商品价格处于历史低位,近月呈现出super contango结构的时候,就需要注意了,这个其实是和顶部的super back一样,可以骗人的。产业容易吃大亏的时候也是super contango结构,买现货空盘面,结果盘面被资金爆拉,整个合约都上涨,资金近月去接货,产业空头在近月合约失败,由于结构是contango,所以可以继续展期移仓到后面的合约,然后多头继续维持contango往上推,价格重心不断上移,然后再去接仓单,空头又被收割,到了价格顶部,现货暴涨变结构,变成了back结构,这样空头不仅亏损了从底部到顶部的价差,最后也因为盘面变结构而无法继续展期,后面换月就是亏损,容易遭受双重打击。

去产能:contango→super contango 这个是商品从顶部开始下跌的一个典型过程,三个阶段现货端是去利润、去库存、去产能,月差结构是super back到flat back,flat back到contango,contango到super contango。另外,这里需要注意一个问题,就是库存,单纯说库存不一定准确,准确的说是标品库存,因为有些品种分为标品和非标,还有人做非标套利,这里说的库存主要是指标品库存。 4认知误区 夏虫不可语冰,这是时间约束导致的认知误区;井底之蛙,这是空间约束导致的认知误区。每个人都有自己的认知误区,我也有,因为我们经历的行情限制,就是时间约束,或者说,我去了解情况的地方限制,就是空间约束。所以,我们都是有盲点的,我觉得人与人的差别很小,但是区别很大,就像人与黑猩猩的DNA只相差1%,但是人与黑猩猩相差很大一样。 所以,我们要勇敢地承认并接受自己的缺陷和不足,只有承认并接受它,你才有可能去改正它,如果你都不敢去面对它,那这些缺点和不足将会永远存在,一直限制你的发展和成功。因此,人与人那微小的差别就在于你敢不敢实事求是地面对自己的不足,勇敢的去正视它、改正它。 很多交易者,做期货亏钱了,不是骂对手盘,就是骂交易所,总觉得自己是对的,别人都是错的,我觉得这个是不客观的。如果你认为自己是对的,那为什么你的持仓一直是亏损的呢?很多人去说对手盘不讲武德,自己不断去扛单,这些都是弱者的表现,你有没有想过可能是自己的思维误区限制了你,你已经掉坑里了,但是依然不知道自己被自己坑了。 当你的交易过度依赖基差时,那么基差就会成为你的软肋。你会发现,你被基差骗了,然后你认为对手盘是在瞎搞,不讲期货规律,而实际上可能是你自己对基差的理解不够透彻,对期货功能的理解不够透彻。期货升水拉涨,后面现货跟上来了,最终期现回归,这叫价格发现功能;期货升水拉涨,现货不跟,产业套保介入,期货价格跌回来了,最终期现回归,这叫套期保值功能。所以期货升水拉涨或者贴水下跌对了就是价格发现,错了就是套期保值,这就是奇葩的期货,怎么讲都对。 当你的交易过度依赖库存时,那么库存就会成为你的软肋,怎么低库存还能跌这么多,厂家为什么在低库存的情况下降价了呢?这里面有太多太多思维和认知的误区,你看到的东西,别人只要不瞎都能看得到,你看不到的东西,可能瞎子能看得到,因为重要的是看到之后的思考和分析,而不是看见。 期货是对手盘逻辑,所有人 都能看得到的东西,谁去做你的对手盘?只有看到别人看不到的 东西,想到别人想不到的东西,你才有可能在大多数人犯一致性错误的情况下,通过你的认知来变现。 其实,除了上面我提到的价格误区、基差误区、库存误区、结构误区之外,我们还可以通过其他几个方面来丰富自己的认知,那就是跨市场角度,从股票市场到期货市场再到现货市场的三维跨市场角度去分析商品的变化。 例如,在商品价格见顶的时候,一定是股票价格先于或者同步于期货价格见顶,期货价格见顶一定先于或者同步于现货价格见顶;所以你就很好理解,为什么商品还在涨,对应的股票跌成狗了,因为股票是炒作盈利预期的,资金已经预期到公司的盈利不可能再有更好的改善之时,就选择离场了,也说明了后面离商品价格见顶不远了,所以股票先于期货,商品的顶部一定是super back结构,那个时候发生定价权转移,高高虚假的价格在那里挺着不动,实际上早已经摇摇欲坠了,最后现货崩盘,所以期货价格一定是先于现货价格。 反之,在商品价格见底的时候,一定是股票价格先于或者同步于期货价格启动,期货价格先于现货价格启动。因为炒股票就是炒盈利预期,同时股票没有到期日,没有换月升贴水,所以当一个商品现货价格见底之后,市场预期未来价格会涨,不会去立即搞期货,谁也不知道啥时候会涨,还得换月亏升水,所以先去搞股票,这个时候股票业绩最差,买进去是买在低点,也不用换月亏升水,所以股票先被买起来了,股票起来之后,资金慢慢开始搞期货,造成股期联动,最后现货开始发力,进入一个循环上涨的阶段。 我觉得,无论做什么事情,结果最终我失败了,原因只有一个:我能力不行!我不会去说是这个原因,是那个原因,就是我能力不行,我要实事求是地面对这个缺陷,然后才有可能去改变它。 很多时候,我看到一些交易者在那里怨天尤人,我真的是希望他们不要做交易了,因为这个市场可能真的是不适合他们,这个市场属于强者,而真正的强者首先要敢于实事求是地认识到自己的不足,你连自己都骗,你怎么可能赚到钱呢? 还有很多交易者,自己做空了什么品种,天天在微博上喊,各种喊空头拉空头,这些都是弱者的表现。心里没底才需要外界的认同,才需要拉更多的空头。如果你是对的,不需要拉任何队友,你的账户会给你答案,如果你是错的,你不能拉任何队友,因为那是给对手盘提供了新鲜的韭菜。 一个真正实事求是的交易者,他能够屏蔽市场任何反对的噪音,客观看待账户的盈亏,只要账户不断盈利,哪怕全市场都是相反的声音,他依然安忍不动;相反,当他的账户迟迟亏损,即便市场一片赞同的声音,他也能毫不犹豫斩仓出局。 5你在哪里 最后,无论是基本面分析也好,技术面分析也好,还是怎么分析也好,最终都是需要下单交易的,我主要想讲一下交易方法。期货是对手盘交易,没有人常胜将军,所以不可能去追求权益的稳定线性增长,而一定是追求权益的非线性量级式增长。 不谈分析,单纯从交易手法上来看,期货就是赌博,赌博没有一直赢的,想要赢钱,靠的就是盈亏比,因为胜率不可控不客观,盈亏比是实实在在的。只要你的交易方法里面有爆亏的可能性,无论你积累多少资金,只要你在市场里面一天,就有可能破产。 我们不谈你去思考和分析期货的角度和方法,单纯从交易手法上来看,大多数人的交易手法根本是不可能赚钱的,所以我一直希望做的事情有两个:第一,劝退,不行就别玩了;第二,投资者教育,你一定要玩的话,那我分享一点我自己的经验教训,希望能够给你带来启发。

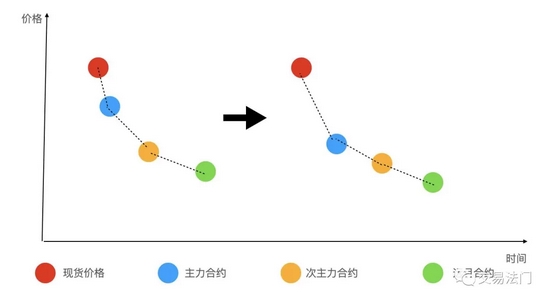

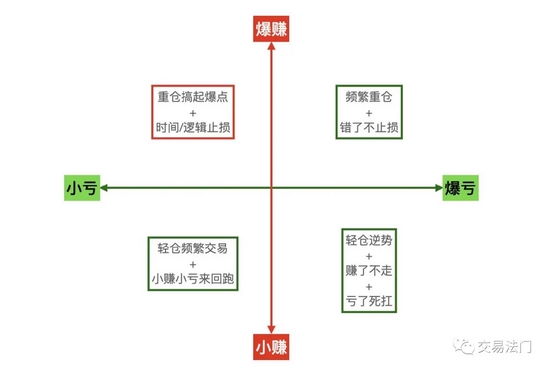

你的交易方法在第几象限? 我上面画这个图是总结了市场几类人及其交易方法: 第一象限:爆赚爆亏。这种人习惯重仓操作,重仓做对了,肯定是赚大钱的,但问题是重仓做错了,如果不及时止损,肯定也是亏大钱的。重仓操作不止损的人就容易爆亏,爆仓和穿仓都是这么来的,只要你的操作手法有爆亏的风险,别管概率多大,你都容易一次性输光的,需要对方法进行优化,优化的点就是,如何去解决爆亏的问题。因为你已经掌握了如何暴赚,只要再解决好爆亏问题,就可以了。 第二象限:小亏爆赚。这个是对第一象限的优化,常用手法是重仓搞起爆点,重仓才能赚大钱,但是需要止损,止损有时间止损,即华尔街幽灵的法则一,还有逻辑止损,入场的时候更加注重时间止损,没有证明自己是对的,就出来,不要等待逻辑止损,市场证明你错了再出来,不然几次重仓做错止损了,也会亏掉很多本金。但是,个人主观交易者赚大钱的,我知道的,无一例外都是这种手法。只是资金规模大了之后,就不是重仓了,因为一开仓就开满了,但是这些钱相对于其资产规模来说,就是轻仓了。但是,他们起家的时候,都是重仓搞起爆点。 第三象限:小亏小赚。这些人根本不懂期货,小散户,来赚买菜钱的,怕大亏,赚点钱就跑,拿不住,仓位也很轻,交易也很频繁,基本上就是来给交易所刷手续费的,没啥意义。有人可能慢慢被手续费吞噬了,有人慢慢可能也亏完了,还有人做好长时间没有任何起色。 第四象限:小赚爆亏。这种人习惯性轻仓摸顶抄底,这种人在没有大行情的时候能赚点钱,真正来大行情的时候一波流带走。觉得价格高了,就去轻仓空,再涨再空,逆势浮亏加仓,没想到行情会那么极端,结果轻仓变重仓,就变成了爆亏甚至爆仓。相反,好不容易惊心动魄扛单扛回来了,到了成本附近,吓得赶紧平仓跑路,受尽了心理煎熬,没赚到钱,还有可能爆仓甚至穿仓。 想要在期货市场上长久生存,一定要让自己的交易方法没有爆亏的风险,只要是有爆亏的可能性,不管多小(小是你自己觉得的,不是市场觉得的),只要发生,你就是爆仓或者穿仓,那你之前赚再多不出金的话,也是没有意义的。所以你的方法一定不能有爆亏。 当然,你轻仓在里面小打小闹,从不隔夜,频繁交易,也是赚不到钱的,生存只是第一步,发展是第二步,在期货市场上想要有所发展,就要会充分利用杠杆,该重仓的时候重仓赚大钱,重仓才能爆赚。所以,你想要在期货市场上大赚,你的交易方法要在特定的时候能够上仓位,上仓位的时候尽量风险小。 第一象限的人有勇无谋,勇在重仓爆赚,无谋在有爆亏风险;第二象限的人有勇有谋,勇在重仓爆赚,谋在只有小亏没有大亏风险;第三象限的人无勇有谋,无勇在无法爆赚,有谋在只有小亏没有大亏风险;第四象限的人无勇无谋,无勇在无法爆赚,无谋在有爆亏风险,第四象限的人有两种,要么是鸵鸟型的,不敢接受现实,装死;要么是极度自负的人,认为市场傻逼,自己是对的。市场对还是我自己对我不知道,但是我知道自己的账户是一直赚钱还是一直亏钱,对错不是我们自己以为的,从我们账户是赚是亏看出来的,如果你认为自己是对的,那为什么你的账户一直是亏钱的呢? 亏钱了,向自己这里找原因,才能有所收获,我们才能一天一个样,不断进步;亏钱了,怨天怨地怨对手,到处向外找原因,五年后和今天你没什么两样,今天侥幸躲过一劫不亏,后面照样还得亏。把事情想清楚了,然后实事求是地面对自己账户的盈亏,不迷信,不盲从,不着急,做自己认为是对的事情,然后客观地认识自己是对是错。 期货市场中,没有一个人是依靠别人赚大钱的,想赚大钱,得靠你自己,要学会独立思考,要学会实事求是,不要迷信和盲从任何人。佛家说,因果无人替。做期货也一样,你想做期货发大财,无人可以代替你,只能靠你自己。但是你可以借助外缘,去学习,去积累经验,但是期货交易是一门实践,做还是得靠我们自己。你连自己都不相信,都不能实事求是,怎么可能做期货赚大钱呢? 还是那句话,我讲的东西不一定是对的,但是我认为是对的,所以跟大家分享,分享的目的是供大家思考,而不是盲从。 |

|

|  |

|