提示要点: 聚烯烃 长期供需宽松格局并未改变,利润以压缩为主。中短期来看,能耗双控政策叠加利润亏损,煤制、甲醇(3432, -131.00, -3.68%)制部分装置已开始检修和降负,虽需求维持弱势,但供需总体平衡。 估值方面,外盘价格高企,但国内价格重心上移,后续进口量有所增加。原料价格强势上涨,成本支撑对盘面作用有所体现,聚烯烃价格大幅上涨,但涨幅不及原料端,生产利润继续压缩,长期看利润低位波动为主。 近期期现价格围绕政策和能源紧缺运行变化,市场多以交易预期为主。由于成本强支撑和供给缩减,价格以上涨为主,政策导向对上游制约更为明显。短期价格将维持强势运行,但需关注需求的负反馈。 操作建议:后续若回调充分可做多,风险在于投产集中。 PVC(10705, -535.00, -4.76%) 目前,双控政策对供需双方均造成冲击,上游由于集中度更高,这种冲击更为明显,下游限电的传导则存在一定滞后性。政策持续收紧之下,电石偏紧大概率将成为常态。 估值方面,电石价格上行,生产利润回落,下游利润也进一步被压缩。内外盘价格均上涨,出口预期维持。 短期PVC价格将维持强势运行。但若下游限电政策持续,需求的负反馈将一定程度地体现,国庆前后价格或有所回落。但由于供给端问题持续性更强,不可过度看空。 操作建议:国庆前多单可离场避险,中长期回调可继续做多V2201。 一、行情回顾 图1:L2201行情走势图 单位:元/吨

资料来源:wind 图2:PP2201行情走势图 单位:元/吨

资料来源:wind 图3:PVC2201行情走势图 单位:元/吨

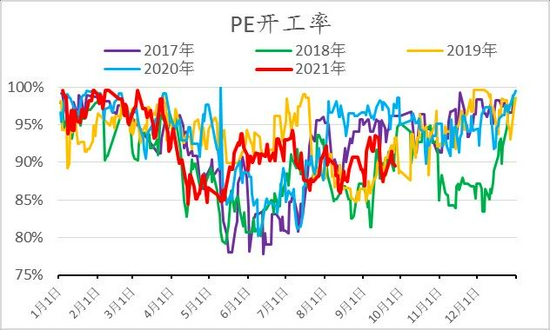

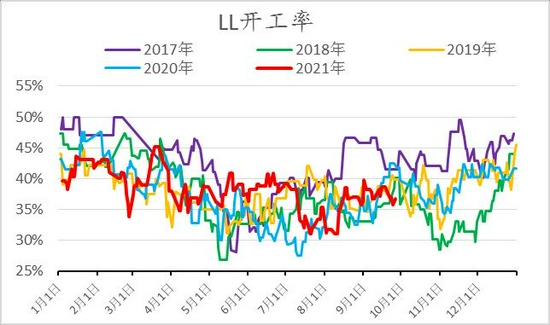

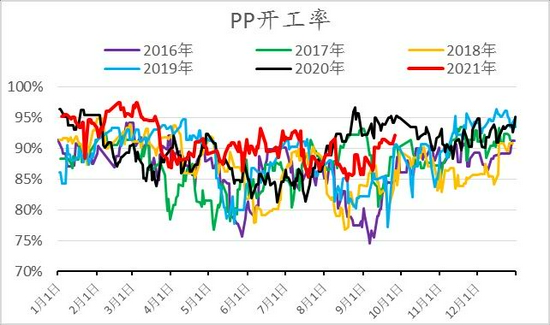

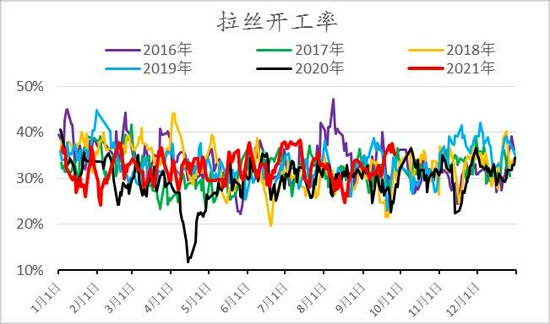

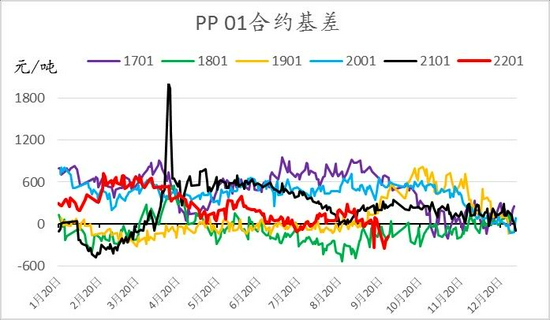

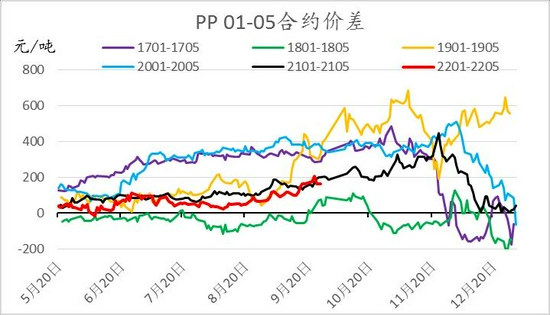

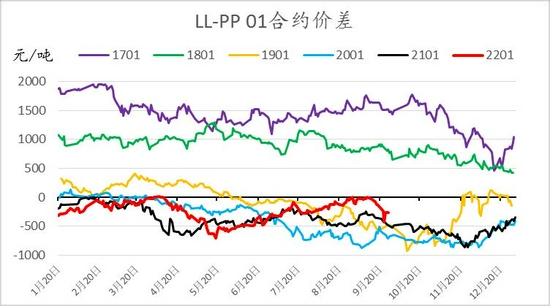

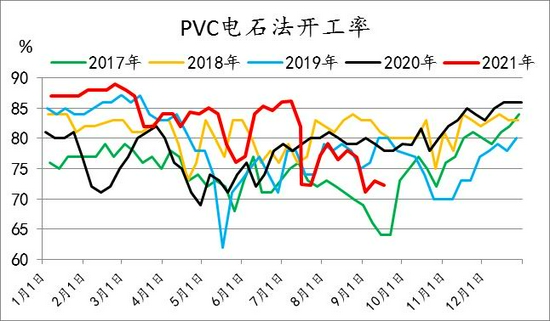

资料来源:wind 自9月开始,能耗双控政策持续收紧,煤炭价格一路飙升,煤化工受成本支撑和供给缩减影响,价格均有不同程度抬升,聚烯烃盘面在资金推涨之下,结束了近两月的震荡行情,价格重心上移近1500元/吨。现货方面,供需两端均有所收缩,但总体格局平衡为主,无明显异常,现货价格跟涨略有不足,基差走弱,但市场倾向于交易预期,贸易商多惜售观望。进口窗口在内盘强势上涨下打开,进口量或逐渐增加。 PVC同样受到政策冲击,市场主要交易供给端逻辑,产业和资金共振之下,价格走出历史新高,稳稳站上11000元/吨之上。基本面持续处于供需双弱阶段,并继续趋弱,供给端弱势表现更为明显,加之电石成本不断上升,且供给收缩大概率成为长期趋势,基本面驱动价格持续上行。 二、聚烯烃(PE、PP) 1.供应存缩减预期 国内开工方面,9月检修装置增加,损失量环比上升。从量上来看9月整体供应压力不大,同时煤化工装置存在停工降负预期,供应存在一定缩减预期。 新产能方面,9月基本无新装置投产。 进口方面,随内盘价格走强,外盘价格高位震荡为主,此格局下进口窗口慢慢打开,预计后续进口量缓慢上升。 总体而言,长期供应总体宽松,后续投产计划预计稳定推行,但部分装置在政策干扰下或停工降负,中短期供应存在一定缩减预期。 图4:PE开工率

图5:LL开工率

图6:PP开工率

图7:拉丝开工率

图8:PE进口利润

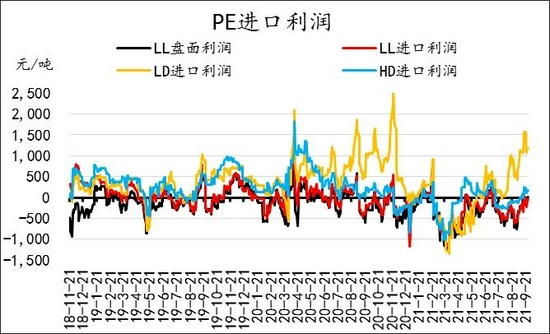

图9:PP进口利润

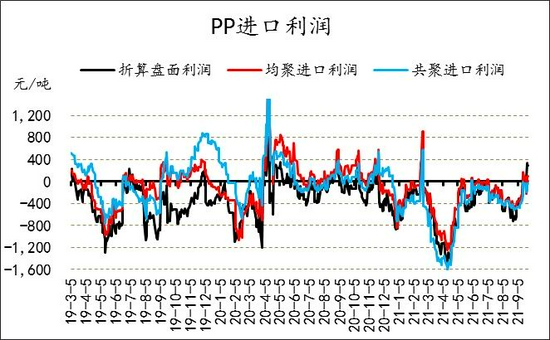

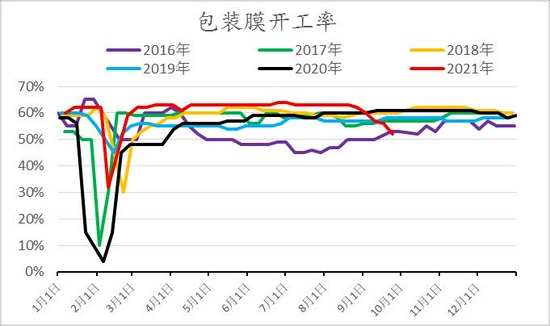

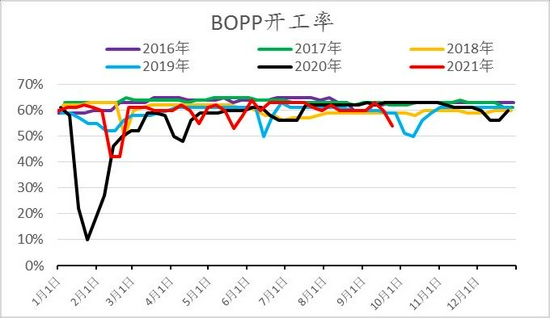

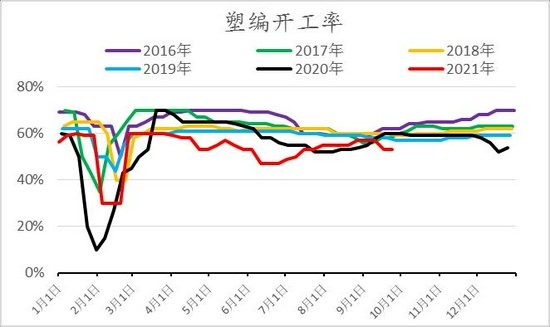

来源:wind,卓创资讯;信达期货研发中心 2.需求持续偏弱 下游开工数据显示,需求疲软格局并未发生本质变化。PE下游农膜开工率稳步上升,但采购仍以刚需为主。在限电政策影响下,PE下游包装膜、PP下游BOPP和塑编开工均下滑。 期现价格大幅上行,而下游企业对高价货源较为抵触,需求总体平淡。传统旺季表现显然不如预期,整个现货市场交投平淡,下游谨慎采购。 图10:农膜开工率

来源:卓创资讯;信达期货研发中心 图11:包装膜开工率

来源:卓创资讯;信达期货研发中心 图12:BOPP开工率

来源:卓创资讯;信达期货研发中心 图13:塑编开工率

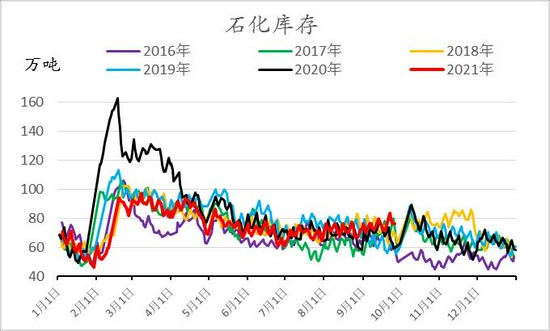

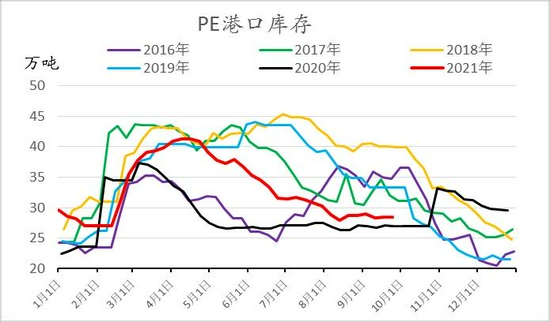

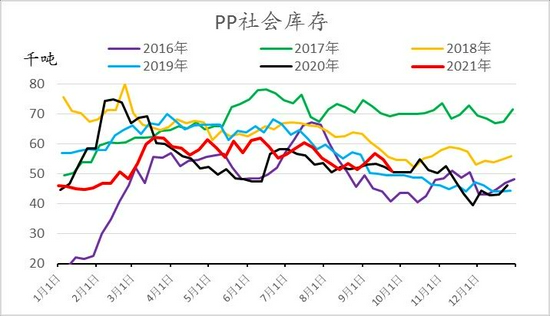

来源:卓创资讯;信达期货研发中心 3.产业链总体库存中性,暂无压力 供需总体弱平衡,9月份产业链总库存无明显变化,供给端虽因检修有一定缩减,但高价之下需求的负反馈也十分明显,下游补库意愿弱,刚需为主。 截至9月27日两油聚烯烃(PE+PP)库存72万吨,位于同期较高水平。内外盘价差缩小,但进口到港量未见增长,9月PE港口库存维持低位水平。市场预期有所转变,价格持续拉涨,贸易商惜售观望,PP社库先累后去,变化不明显。 图14:聚烯烃石化库存

来源:卓创资讯;信达期货研发中心 图15:PE港口库存

来源:隆众资讯,卓创资讯;信达期货研发中心 图16:PP社会库存

来源:隆众资讯,卓创资讯;信达期货研发中心 4.估值中性偏低 整个9月份,聚烯烃利润依然维持低位水平,部分边际产量利润持续为负,油制利润有所回升,而煤制利润因煤价涨幅更大而进一步压缩。利润角度看,价格下方存在较强支撑。预计四季度供需宽松驱使利润维持压缩态势。 近月来,现货多跟随期货波动,但现货跟涨缓慢,基差弱势运行,并未对价格产生作用。1-5价差走势稳定,远月与近月上涨幅度持平,远月小幅贴水。 因PP产能中煤化工占比更高,政策对于PP冲击更大,盘面PP、L走势一致,但L涨幅不及PP。上涨过程中,PP-L价差再次拉开。 图17:PE利润

来源:wind;信达期货研发中心 图18:PP利润

来源:wind;信达期货研发中心 图19:L01基差

来源:wind;信达期货研发中心 图20:PP01基差

来源:wind;信达期货研发中心 图21:L01-05价差

来源:wind;信达期货研发中心 图22:PP01-05价差

来源:wind;信达期货研发中心 图23:L-PP现货价差

来源:wind,卓创资讯;信达期货研发中心 图24:L-PP01合约价差

来源:wind,卓创资讯;信达期货研发中心 三、PVC 1.电石大涨,主要矛盾仍在供应端 据卓创资讯报道,内蒙古电力紧张状况持续,每日电石影响量在万吨以上;宁夏中卫地区18-25日电石炉全停,其余区域降负荷运行;陕西府谷地区电石、兰炭等企业全停,神木等地降负荷运行。整体造成电石产量明显下降。虽下游PVC等企业也有降负荷运行现象,但供应仍存在较大缺口,为争取货源而调整价格现象就屡有出现。 电石供应缺口扩大,各地因限电电石开工下滑,电石法PVC成本支撑强。因传统检修和限产制约,电石法PVC开工大幅下降,9月份供应量进一步缩减。 当前PVC的主要矛盾仍集中于供给端。预计进入10月后,双控政策将有所放松,电石货源偏紧状况在部分时间段会有改善,但总体仍维持紧缺,价格高位震荡为主,PVC现有开工将小幅回升。 图25:PVC电石法开工率

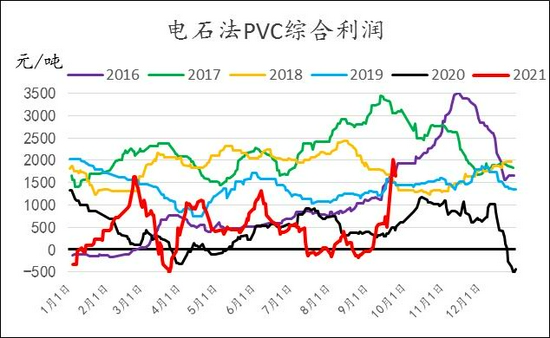

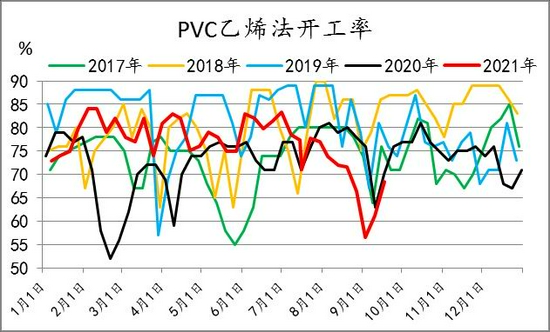

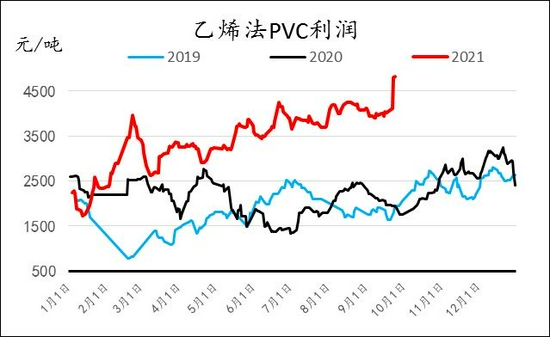

来源:卓创;信达期货研发中心 图26:电石法利润

来源:卓创;信达期货研发中心 图27:乙烯法开工率

来源:卓创;信达期货研发中心 图28:乙烯法利润

来源:卓创;信达期货研发中心 2.需求维持弱势 9月PVC下游需求总体弱势,开工率有所下滑,需求旺季逻辑并未兑现,由于原材料价格过高和限电影响,下游开工提升积极性受到限制。后续随限电缓解,下游开工将有所回升,采购仍将维持刚需。 外盘市场货源仍然偏紧,内外价差不断缩窄,密切关注后期出口情况。 图29:PVC华北下游开工率

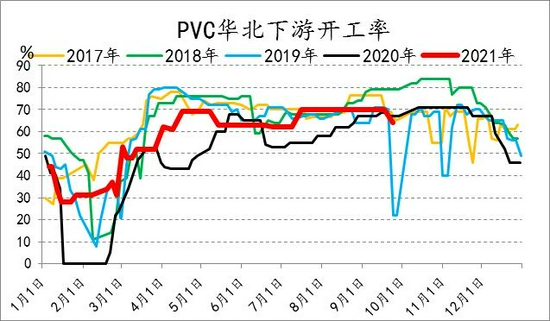

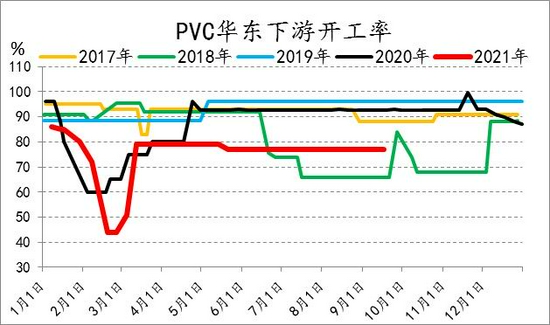

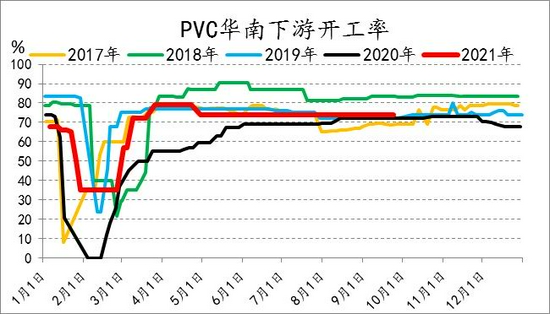

来源:wind;信达期货研发中心 图30:PVC华东下游开工率

来源:wind;信达期货研发中心 图31:PVC华南下游开工率

来源:wind;信达期货研发中心 3.供需双淡下,库存区域分化 高价对PVC需求的抑制十分明显,加之当前处在需求淡季,供需双减格局下PVC库存水平总体维持低位。其中华东地区下游受限电影响,需求负反馈明显,库存一定累积。 图32:PVC华东库存

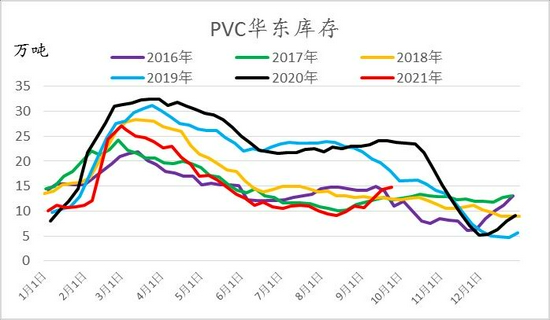

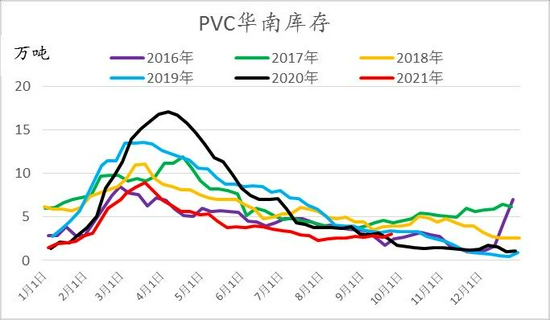

来源:卓创;信达期货研发中心 图33:PVC华南库存

来源:卓创;信达期货研发中心 4.基差价差稳定 9月PVC基差巨幅波动,现货和期货走势基本一致。1-5价差随盘面上行而继续走扩,可见9月供应端矛盾愈演愈烈。 图34:V01合约基差

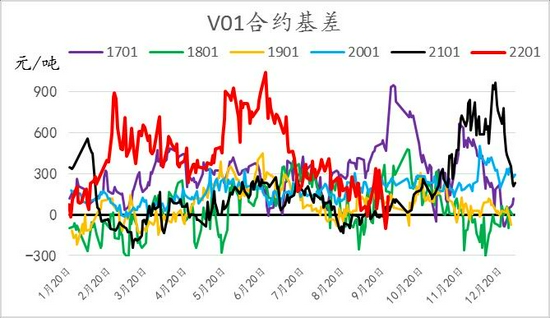

来源:wind;信达期货研发中心 图35:V15价差

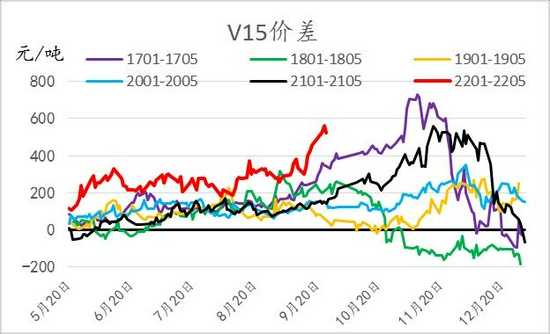

来源:wind;信达期货研发中心 信达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: