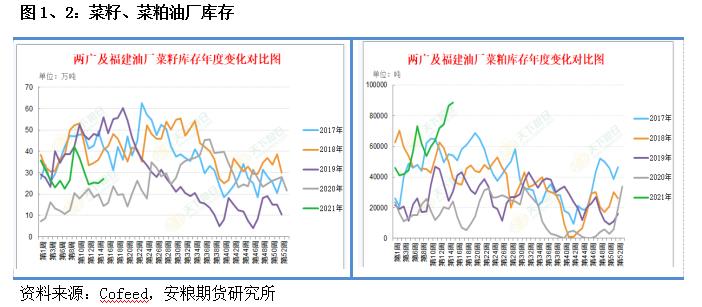

原标题:菜粕:短线或偏弱调整,后市或再度向上测试压力位 来源:文华财经 征稿(作者:安粮期货 龚悦) --【核心观点】 从菜粕合约市场结构角度看,同前期变化不大。09期货升水于现货保持在80-100元/吨左右。9月合约升水于5月合约100元/吨左右(前期70元/吨左右),远月1月合约贴水于9月合约200元/吨左右。 菜籽、菜粕油厂库存经历主动补库周期后同比去年大幅增加。产业户远月套保意愿有所增加。进口菜籽持续偏紧。 需求方面,渐入需求旺季。今年水产品价格尤其是四大家鱼价格与养殖利润的高位或推动淡水养殖的积极性,进而增加菜粕的需求。 巴西豆出口销售进度正常,产量与出口高于去年,国内将面临巴西豆大量到港,水产需求缓慢恢复,豆粕(3586, -21.00, -0.58%)出货略有好转,油厂挺价意愿较强。但目前油粕买家采购谨慎,低位吸引成交,高位仍成交不多。 短线来看,菜粕经过前期的拉涨后处于阶段性高位,假期临近,短线资金或于流出迹象,短线或处于阶段性偏弱调整,后市或再度向上测试压力位。 一、合约市场结构分析 从菜粕合约市场结构角度看,同前期变化不大。09期货升水于现货保持在80-100元/吨左右。9月合约升水于5月合约100元/吨左右(前期70元/吨左右),远月1月合约贴水于9月合约200元/吨左右(同前期变大不大)。不同合约的主要矛盾逻辑不同。对于即期合约主要关注基差的修复与仓单的变化,近月合约主要关注基差的收敛与库存的绝对量,对于远月合约主要关注库存的相对量、变化趋势与利润。 二、市场行情分析 1、供给:菜籽菜粕油厂库存同比去年大幅增加 当前,国内沿海进口菜籽总库存增加至35.7万吨,较去年同期的19万吨增幅87%。两广及福建地区菜籽油厂库存35.7吨,较去年同期的16万吨增幅123%。 两广及福建地区菜粕油厂库存8.12万吨,较去年同期的1.4万吨增幅480%。2019年3月以来,随着到港菜籽的收紧,我国加大了颗粒粕的进口力度,进口加拿大颗粒粕量维持在8万—14万吨/月。当前进口颗粒粕库存178000吨,较去年同期的195400吨降幅8.9%,较2019年的150000吨增18.6%,较2018年的120000吨增幅48%,五年均值136680吨。不过颗粒粕并不符合交割标准,无法作为交割货源的供应。 仓单方面,截止4月29日,仓单数2400张,较3月底的900张,远月套保意愿有所增加。

2、进口菜籽持续偏紧 菜籽进口依旧不畅,且集中在少数几家民营油厂和外资油厂从目前跟踪的情况看, 3月有24万吨加籽到,4月有23.9万吨加籽到,5月有18万吨加籽到。远月船期变动较大,建议密切关注动态。 国产菜籽现货压榨利润高位,进口菜籽现货压榨利润触底。

3、需求:渐入需求旺季 菜粕的需求受到季节因子、替代品价差、企业生产经营策略等影响因素。作为一种蛋白饲料,广泛使用于水产养殖,在水产养殖中菜粕的添加率平均达到30%—40%。鸭饲料中菜粕所占比例在10%—15%,肉鸡饲料含菜粕10%以下,蛋鸡与种鸡饲料约含8%左右,而猪饲料中所含菜粕仅占5%以下。菜粕在水产饲料中的添加作为一种刚性需求,而其它领域的消费弹性较大。 五月即将来临,随着各地新一年度的水产投苗陆续增加,菜粕需求逐渐回升。今年的水产品价格自春节以来一直维持高位,根据国家发改委的数据,3月36个城市的草鱼、鲢鱼和带鱼的平均零售价分别为每斤10.08元、9.08元和19.88元,草鱼和鲢鱼的零售价为2015年以来最高,带鱼的零售价为2015年以来第二高。水产品价格尤其是四大家鱼价格与养殖利润的高位或推动淡水养殖的积极性,进而增加菜粕的需求。 4、价格高度相关性品种——豆粕 巴西豆出口销售进度正常,产量与出口高于去年(日均装运量96.42万吨/日,较去年的74.27万吨/日增29.81%),国内将面临巴西豆大量到港(4月共到港759.7,5月预估1070),水产需求缓慢恢复,豆粕出货略有好转,油厂挺价意愿较强。但目前油粕买家采购谨慎,低位吸引成交,高位仍成交不多。 |

|

|  |

|