摘要 2021年3月份,聚丙烯走出了个冲高回落的格局。春节长假后,在原油价格持续走高,欧与亚洲美国极寒天气导致海外供应紧张等,长假期累库不及预期,下游企业提前复工等因素的共同影响下,PP2105合约继续震荡走高,并创出了年内的新高9660元。只是好景不长,随着美国炼油及化工装置逐渐复工,国内新产能投产,供应增加,下游企业高位拿货意愿不高,下游需求上升幅度不大等因素的影响,3月中旬,PP2105合冲高回落。截至3月25日,PP2105合约跌地8831元,较最高点下跌了829元,跌幅8.58%。目前仍没有明显的止跌迹象。 进入4月份后,PP基本面多空并存。前期受美国极寒天气影响而停产的装置预计在4月份将恢复正常,且欧洲、亚洲前期检修有装置也将复产,海外市场供应将逐渐回升。国内企业开工率维持高位,市场供应量将有所增加。不过,进入4月份后,聚丙烯下游需求逐渐回升,且PP生产装置也开始进入集中检修期,装置检修量明显增加。此外,由于2021年需求回升力度较往年更大,聚丙烯的社会库存继续保持在往年同期水平的下方,显示上游企业供应压力并不大,聚丙烯供需基本平衡。国内聚丙烯有望走出高位震荡,重心下移的格局。 一、走势回顾 2021年3月份,聚丙烯走出了个冲高回落的格局。春节长假后,在原油价格持续走高,欧与亚洲美国极寒天气导致海外供应紧张等,长假期累库不及预期,下游企业提前复工等因素的共同影响下,PP2105合约继续震荡走高,并创出了年内的新高9660元。只是好景不长,随着美国炼油及化工装置逐渐复工,国内新产能投产,供应增加,下游企业高位拿货意愿不高,下游需求上升幅度不大等因素的影响,3月中旬,PP2105合冲高回落。截至3月25日,PP2105合约跌地8831元,较最高点下跌了829元,跌幅8.58%。目前仍没有明显的止跌迹象。

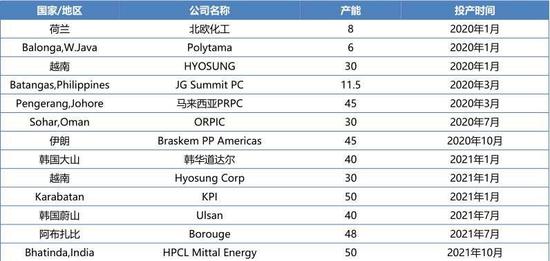

图表来源:瑞达期货研究院 二、基本面分析 1、产能产量分析 2020年,国内外PP产能继续大幅扩张。国际方面共有7条生产线投产,涉及产能175.5万吨,进入2021年后,预计将有6条生产线将投产,涉及产能258万吨,远高于2020年。其中,1月份有三条生产线,涉及产能120万吨,7月份有两条生产线投产,涉及产能为88万吨,10月份还有一条生产线投产,涉及产能50万吨。据此推算,2021年1月份开始,国外PP的供应量就将会明显增加。

图表来源:隆众资讯 瑞达期货研究院 国内方面:2020年国内PP行业也进入扩能高峰期,原计划内的新增产能达到615万吨。但受疫情的影响,部分装置将延期至2021年再投产,这部分产能约为160万吨。据此测算,进入2021年后,国内PP装置再次提速,初步预计将有21条新装置有投产计划,涉及产能高达791万吨,远远高于2020年。届时,国内PP的供应量仍将明显上升。

图表来源:隆众资讯 瑞达期货研究院

图表来源:隆众资讯 瑞达期货研究院 专业机构统计数据显示,2021年2月份,我国聚丙烯产量为229.74万吨,环比-19.14万吨,升幅-7.69%,同比+50.14万吨,升幅27.92%。从图中可以看到,随着产能的不断增长,2021年1、2月国内聚丙烯的产量都远远高于往年同期水平,预计3月份国内聚丙烯的供应量仍将明显上升。

图表来源:隆众资讯 瑞达期货研究院 2、进出口分析 2021年2月份,国内PP进口数量与出口数量环比增减不一。统计数据显示:2021年2月份,我国共进口聚丙烯28.76万吨,较上月下降了22.50万吨,增幅-43.90%,较去年同期+3.04万吨,升幅11.84%。2021年1-2月,我国共进口聚丙烯80.01万吨,同比增加了27.57万吨,增幅52.56%。出口方面,2021年2月,我国出口聚丙烯4.53万吨,较1月份上升了4681吨,升幅11.54%,同比+18055.45吨,升幅66.39%。2021年1—2月,国内共出口聚丙烯8.58万吨,较去年同期上升了3.41万吨,增幅66.06%。从以上数据我们可以看出,2021年国内进出口数量均大于去年同期水平。由于3月份海外供应受限,因此,预计3月份PP的出口量还将明显增长。

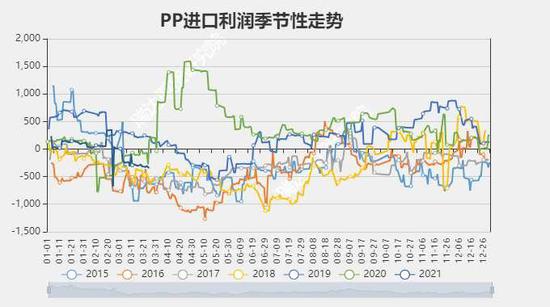

图表来源:WIND 瑞达期货研究院 3月份,聚丙烯的进口利润环比继续回落。2021年2月25日,PP的进口利润为40元左右,到3月25日,PP的进口成本报10041元,较2月份+581元。PP进口利润为-381元,较2月份-381元。

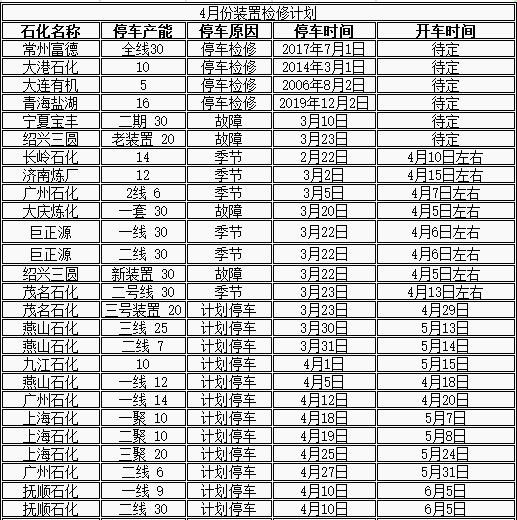

图表来源:WIND 瑞达期货研究院 3、装置检修分析 2021年4月份,PP计划进行检修的装置大幅增加。涉及产能合计约466万吨。其中,长假停车的产能有四套,因故障停车,且不能确定复产时间的装置有2套,6套装置合计涉及产能111万吨。自3月份开始检修,在4月初复工的装置有5套,共涉及产能126万吨。检修至4月中旬以后的装置共15套,涉及产能229万吨。远远高出3月份的126万吨。

数据来源:隆众石化、瑞达期货研究院 4、装置开工率分析 截至3月26日,国内聚丙烯企业平均开工率报92.43%,环比2月上升了了0.23%。与去年同期相比,则上或了6.43%。进入4月份以后,由于装置检修有所增加,预计聚丙烯的开工率将会有所回落。

数据来源:隆众石化、瑞达期货研究院 5、库存分析分析 PP华东社会库存 3月份,聚丙烯华东社会库存环比同比均有所下降。数据显示,截至2021年3月19日,国内华东聚丙烯库存报124050吨,较2月份-2850吨,增幅-2.25%,较去年同期-68750吨,升幅-35.66%;分行业来看,上游生产企业的库存报23800吨,环比-8200吨,升幅25.63%,同比-13100吨,升幅-35.5%;华东仓库库存报69500吨,环比-500吨,增幅-0.71%,同比-46100吨,增幅-39.88%;华东贸易商库存报12700吨,环比+4100吨,升幅47.67%,同比-9700吨,升幅-43.30%;而华东下游企业的库存报18050吨,环比+1750吨,增幅10.74%,同比+150吨,升幅0.84%。从以上数据可以看出,华东总库存有所减少,尤其是生产企业的库存减少更加明显。而贸易商的库存增加幅较大。

图表来源:WIND 瑞达期货研究院 两桶油聚烯烃库存 进入3月份后,两桶油的石化库存有所减少。数据显示,截至3月24日,两桶油聚烯烃库存报90万吨,较2月同期-0.50万吨,升幅-0.55%;与去年同期相比,则下降了32万吨,降幅为26.23%。两桶油聚烯烃库存处于历史同期的低位区域,显示生产企业销售压力不大。

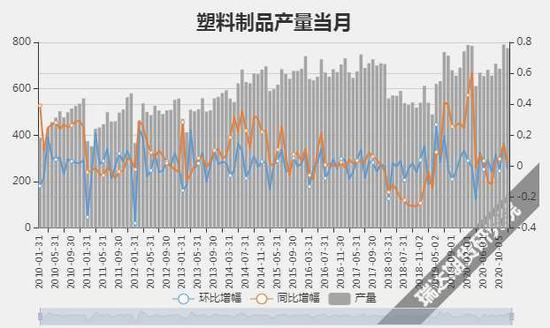

图表来源:WIND 隆众资讯 瑞达期货研究院 6、下游需求分析 2021年1--2月份,国内塑料(8240, -135.00, -1.61%)制品的产量远高于去年同期水平。数据显示,2021年1--2月份,我国塑料制品产量为1126.9万吨,较去年同期的788.4万吨大幅上升了338.5万吨,升幅42.94%。从图中可以看出,2020年8月起,我国塑料制品的产量震荡上升。特别是进入2021年后,国内塑料制品的产量增速更是创出近几年来的新高,显示国内塑料制品的刚性需求仍在。

图表来源:WIND 瑞达期货研究院 进入3月份后,聚丙烯下游制品企业的开工率较2月份大幅回升。数据显示:截至3月18日,聚丙烯下游企业的平均开工率为57.45%。较2月份上升了22.13%,较云年同期民上升了1.68%。其中,塑编企业的开工为52%,环比上升了25%,同比也上升了3%;共聚注塑企业开工率报60%,环比上升了8%,同比则下降5%;BOPP企业开工率报60.35%,环比上升了33.39%,同比也上升了7.05%。聚丙烯下游企业开工率环比同比均有所上升,显示聚丙烯需求恢复明显。

图表来源:WIND 隆众资讯 瑞达期货研究院 2021年2月,我国PP的表观消费量环比虽有所下降,但仍远高于去年同期水平。数据显示:2021年2月,国内PP的表观消费量为253.98万吨,较1月份的296.08万吨下降42.1万吨,降幅14.72%,但与去年同期的214.26万吨相比,仍高出了39.72万吨,增幅18.54%。2021年1—2月,国内PP表观消费量为550.06万吨,较去年同期水平上升了85.94万吨,升幅为18.52%。PP的表观消费量平稳增长,显示PP的刚性需求仍在。预计4月份,PP的表观消费量仍处于相对高位。

图表来源:隆众资讯 瑞达期货研究院 三、上游原材料分析 3月份,国内外丙烯价格明显上升。统计数据显示:截至3月25日,FOB韩国丙烯的价格报1146美元,较上月+30美元,涨幅2.69%,同比+470美元,涨幅69.54%。CFR台湾丙烯价格报1205美元,环比上涨了0美元,涨幅0.00%,同比也上升了497美元,涨幅70.20%。国内镇海炼化的乙烯出厂价报8300元,环比+100元,涨幅1.22%,同比也上涨了2500元,涨幅为43.11%。 从丙烯价格走势图中我们可以看到,2021年3月份,国际国内丙烯价格继续有所上涨。但进入4月份后,受美国极寒天气导致许多化工企业停产的影响,导致丙烯价格快速冲高。个人认为,这种突发性事件影响的持续性不会太长,预计4月份丙烯的价格仍将回归基本面的概率较大。

图表来源:隆众资讯 瑞达期货研究院

图表来源:隆众资讯 瑞达期货研究院 四、基差分析 我们选取PP期货活跃合约与宁波绍兴现货价格的价差来做一个比较,从图中我们可以看出,正常情况下,PP的基差总是在0元至700元之间波动。一旦超出这个区间,基差就会得到修正。截至3月25日,聚丙烯的基差为786元,较2月大幅上升了625元,基差已超过正常波动范围的上轨。有条件的投资者可以密切注视基差的变化,一旦出现上升无力的时候,即可介入反套操作。

图表来源:瑞达期货研究院 五、技术分析 从K线图上看,3月份PP2105合约走出了一个冲高回落的格局。成交量大幅增加,持仓量则明显减少。短期来看,均线系统仍呈多头排列,但近期价格位于5周均线与10周均线之间震荡,5周均线有拐头下行的迹象。技术指标MACD高位走平,红柱收缩,KDJ指标也在高位死叉向下,显示短期走势有所转弱。预计后期可能会有一个回调整理。

图表来源:瑞达期货研究院 六、期权分析 截止至2021年03月25日,PP期权日持仓量报50003张,较月初的41913张增加了8090张。持仓量认沽认购比则上升至124.76。显示投资者交易意愿有所增强,但认沽数量上升速度略高于认购数量的上升速度。

七、观点总结 进入4月份后,PP基本面多空并存。前期受美国极寒天气影响而停产的装置预计在4月份将恢复正常,且欧洲、亚洲前期检修有装置也将复产,海外市场供应将逐渐回升。国内企业开工率维持高位,市场供应量将有所增加。不过,进入4月份后,聚丙烯下游需求逐渐回升,且PP生产装置也开始进入集中检修期,装置检修量明显增加。此外,由于2021年需求回升力度较往年更大,聚丙烯的社会库存继续保持在往年同期水平的下方,显示上游企业供应压力并不大,聚丙烯供需基本平衡。国内聚丙烯有望走出高位震荡,重心下移的格局。 瑞达期货 林静宜 |

|

|  |

|

微信:

微信: QQ:

QQ: