观点及建议: 甲醇(2319, 61.00, 2.70%)供应端内外压力在2月份分化严重,孰强孰弱由于众多变数存在目前尚未可知,需求端的不温不火将使春节之前的市场氛围保持清淡。春节之后多空扰动因素将集中碰撞,节后2月剩余交易日较少,下游复工速度将决定短期内的市场情绪,进而会主导甲醇期货走势。 操作上,节前建议区间震荡思路对待,参考区间2230至2350元/吨,节后由于不确定性较大,建议节前控制过节仓位不宜过重,轻仓或空仓过节为宜。 一、行情回顾 图1:华东地区甲醇价格 单位:元/吨

资料来源:WIND,长安期货 图2:甲醇期货主力合约收盘价 单位:元/吨

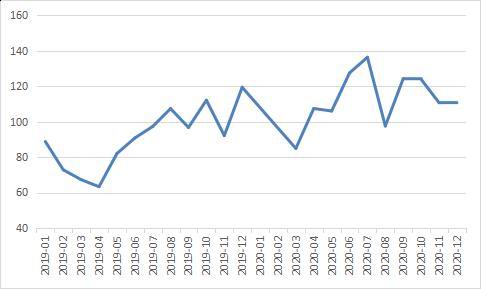

资料来源:WIND,长安期货 1月份国内疫情防控局势再度严峻,甲醇内贸运力受到影响,产区排库不畅,加之成本端煤炭价格松动,成本支撑减弱,主产区价格显著下移。临近年关,虽然传统下游开工下降,下游补库意愿减弱,市场成交氛围偏向清淡,但进口缩量背景下港口依然保持去库趋势,消费区价格跌幅明显不如产区跌幅。具体来看,华东地区市场中间价较12月底下跌7元/吨至2445元/吨,华南地区下跌37元/吨至2415元/吨,西北产区下跌260元/吨1845元/吨,华北地区下跌130元/吨至2035元/吨。甲醇期货2105合约持续偏弱运行,最终较12月收盘下跌100元/吨至2297元/吨。 二、2月份行情要点分析 (一)内外价差持续扩大,沿海港口库存持续去化 图3:国际甲醇价格 单位:美元/吨

资料来源:WIND,长安期货 图4:国内甲醇月度进口量 单位:万吨

资料来源:WIND,长安期货 由于中东地区装置停车产能较多,亚洲甲醇价格持续攀升,截至1月底,东南亚CFR中间价较上月末上涨20美元/吨至387.5美元/吨,我国主港CFR中间价上涨5美元/吨至307.5美元/吨(以实时汇率计算,合人民币约2510元/吨,进口利润已经开始倒挂),内外吨价差由65美元扩大至80美元,创出自2018年11月以来新高。 内外价差扩大叠加进口利润倒挂首先会导致我国对国际甲醇的吸引力下降,12月我国甲醇进口110.68万吨,环比微幅下降,预计1月份进口量将降至105万吨左右。其次,我国甲醇对外竞争力提升,12月我国甲醇出口3.6万吨,创近两年新高,1月份预计出口量将扩大至4.5万吨。 随着进口压力持续减弱,港口库存得以持续去化,宁波、江苏、华南合计库存较12月底下降16.01万吨至110.32万吨。从目前已公布的信息来看,中东地区合计有395万吨产能装置停车检修,其中一套165万吨装置预计停车至2月份;另外,合计有330万吨产能装置目前低负荷运行,开工负荷约在5成左右。 (二)气头装置重启叠加新增产能投产,国内供应压力依然较大 图5:产区库存变动情况 单位:万吨

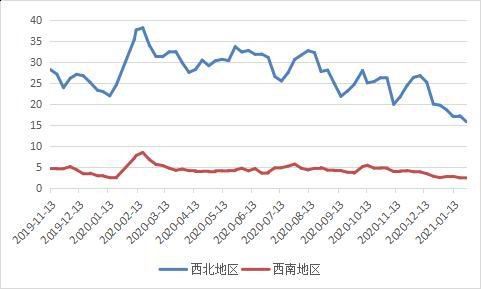

资料来源:WIND,长安期货 图6:西北甲醇周度开工率 单位:%

资料来源:卓创资讯,长安期货 1月国内甲醇装置整体运行稳定,全国甲醇企业开工负荷较12月末下降不足1个百分点,西北甲醇装置开工下降不足2个百分点。受疫情及春节因素影响,厂家排库意愿较强,截至1月末,西北产区库存15.76万吨,环比下降3.93万吨。当前产区库存已经处于年内低位,同时厂家毛利已经出现亏损,后续预计继续让利空间有限,而且当前西北与华东套利空间重新打开,预计随着运力的恢复,西北地区排库压力不大。 但是随着气温逐渐回升,市场对西南气头装置在2月份存有重启预期,加之新增装置在一季度存有投产预期,如果现有煤头装置没有大面积的检修,国内甲醇整体供应压力较1月份会继续提升。 (三)节前下游买气不足,节后关注复工速度 图7:传统下游开工率 单位:%

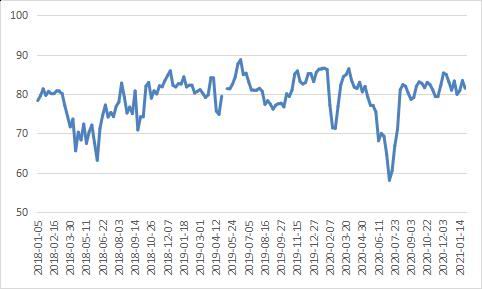

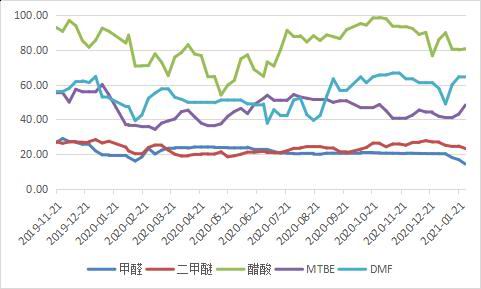

资料来源:WIND,长安期货 图8:国内烯烃装置开工率 单位:%

资料来源:WIND,长安期货 临近春节,下游部分工厂提前放假,甲醇传统下游买气不高。加之1月以来甲醇期货价格重心持续走低,买涨不买跌心态下,传统下游观望气氛更加浓厚,逢低刚需采购为主。开工率来看,各下游涨跌互相,甲醛、二甲醚、醋酸开工下降,MTBE、DMF开工提升,实际消费甲醇量偏中性。 1月部分烯烃装置启停,目前外采甲醇的烯烃装置中宁波富德预计在1月末重启,中原石化、兴兴能源、江苏斯尔邦等装置均已经恢复正常。截至1月底,全国烯烃装置开工率83%,环比提升5个百分点。由于烯烃装置集中度更高,春节对烯烃开工影响较小,需要注意的是,11月份以来烯烃利润逐步缩水,加之新年伊始全国“限塑令”正式升级,烯烃需求端受到影响,中期内预计烯烃利润难出现大的提升,因此不排除装置突然停车检修的可能。 三、小结及操作建议 综上,甲醇供应端内外压力在2月份分化严重,孰强孰弱由于众多变数存在目前尚未可知,需求端的不温不火将使春节之前的市场氛围保持清淡。春节之后多空扰动因素将集中碰撞,节后2月剩余交易日较少,下游复工速度将决定短期内的市场情绪,进而会主导甲醇期货走势。 操作上,节前建议区间震荡思路对待,参考区间2230至2350元/吨,节后由于不确定性较大,建议节前控制过节仓位不宜过重,轻仓或空仓过节为宜。 长安期货 魏佩 |

|

|  |

|

微信:

微信: QQ:

QQ: