最新数据显示,截至12月11日,普氏62%铁矿(993, -5.50, -0.55%)石价格指数达160.70美元/吨,涨幅较年初超过70%,创9年新高。 铁矿石飙升的背后,是钢厂生产利润明显飙升。根据mysteel调研,11月河北吨钢毛利平均160.3元/吨,环比增长92.07%;江苏吨钢毛利平均510.5元/吨,环比增长103.47%。在高额利润推动下,钢企正在保持较高的开工率。 瞄准中国强劲的需求,海外现货矿石和指数都在“趁机揩油”。国内钢铁企业在10日大声疾呼,铁矿石市场定价机制已经失灵,呼吁国家介入。然而,作为占据全球铁矿石贸易量约80%的国内企业海外进口和海外企业间进行的美元船货贸易,仍以普氏指数定价为主,使得国内企业在议价、定价方面处于被动局面。 面对这一尴尬局面,多位行业人士建议,国内钢铁行业应该尽快推进需求侧改革,适当控制生产节奏,加大废钢利用,运用好衍生品工具做风险管理等措施,通过这一系列措施,切实为钢铁降低生产成本,提供行业竞争力。 吨钢毛利翻一番,9个月社会库存下降63% 12月4日,铁矿石价格单日上涨7.5美元/吨,达到145.30美元/吨(折合人民币价格1005.55元/吨),涨幅达到5.4%。同一天,新加坡交易所(SGX)铁矿石期货主力合约结算价140.98美元/吨(折合人民币价格为1082.75元/吨)。 对于这一天铁矿石现货价格的涨幅,让中国钢铁工业协会记忆深刻。12月10日上午,中国钢铁工业协会副会长骆铁军还就当天单日涨幅如此巨大的情况,向全球矿业巨头必和必拓的负责人进行了询问,必和必拓进行了解释和说明。

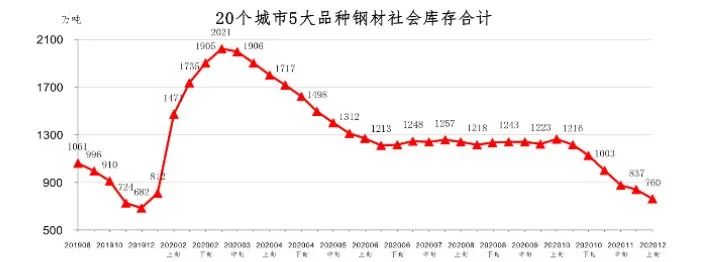

“市场需求太旺盛,钢铁企业都在加大生产力度。”南钢金贸钢宝首席期现分析师蔡拥政认为,现在房地产、家电等终端行业用钢需求旺盛,建材成交活跃,钢材库存持续下降。根据中国钢铁工业协会市场调研部的最新报告显示,12月上旬,20个城市5大品种钢材社会库存仅为760万吨,与今年3月上旬峰值2021万吨相比,下降62.4%! 在利润方面,钢厂生产利润更是明显飙升。根据mysteel调研,11月河北吨钢毛利平均160.3元/吨,环比增长92.07%;江苏吨钢毛利平均510.5元/吨,环比增长103.47%。高额利润推动下,钢企也在保持较高的开工率。截至12月11日,mysteel统计的247家钢厂日均铁水产量243.47万吨,同比增长5.81%;高炉开工率为84.77%,仍保持较高水平,且铁水产量较去年显著增加。 需求上升供应反而下降,港口库存连续6周下滑 “11月份以来,进口铁矿石的价格都呈现明显上涨,这和国内钢厂原材料冬储不无关系。”永安期货北京研究院副院长朱世伟表示,近几年来冬季到次年的第一季度,铁矿石价格都普遍呈现上涨态势。 面对需求旺盛叠加冬储效应,钢铁企业纷纷加大进口铁矿石力度。然而,在这一时刻, 为主要进口原料的铁矿石却面临紧张局面。根据mysteel统计数据,11月,澳大利亚和巴西两国的铁矿石周度发运量均值为2210.90万吨,环比下降7.89%,同比下降3.82%。而且,上述两国近期的发运量波动较大,导致外矿供给的稳定性下降。 另外,根据海关统计数据显示,11月份我国铁矿石进口量为9815万吨,环比下降8.1%,这也是今年6月份以来月度进口量首次降至1亿吨以下。在港口库存方面,根据mysteel数据,截至12月11日,国内45港铁矿石库存总量为12203.2万吨,已经连续6周下降。 在供需平衡发生巨大变化的情况下,铁矿石价格出现了上涨。最新数据显示,截至12月11日,普氏62%铁矿石价格指数达160.70美元/吨,涨幅较年初超过70%,创9年新高。11月底以来,该指数涨幅已超过20%。而在期货市场,12月11日,大商所铁矿石期货主力2105合约盘中站上1000元/吨的高位。 钢企发声定价机制已经失灵,普氏指数成争议焦点 在12月10日下午,中国钢铁协会组织国内钢铁企业召开的铁矿石市场座谈会上,与会企业一致认为,当前铁矿石价格上涨已偏离供需基本面,大幅超出钢厂预期,资本炒作迹象明显。当前,铁矿石市场定价机制已经失灵,一致呼吁国家采取有效措施,及时介入调查。 光大期货黑色研究总监邱跃成认为,近期铁矿石期现货价格整体大涨,但期货和现货、普氏指数走势还是有些分化,突出表现就是普氏指数涨幅明显大于期现货价格涨幅。比如前述所述,单日上涨7.5美元/吨,远高于现货和期货价格。 统计显示,截止12月11日,普氏62%铁矿石指数为160.7美元/吨,比11月底上涨21.5%,而同期2105合约铁矿石期货、日照港61%品位PB粉价格分别为989.5元/吨和1034元/吨,比11月底分别上涨17.2%和15.9%。 朱世伟介绍,在当前国际市场铁矿石的定价机制,已经由以前的长协定价机制解体逐渐转变为普氏指数月度定价。而普氏价格指数数据来源包括电话问询等方式,向矿方、钢厂及交易商采集数据,其中会选择30家至40家“最为活跃的企业”进行询价,其估价的主要依据是当天最高的买方询价和最低的卖方报价,而不管实际交易是否发生。 普氏价格被三大矿山采用,其他矿山跟随。由于结算公式给予矿山的报价份额极高,因此矿山存在调高报价从而影响指数价格的可能(成交与否并不考虑)。对铁矿石需求最大的中国企业并未参与到定价中,这是令人遗憾的现状。 国投安信黑金研投团队张贺佳表示,作为占据全球铁矿石贸易量约80%的国内企业海外进口和海外企业间进行的美元船货贸易,仍以普氏指数定价,使得国内企业在议价、定价方面处于被动局面。由于目前人民币计价期货的参与者和交易量已经远超普氏等指数的采集量,能够代表铁矿石市场的实际供需、运行等情况,透明度更好也更加公平,且期货连续交易、实时变动,能够更好的指导市场参与者的交易活动。 业内建言应对三策 在未来很长一段时期我国对进口矿的高度依赖局面难以改变的背景下,面对国内需求持续放量,而现货指数定价机制却又失灵,多位行业人士建议,加强钢铁行业需求侧改革,适当控制生产节奏,加大废钢利用,运用好衍生品工具做风险管理等措施,切实为钢铁降低生产成本,提供行业竞争力。 冶金工业规划研究院党委书记、总工程师李新创: 建议放开优质再生钢铁料的进口,缓解国内保障不足;实施国家资源战略,全方位服务企业参与全球资源开发;培育国际级矿业投资平台,积极参与全球资源开发;借助“一带一路”倡议,以产业链模式实施“走出去”;以行业为主导,建立更为全面、系统的海外投资项目风险评估系统;针对境外矿山开发设置矿产资源风险勘查基金、矿山开发基金等,对“走出去”项目在资金上给予支持。 永安期货北京研究院副院长朱世伟: 目前我国钢铁企业整体呈现出产业分散,集中度较低的格局,相比于原料端“四大矿山”的垄断竞争格局,从经济学角度,天然处于议价权的弱势方。这需要国内钢铁行业加强协作,提高作为最大买方的议价能力。 目前,大连铁矿石期货影响力与日俱增,且是实货交割的期货合约,如果越来越多的企业运用好衍生品工具做风险管理,那么将增强连铁的价格发现功能,同时也将增强其国际定价能力。 光大期货黑色研究总监邱跃成: 从长远来看,钢铁行业最重要的应对方式是增加铁矿石资源的自身保障,如增加海外权益矿的战略投资和开发。另外,适当控制生产节奏,特别是在利润低位和亏损情况下要适度减产,减少铁矿石的使用量。还有,加强对市场行情的分析研判能力,在铁矿石价格低位的时候,适当增加铁矿石库存规模,做好战略储备。 国投安信黑金研投团队张贺佳: 适当控制钢厂的生产节奏,特别是在利润低位和亏损情况下要适度减产,减少铁矿石的使用量。还有,加强对市场行情的分析研判能力,在铁矿石价格低位的时候,适当增加铁矿石库存规模,做好战略储备。 |

|

|  |

|

微信:

微信: QQ:

QQ: