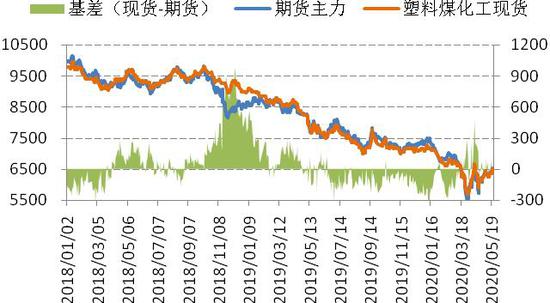

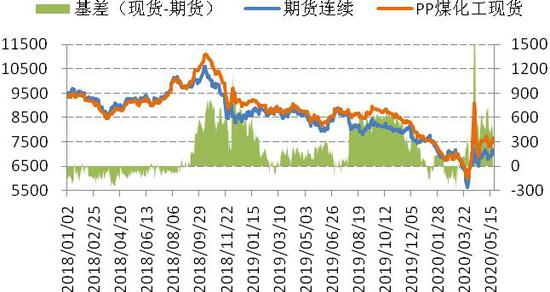

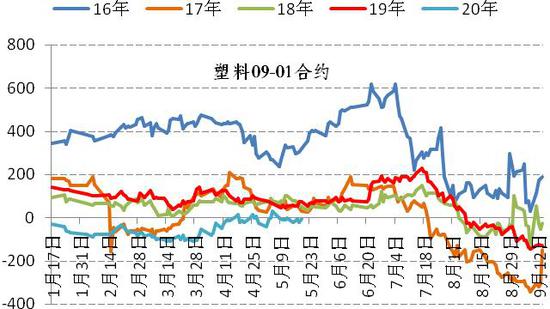

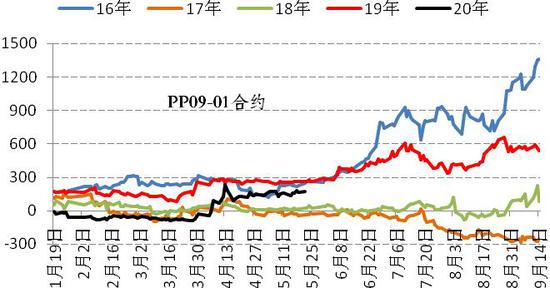

主要结论 5月烯烃重心震荡小幅上移。节后石化库存稳步下降,绝对库存处于同期低位,叠加国际油价低位回升,烯烃价格重心震荡上移,但业者普遍预期下旬到港放量,港口面临累库压力,这对盘面上行形成牵制,市场围绕偏强现实与偏弱预期持续博弈。 供应方面,中期看1季度PE、PP分别投产115万吨、160万吨,部分装置推迟至下半年开车,二季度是新增产能空窗期,投放压力预计会集中在四季度。短期看石化库存处于同期低位,偏强的现实给予现货支撑,而6月份装置检修比例不低,产量环比或有缩减可能,但4月后进口窗口持续打开,预计5月下旬进口货源陆续到港,港口面临累库预期,短期市场继续在偏强现实与偏弱预期间博弈前行,关注后续库存变化。需求方面,6月线性农膜开工降至年内最低,薄膜因用于日常消费负荷大致持稳,而PP因新订单跟进不足,下游开工率有所走弱,但海外疫情形势仍然严峻,PP无纺布需求增量明显,随着家电汽车产销显著回升,PP注塑类需求边际改善,但实际情况还有待进一步跟踪。成本方面,目前油基、煤基及外购甲醇(1742, -24.00, -1.36%)成本分别在4600元/吨、5350元/吨、5700元/吨附近,PP粉料及PDH成本在6900元/吨、5450元/吨左右,一体化工艺利润良好,PP现货估值相对偏高,短期关注粉料成本支撑。目前来看,海外经济恢复进度存疑,加之双方贸易升级风险,市场预期仍然承压,但低库存的偏强现实支撑短期盘面,建议短线震荡应对,中期反弹逢高沽空远月,关注PP91正套机会。 风险提示:海外需求恢复超预期、原油价格大涨。 一、行情回顾 5月烯烃重心震荡小幅上移。节后石化库存稳步下降,绝对库存处于同期低位,叠加国际油价低位回升,烯烃价格重心震荡上移,但业者普遍预期下旬到港放量,港口面临累库压力,这对盘面上行形成牵制,市场围绕偏强现实与偏弱预期持续博弈。 基差结构上,塑料(6575, -50.00, -0.75%)09合约基差在平水附近波动,而PP09合约仍维持400-600深贴水。 图1:塑料主力基差

数据来源:wind,国信期货 图2:PP主力基差

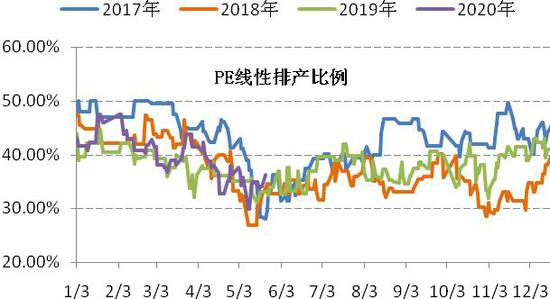

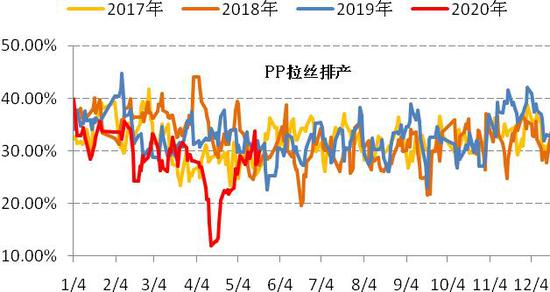

数据来源:wind,国信期货 二、供应:短期消化库存,长期产能释放 1.检修力度不低,投产压力延后 随着口罩概念炒作退潮,市场投机性需求坍塌,纤维料非标价差快速回落,石化企业PP拉丝排产回归正常,前期困扰市场的结构性矛盾化解。 图3:PE线性排产

数据来源:卓创,国信期货 图4:PP拉丝排产

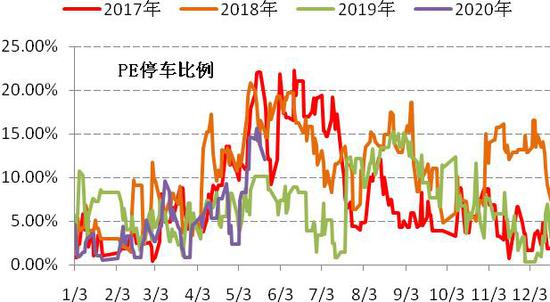

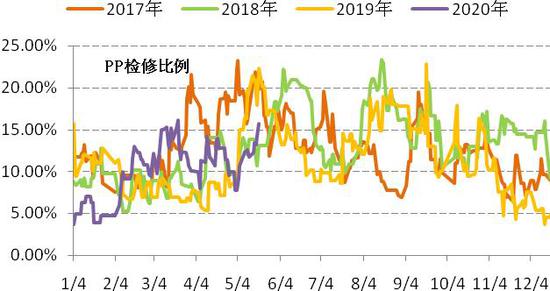

数据来源:卓创,国信期货 一般来说,二季度装置检修较为集中,5-6月预计达到年内高峰,市场产量或有缩减可能,但要看执行情况而定,尤其计划外停车有较大不确定性。新装置方面,1季度PE、PP分别投产115万吨、160万吨,部分装置推迟至下半年开车,短期陷入新增供应空窗期,供应压力可能会集中在四季度释放。 图5:PE停车比例

数据来源:卓创,国信期货 图6:PP停车比例

数据来源:卓创,国信期货 2.进口增量有预期,关注实际到港情况 因海外装置检修及国内疫情影响,1季度PE及线性进口同比分别下降3.4%、8.7%,这极大缓解了国内供应压力。不过,4月起进口窗口持续打开,预估5月下旬进口到港将陆续增加,港口存在累库预期,但仍要看实际到港情况。 图7:线性进口盈亏

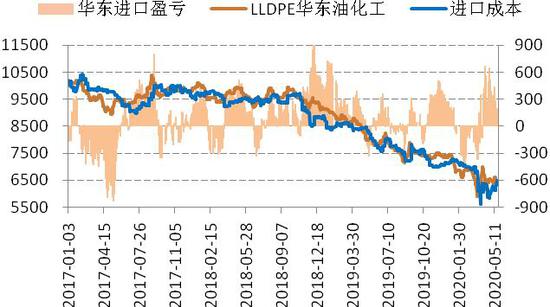

数据来源:wind,国信期货 图8:PE港口库存

数据来源:wind,国信期货 1季度PP进口同比微降1.3%,但4月后进口窗口打开,二季度进口料环比增加,远洋船货预计在5月下旬陆续到港,关注港口库存变化。 图9:拉丝进口盈亏

数据来源:wind,国信期货 图10:PP港口库存

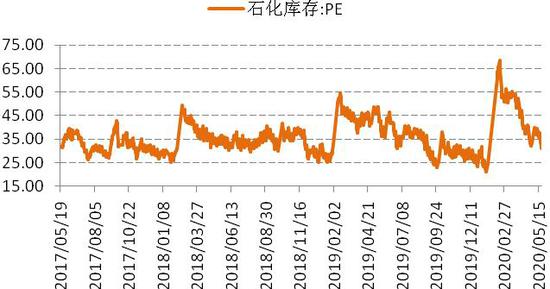

数据来源:wind,国信期货 3.低库存支撑现货,现实与预期博弈 截至22日,石化烯烃石化库存约74万吨,较五一节后首日下降21万吨,处于同期中性偏低水平。目前来看,石化低库存支撑现货,盘面深贴水消化部分利空预期,短期供应压力不大,市场继续在偏强现实与偏弱预期间博弈前行,关注后续库存变化。 图11:石化PE库存

数据来源:卓创,国信期货 图12:石化PP库存

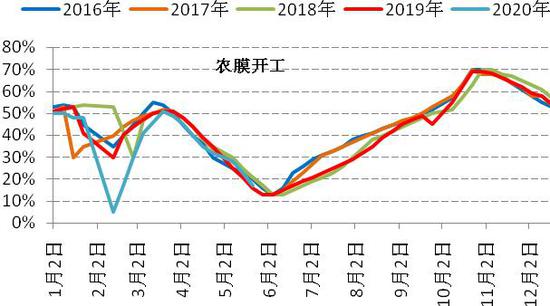

数据来源:卓创,国信期货 二、农膜需求淡季,汽车家电产销改善 截止21日,线性下游农膜、薄膜开工率分别为17%、57%。一般来说,6月农膜开工降至年内最低,7月起行业负荷逐步回升,而薄膜因用于日常消费需求基本持稳。 图13:LLD下游农膜开工

数据来源:wind,国信期货 图14:PP下游塑编开工

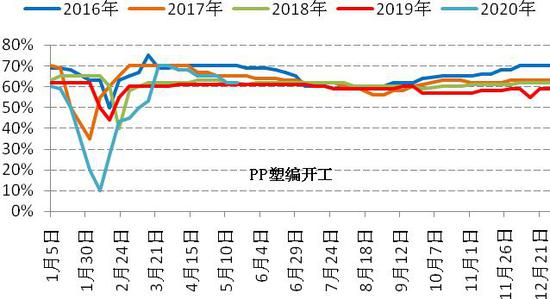

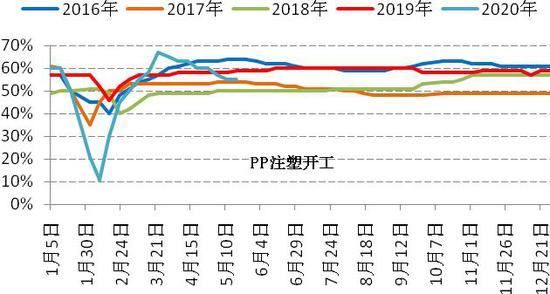

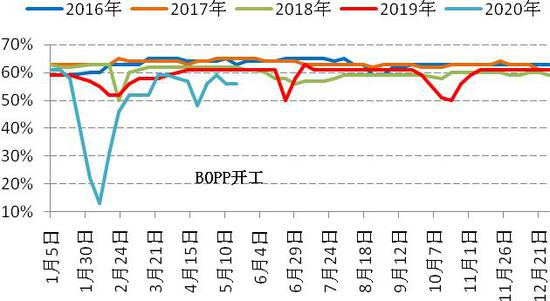

数据来源:wind,国信期货 由于原料价格坚挺,且新订单跟进不足,5月PP下游开工率有所走弱,塑编、注塑及BOPP负荷分别降至62%、56%、55%。目前来看,海外疫情形势仍然严峻,医用防护用品需求仍将持续,PP无纺布需求较往年增量明显,而国内经济逐步恢复,家电汽车产销显著回升,PP注塑类需求边际改善,但实际情况还有待进一步跟踪。 图15:PP下游注塑开工

数据来源:wind,国信期货 图16:PP下游BOPP开工

数据来源:wind,国信期货 三、投产预期压制,PP盘面深贴水 1.PP现货高估,关注粉料成本支撑 静态来看,目前油基、煤基及外购甲醇成本分别在4600元/吨、5350元/吨、5700元/吨附近,PP粉料及PDH成本在6900元/吨、5450元/吨左右。近期油价回升导致油基毛利高位回落,煤化工毛利相对平稳,PP现货估值仍然偏高,但短期盘面关注粉料成本支撑。 图17:PE生产利润

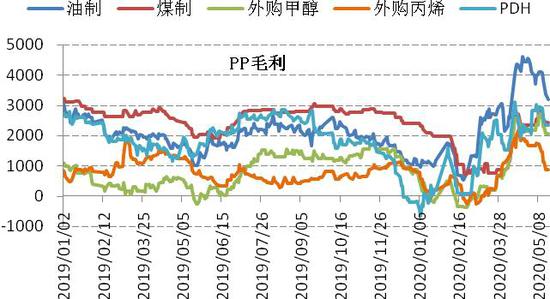

数据来源:wind,国信期货 图18:PP生产利润

数据来源:wind,国信期货 2.PP近强远弱,关注正套机会 塑料价差结构曲线平坦,期现基差及91合约价差基本在平水附近波动,市场缺乏明确的指引信息。不过,受产能释放窗口预期后移影响,PP呈现显著远月贴水特征,尤其是09基差及91跨期价差较大。目前来看,若三季度海外需求恢复,叠加新产能投产延期,那么PP91价差不排除继续走扩可能,关注正套机会。 图19:塑料跨期价差

数据来源:wind,国信期货 图20:PP跨期价差

数据来源:wind,国信期货 四、结论及建议 供应方面,中期看1季度PE、PP分别投产115万吨、160万吨,部分装置推迟至下半年开车,二季度是新增产能空窗期,投放压力预计会集中在四季度。短期看石化库存处于同期低位,偏强的现实给予现货支撑,而6月份装置检修比例不低,产量环比或有缩减可能,但4月后进口窗口持续打开,预计5月下旬进口货源陆续到港,港口面临累库预期,短期市场继续在偏强现实与偏弱预期间博弈前行,关注后续库存变化。需求方面,6月线性农膜开工降至年内最低,薄膜因用于日常消费负荷大致持稳,而PP因新订单跟进不足,下游开工率有所走弱,但海外疫情形势仍然严峻,PP无纺布需求增量明显,随着家电汽车产销显著回升,PP注塑类需求边际改善,但实际情况还有待进一步跟踪。成本方面,目前油基、煤基及外购甲醇成本分别在4600元/吨、5350元/吨、5700元/吨附近,PP粉料及PDH成本在6900元/吨、5450元/吨左右,一体化工艺利润良好,PP现货估值相对偏高,短期关注粉料成本支撑。目前来看,海外经济恢复进度存疑,加之双方贸易升级风险,市场预期仍然承压,但低库存的偏强现实支撑短期盘面,建议短线震荡应对,中期反弹逢高沽空远月,关注PP91正套机会。 风险提示:海外需求恢复超预期、原油价格大涨。 国信期货 贺维 |

|

|  |

|

微信:

微信: QQ:

QQ: