市场越来越有效的当下,很难有历史那种波澜壮阔的大行情。上期关于如何实现高盈亏比的视频发了后,好多朋友都说,在现在的行情里,底仓能有利润就不错了,一加仓,之前好容易积攒的一点利润很容易就全回吐了,甚至可能整体都是亏损出局的。别提加仓了,好多人都想盈利减仓,所以,加仓,真的有必要么?如果加,到底该怎么加? 先回顾一下之前分析过的资金使用效率的问题,超高盈亏比的实现就是超高的平均效率*超长的时间,正确的做法是,在单个有可能发展行情的品种上,不断的积攒效率,只要行情朝着自己有利的方向发展,就不断地提升仓位,同时确保不影响已有浮盈太多,行情回撤时适当降低仓位,而不是一股脑全部抛掉,行情恢复后再慢慢加回来。整个行情走完后,哪怕最后加的仓位是亏损出来的,但是平均下来,这样的效率是最高的。逻辑推导的理想模型是这样的,但是在具体操作中,还是有很多细节的问题需要把握的。下面我们来具体分析一下: 一、行情的非线性 很多朋友执着于高胜率入场的手法,在执行加仓时,采用的标准和开仓完全一样,这样就带来了两个问题。 一是行情并不是线性的发展,而是往往长时间震荡,然后短时间快速爆发,是极度不平均的,这种情况在股票上可太常见了。如果加仓与入场的标准完全一致,哪怕可以在爆发的初始找到非常合适的入场机会,但后面整个流畅的行情,就没有一样的切入点了。于是整个流畅的行情中,只有很轻的仓位,等到再出现标准加仓机会时,却往往是行情减速,甚至转向的开始,于是一加仓就亏损出局。 二是如果错过了最佳的入场点,后面整个流畅行情就彻底错过,完全没法再上车,踏空原本就不多的机会。而长期稳定盈利的基础,就是在保持操作一致性的基础上,不错过机会,才能用做正确获得的利润,覆盖之前的试错亏损,进而盈利。

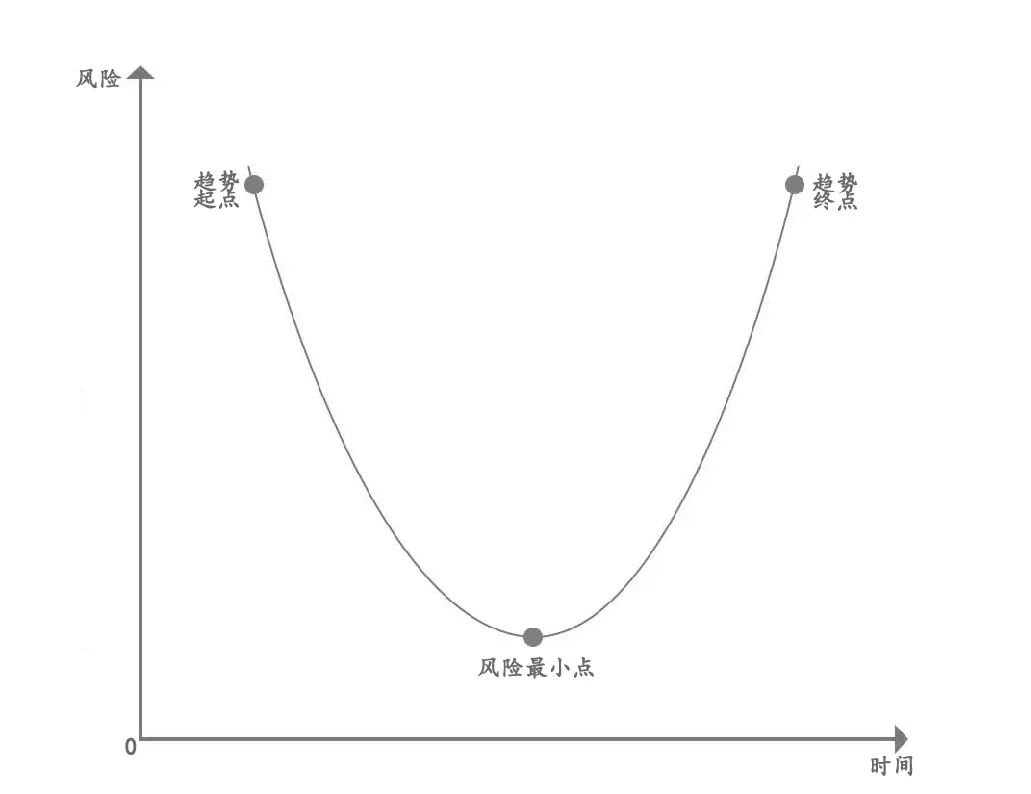

二、加仓与开仓的不同 开仓时,我们用一定额度的可能止损作为代价,冒着风险去博取后面可能的盈利,加仓的本质也一样,只不过,加仓时,因为我们底仓已经有了一定的盈利,我们是用已有的盈利去博取更大的利润,大不了整个仓位下来是不赚的,至少不会亏损。所以在风险接受度上,加仓显然是应该比开仓更高一些的。 资本资产定价模型(CAPM)告诉我们,金融投资的利润来源于风险。我们可以假想一下一段趋势的风险曲线,如果将某级别的一段趋势行情的持续时间设为横坐标,风险设为纵坐标,我们画一个图,会得到一个近似U型。

应该很容易理解,行情刚启动时,就是趋势的起点位置,在刚刚结束一段下跌时就买入做多,风险肯定是比较大的。因为行情还不稳定,是有继续延续之前下跌的可能的。而随着行情的运行,有了显著的趋势后,跟风资金也变多了,走势更加明朗了,风险是慢慢变小的。而当行情走了很远之后,越来越多的获利资金想要出场了结,此时风险又慢慢开始变大,直到行情结束。

这只是一个粗略的理想模型,我们没办法量化曲线上具体某个点的风险大小,也无法在实际操作中预测出具体哪个时间点位上风险最小,但是很显然,当错过U型的最低点后,如果还没有底仓或者没有在之前的行情中有盈利,那越晚开仓、越晚加仓,风险就越大,最理想的情况应该是在风险下行、甚至是风险最低的点开仓,然后快速在风险低位加仓,当风险上行时,用已有的丰厚的盈利来对冲后面继续加仓的风险。 既然我们选择的开仓点,很有可能是在U型最低点的左侧,也就是风险绝对值还没那么小的地方,所以我们应该尽量选择一个相对稳定流畅的行情级别,我们之前也分析过,时间级别越大,行情越稳定,所以,行情刚开始反转的阶段,初次开仓时,应该尽量选择大一点的时间级别,这样基础的胜率是有所保障的。 而随着行情的发展,行情极有可能随着风险的下行开始加速,此时在盘面上会看到不断抬升的价格和长阳,如果还是用大的时间级别,一样的入场手法去加仓,有极大的概率是找不到机会,或者找到的机会也已经离初次入场点很远,来到曲线右侧的风险高位了。所以,在有了底仓利润的时候,从逻辑上来讲,大的趋势可能还没结束,我们应该用已有的底仓利润去博取后面可能的更大利润,大不了这单不赚钱,但是一旦行情发展起来,就能用很高的资金效率去参与。所以,此时因为本金是安全的,就应该用不那么稳定的小时间级别、或者不那么苛刻的入场条件,去执行加仓,同时,止损不要太紧,避免被假突破和大的波动把你洗出去。虽然有可能不够稳定,但是因为你放大了止损,所以可以对冲掉这个不稳定,但是又抓住了大级别抓不住的机会。培训中,好多学员问我哪个位置能不能开的时候,我常说,有底仓就可以,没底仓的话,就不太舒服,就是这个逻辑。 三、加仓方式 大家常听到的加仓方式,比如等比例加仓,或者正金字塔加仓,不能倒金字塔,因为有可能后面太重的仓位导致前期利润全部回吐。听起来很科学,很合理哈。我们之所以了解熟悉这些概念,是源于早期海外有一些介绍海龟策略、网格策略的书籍,它们最早提到了相应的资金管理方式。这类策略每次加仓的止损设置都是固定点位,也就代表了每次加仓的亏损额度是一致的,所以对应的仓位也是一致的。于是大家就用最容易理解的方式去下定义了,就是正金字塔很重要,仓位要越来越轻,所有人都在关注仓位,也就是每一笔投入的资金占比。但真正核心的是什么?是你每次止损的额度!这才是你实际付出的成本。如果你每次开仓止损设置的点位不是固定的,那对应的仓位就没必要一致了。比如你加仓止损点位是初始仓位止损点位的2倍,那一样的仓位,会让你加仓的损失比初始设置的止损大一倍! 所以,如果你按照所谓的正金字塔去执行加仓,在实操中,会出现各种资金安全的问题。正确的做法,是应该根据止损金额去测算仓位,确保每次加仓付出的成本不会导致你的利润回吐太多、甚至亏损。这个过程,单纯说可能比较难理解,大家自己在纸上画一下,测算一下就可以了,其实是很简单的数学问题。 四、利润回吐与潜在暴利 还是看前面的风险曲线,因为我们加仓时很可能已经过了U型曲线的最低点,也就是错过了风险小的区域,体现在行情上,就是此时的行情没那么流畅,突破后会有回撤,或者有很多假突破等等。 但是,在最近这种没有流畅行情的情况下,行情一旦回撤,有很大的可能就是彻底的反转,原本底仓的利润就并不丰厚,如果按照放大风险敞口的做法,反而会损失很大的利润。明明一段还不错的行情,如果不加仓,能够有不错的收益,结果一加仓,变成不赚甚至亏损了。这种情况我们应该怎么处理呢?这个是如何处理止损和止盈的问题,我们下期再讲。 来源:网络 |

|

|  |

|