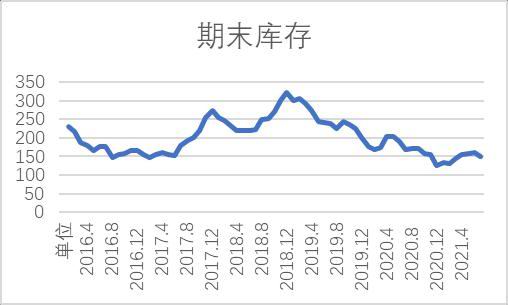

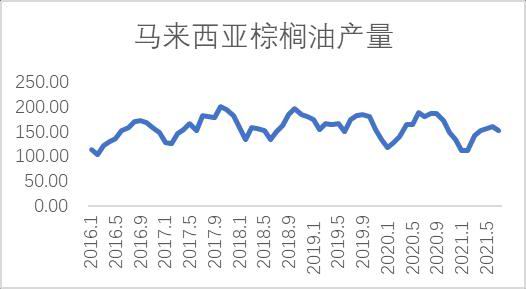

观点: 油脂:劳动力短缺仍是限制马棕产量的重要因素,7月马棕产量始终低于市场预期,库存持续下降,产量端的限制导致马棕平衡表同样维持低库存状态。美豆供需面也偏紧,全球油脂价格仍处长期上涨趋势。而8月马棕的短频数据不佳,东南亚棕榈(8638, 160.00, 1.89%)油产区或面临短期的季节性累库压力,因此需注意短期油脂价格可能存在阶段性回调的风险。待价格风险释放后,再择机布局远月合约多单。 饲料:供应端,8月USDA报告的单产数据基本为美豆产量定调了,后期只是在8月单产的基础上进行调整,产量调整的幅度也不大。需求端来看,国外的需求是否会因为新冠的第二轮流行受到影响还是未知数,后续需重点关注;国内生猪养殖端,目前整体产能并未随能繁母猪存栏的下降而下降,后期若出现淘汰二元母猪的情况,生猪产能或将受到较大的影响,豆粕(3522, -25.00, -0.70%)需求也会跟随大幅下降。近两个月面临美豆即将上市,产量已基本定调,国内豆粕或高位震荡为主。 操作建议: 油脂:操作上建议暂观望为主。 饲料:操作上建议区间操作为主。 重要监测点: 1)马棕出口、生产情况;2)进口大豆(6039, 68.00, 1.14%)到港情况;3)南美豆主产区天气情况;4)9月美国USDA报告;5)大豆港口库存和消耗情况;6)生猪存栏变化情况;7)中美贸易战进展;8)非洲猪瘟疫苗进展;9)海外新冠肺炎进展; 风险因子: 1)马来西亚天气情况;2)海外新冠肺炎进展 一、行情回顾 油脂:截止8月27日,豆油、棕榈油和菜油8月价格呈现震荡上涨的走势,上涨的主因是:1、市场继续炒作天气干旱;2、马棕产量恢复不及预期,库存持续下降。 饲料:截止8月27日,两粕8月呈现先震荡上涨后震荡下跌的走势。上涨的主因是美豆8月报告公布的单产低于市场预期。后下跌的主因是美豆主产区出现有利降雨,天气炒作暂歇,没有新的炒作题材。 二、基本面分析 1.棕榈油:据马来西亚棕榈油协会(MPOA)发布的数据显示,2021年8月1-20日马来西亚毛棕榈油产量预估环比增加13.84%。船运调查机构SGS公布的数据显示,马来西亚8月1-25日棕榈油产品出口量为999,688吨,较7月1-25日的1,150,452吨下降13.1%。船运调查机构ITS发布的数据显示,马来西亚8月1-25日棕榈油出口量为984,431吨,较7月1-25日的出口1,137,275吨减少13.4%。 图1:马来西亚棕榈油库存

资料来源:华联期货 MPOB 图2:马来西亚棕榈油产量

资料来源:华联期货 MPOB 图3:棕榈油期现价差

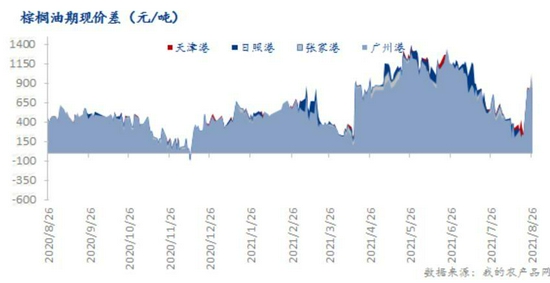

资料来源:华联期货 我的农产品网 图4:全国港口棕榈油库存

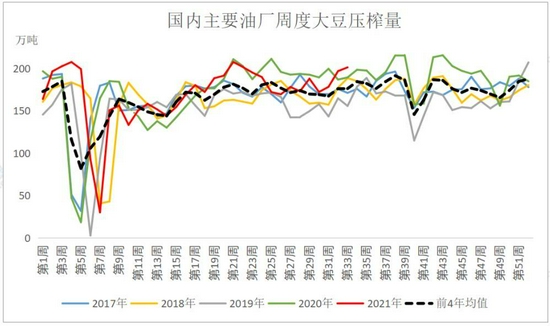

资料来源:华联期货 我的农产品网 进入7月份,疫情迅速恶化,远超出政府预期。尽管马来西亚6月已全国封锁一整个月,且拨款1500亿林吉特用于抗击疫情,但依然未能控制住病毒肆虐。7月,每日新增病例和每日死亡病例屡屡突破新高。起初6月中旬,马来西亚总理公布政府制定的四阶段“国家复苏计划”,其中复苏程度的重要指标为每日新增病例。6月15日,马来西亚每日新增病例为5419例,而截至7月底马来西亚每日新增17786例,由于病毒变异,传播迅速,疫情的严峻程度超出政府预期,以至于7月底时政府不得不妥协考虑改变门槛以放宽各州的疫情限制措施,取消将每日新增病例数作为放宽疫情限制措施的衡量标准。封锁和限制措施使东南亚劳动力短缺问题愈发严峻,物流运输同样因行动限制措施受到影响。据悉,个别工厂和种植园被迫关闭,关闭几日至两周不等。虽然近几日疫情每日新增从高位有所下降,但棕榈油行业的劳动力问题将成为一场持久战,政府支持海外劳动力的返工计划或需等到整个东南亚的疫情均出现明显缓和。 国内方面,2021年8月26日24度广州港口棕榈油期现价差为1022元/吨,月同比上涨708元/吨,大幅上涨。据我的农产品网监测显示,截至2021年8月23日,全国重点地区棕榈油商业库存约38.05万吨,环比上周增加2.22万吨,增幅6.20%。 2.大豆:(1)8月供需报告:美国农业部8月供需报告显示21/22年度美国大豆单产预期从50.8蒲/英亩下调至50蒲/英亩,同时小幅下调新旧作美豆需求,最终使得20/21年度美豆结转库存小幅上升至1.6亿蒲,21/22年度美豆结转库存维持1.55亿蒲不变。8月供需报告需关注的重点是单产,压榨量和出口量后期还会调整,8月的单产会是全年度美豆产量的定调,而之后的几个月单产也会在8月的基础上进行调整。从历史来看,自1965年以来,大豆产量表现出稍大的上调倾向,上调30次,下调24次,产量通常会以2蒲式耳或更少的范围变化。 (2)据我的农产品网初步统计,2021年8月份国内主要地区油厂进口大豆到港量共124船,共计约806万吨(本月船重按6.5万吨计)。其中华东地区(含沿江地区)37船约240.5万吨;山东地区(含河南)25.5船约165.75万吨;华北地区18船约117万吨;东北地区13.5船约87.75万吨;广西地区11船约71.5万吨;广东地区16船约104万吨;福建地区3船约19.5万吨。 此外,据我的农产品网对9月和10月进口大豆数量初步统计,其中9月进口大豆到港量预计为600万吨,10月进口大豆到港量预计为650万吨。 3.豆油:截至2021年8月20日(第33周),全国重点地区豆油商业库存约93.56万吨,环比上周减少0.85万吨,降幅0.90%。 4.豆粕:8月初全国主要油厂大豆库存及豆粕库存均上升,未执行合同下降。截止8月20日当周,豆粕库存97.33万吨,较前周增加6.61万吨,增幅7.29%,同比去年减少10.79万吨,减幅9.98%。 图5:国内豆油商业库存

资料来源:华联期货 我的农产品网 图6:国内沿海油厂豆粕库存

资料来源:华联期货 我的农产品网 图7:国内大豆压榨量

资料来源:华联期货 天下粮仓 图8:国内生猪存栏

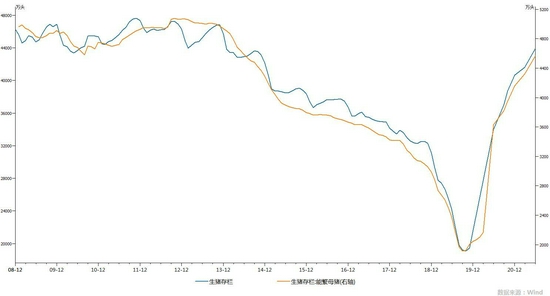

资料来源:华联期货 wind 三、结论及操作策略 油脂:劳动力短缺仍是限制马棕产量的重要因素,7月马棕产量始终低于市场预期,库存持续下降,产量端的限制导致马棕平衡表同样维持低库存状态。美豆供需面也偏紧,全球油脂价格仍处长期上涨趋势。而8月马棕的短频数据不佳,东南亚棕榈油产区或面临短期的季节性累库压力,因此需注意短期油脂价格可能存在阶段性回调的风险。待价格风险释放后,再择机布局远月合约多单。 饲料:供应端,8月USDA报告的单产数据基本为美豆产量定调了,后期只是在8月单产的基础上进行调整,产量调整的幅度也不大。需求端来看,国外的需求是否会因为新冠的第二轮流行受到影响还是未知数,后续需重点关注;国内生猪养殖端,目前整体产能并未随能繁母猪存栏的下降而下降,后期若出现淘汰二元母猪的情况,生猪产能或将受到较大的影响,豆粕需求也会跟随大幅下降。近两个月面临美豆即将上市,产量已基本定调,国内豆粕或高位震荡为主。 华联期货 邓丹 |

|

|  |

|