原标题:沪铜(68580, 240.00, 0.35%) 高位振荡为主 来源:期货日报 作者:欧阳玉萍 利多因素有限 随着下游消费逐渐步入淡季,后期供需矛盾将逐渐缓和。预计后市沪铜将维持高位振荡,主力合约运行区间为66500—70000元/吨。

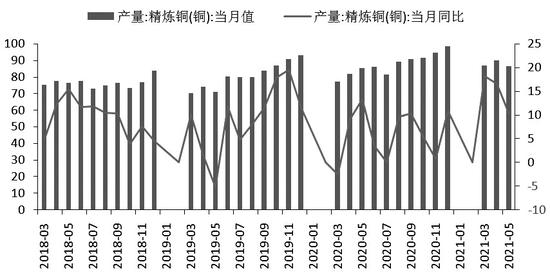

图为我国精炼铜产量情况(单位:万吨) 沪铜主力合约自6月初以来振荡下跌,6月21日以66350元/吨创下阶段性低点。6月22日国储首批抛储信息正式落地后,利空兑现,铜价迎来了小幅反弹,但在运行至前期压力区间附近后,上涨动能不足,铜价6月下旬陷入区间振荡行情中。 全球铜矿供应逐渐恢复 目前全球铜矿供应端逐渐恢复。6月11日BHP旗下智利Spence铜矿工会达成劳资协议,罢工风险得以避免。紫金塞尔维亚Timok铜金矿的Cukaru Peki Upper Zone矿区2021年四季度投产。嘉能可计划在今年年底前重启其在刚果MutandaMining铜钴项目。在新扩建投产的同时,海外供应正逐步从疫情中恢复,乐观预期今年全球铜矿产量增幅将攀升至7%。新扩建的铜矿增量是主要增长动力,约有60%的增量会在下半年释放。整体来看,今年全球铜精矿将依旧处于紧平衡格局中,预计缺口较2020年收窄。 7月精炼铜产量有望增长 今年国内铜冶炼厂检修集中在二季度,受集中检修影响,预计二季度电解铜产量增速较一季度将放缓。1—5月电解铜产量共424.4万吨,累计同比增长14.1%。预计6月我国电解铜产量为83.56万吨,同比增长5.8%,环比下降3.2%。6月电解铜增长不及预期,除了部分冶炼企业大修外,另有部分已结束检修的企业受制于资金压力,生产未完全恢复,因此预期产量目标未能实现。鉴于前期大型检修企业逐步恢复产能利用率,7月产量将有望增长。预计7月电解铜产量为85.41万吨,同比增长12.5%,环比增长2.2%。总体而言,预计今年我国电解铜产量增加50万吨至980万吨,增速为5.4%,全球增速为3.3%。2022年冶炼产能将迎来本轮扩产高峰尾部阶段。 结合库存表现来看,截至7月2日,全球三大交易所铜总库存为39.92万吨,全球铜显性库存整体仍处于近5年来的历史低位水平。就国内库存而言,电解铜库存在6月呈持续下滑局面,降幅达到10万吨。不过,保税区库存则延续了4月底以来的累库节奏,目前保税区库存44万吨,进口盈利窗口仍关闭,亏损幅度约400元/吨。 随着下游消费逐渐步入淡季,后期供需矛盾将逐渐缓和,去库存空间不大。精炼铜进口方面,5月我国精炼铜进口量为29.14吨,环比下滑8.7%,同比下滑4.68%。自去年创下452万吨的历史高位后,预计今年电解铜进口量将大幅下滑。 下半年国网订单释放不乐观 2021年电网工程计划投资额4730亿元,较2020年计划投资额增长2.8%。今年全国1—5月电网工程投资额完成1225亿元,同比增长8.02%。但由于主要原料价格同比涨幅明显,因此实际订单下滑,实际金属消耗量减少。6月铜价下跌后,会在一定程度上提振消费,预计电缆厂开工率小幅增加1个百分点。目前电力投资整体偏弱,且消费已步入淡季时段,下半年订单释放情况不容乐观。 宏观面上,近日美联储官员鹰派讲话,预计美联储将在2022年首次加息。国内货币政策明显向疫前常态回归,流动性释放转缓。国内财政政策保持一定力度,侧重向疫前方向恢复。在疫情控制、经济复苏背景下,财政政策力度不再加码,边际退出趋势明显。基本面上,供给端,目前全球铜矿供应提速,疫情中的供需错配在逐渐得到修复,预计新增铜矿供应在三季度有望继续加速释放。消费端,近期铜价回落后,国内下游订单增加,但以刚需采购为主,淡季效应仍制约着市场表现,后期关注下游补库进展。 总体而言,利多有限,预计近期沪铜高位振荡为主,主力合约运行区间为66500—70000元/吨。(作者单位:中国国际期货) |

|

|  |

|